Rysslands krig mot Ukraina har slagit hårt mot förtroendet, lett till att energi- och livsmedelspriser skjutit i höjden ytterligare och har, tillsammans med pandemirelaterade störningar i Kina, förvärrat det befintliga trycket i leveranskedjan. Dessa faktorer utgör starka motvindar för den ekonomiska återhämtningen i euroområdet och kommer samtidigt som pandemirelaterade restriktioner lättas, vilket kraftigt stimulerar tjänstesektorn.[1] Grundprognoserna bygger på antagandena att de nuvarande sanktionerna mot Ryssland kommer att gälla under hela prognosperioden (inbegripet EU:s oljeembargo), att krigets intensiva fas kommer att fortsätta fram till årets slut utan ytterligare upptrappning, att störningar i energiförsörjningen inte kommer att leda till några ransoneringar i euroländerna samt att flaskhalsarna på utbudssidan gradvis kommer att lösas upp fram till slutet av 2023. Allt detta innebär mycket svagare (om än fortsatt positiva) tillväxtutsikter på kort sikt, med motvindar som avtar efter 2022 och en tillväxt på medellång sikt något över historiska genomsnitt. Detta återspeglar en gradvis återhämtning från de ekonomiska konsekvenserna av pandemin samt avtagande negativa effekter av kriget i ett läge med överlag stabila arbetsmarknader. Euroområdets reala BNP förväntas öka med i genomsnitt 2,8 procent 2022 (varav 2,0 procentenheter avser överföringar från 2021) och med 2,1 procent både 2023 och 2024. Jämfört med ECB-experternas prognoser från mars 2022 har tillväxtutsikterna nedreviderats med 0,9 procentenheter för 2022 och med 0,7 procentenheter för 2023, främst p.g.a. de ekonomiska effekterna av kriget i Ukraina, medan tillväxten 2024 har uppreviderats med 0,5 procentenheter, vilket återspeglar en återhämtning i aktiviteten när motvindarna avtar.

Efter inflationsuppgången i början av 2022 visar utsikterna på högre och mer ihållande inflation. Den totala HIKP-inflationen väntas förbli mycket hög under större delen av 2022 och i genomsnitt ligga på 6,8 procent[2], för att efter 2023 gradvis avta och konvergera mot ECB:s inflationsmål under andra halvåret 2024. Pristrycket kommer att förbli exceptionellt högt under den närmaste tiden p.g.a. höga olje- och gaspriser och prisökningar på livsmedelsråvaror, vilka påverkats starkt av kriget i Ukraina, samt även beroende på effekterna av att ekonomin åter öppnas och den globala utbudsbristen. Den förväntade inflationsnedgången till 3,5 procent 2023 och 2,1 procent 2024 återspeglar i huvudsak antagandet att det blir lättnader i energi- och livsmedelspriserna i avsaknad av ytterligare chocker, som är inbäddade i terminspriserna. Dessutom kommer den fortsatta normaliseringen av penningpolitiken, i den mån den återspeglas i antaganden om högre räntor (i linje med marknadens förväntningar), att bidra till att inflationen dämpas, men med den normala tidsfördröjningen i transmissionsmekanismen. HIKP-inflationen, exklusive energi och livsmedel, kommer att förbli mycket hög fram till slutet av 2022, men väntas därefter avta när uppåttrycket från återöppnandet av ekonomin klingar av och flaskhalsarna på utbudssidan och trycket på energiinsatskostnader minskar. Den pågående ekonomiska återhämtningen, stramare arbetsmarknader och vissa kompensationseffekter för högre inflation på lönerna – som väntas öka betydligt över de historiska genomsnitten – implicerar en hög underliggande inflation fram till slutet av prognosperioden, även om grundscenariot utgår från att inflationsförväntningarna på längre sikt förblir väl förankrade. Jämfört med ECB:s prognoser från mars 2022 har inflationen uppreviderats kraftigt. Detta återspeglar nya överraskande data: högre priser på energi- och livsmedelsråvaror, mer ihållande uppåttryck till följd av leveransavbrott, starkare lönetillväxt och deprecieringen av eurons växelkurs. Dessa effekter mer än uppvägde den nedåtriktade effekten av de ökade ränteantagandena och de svagare tillväxtutsikterna.

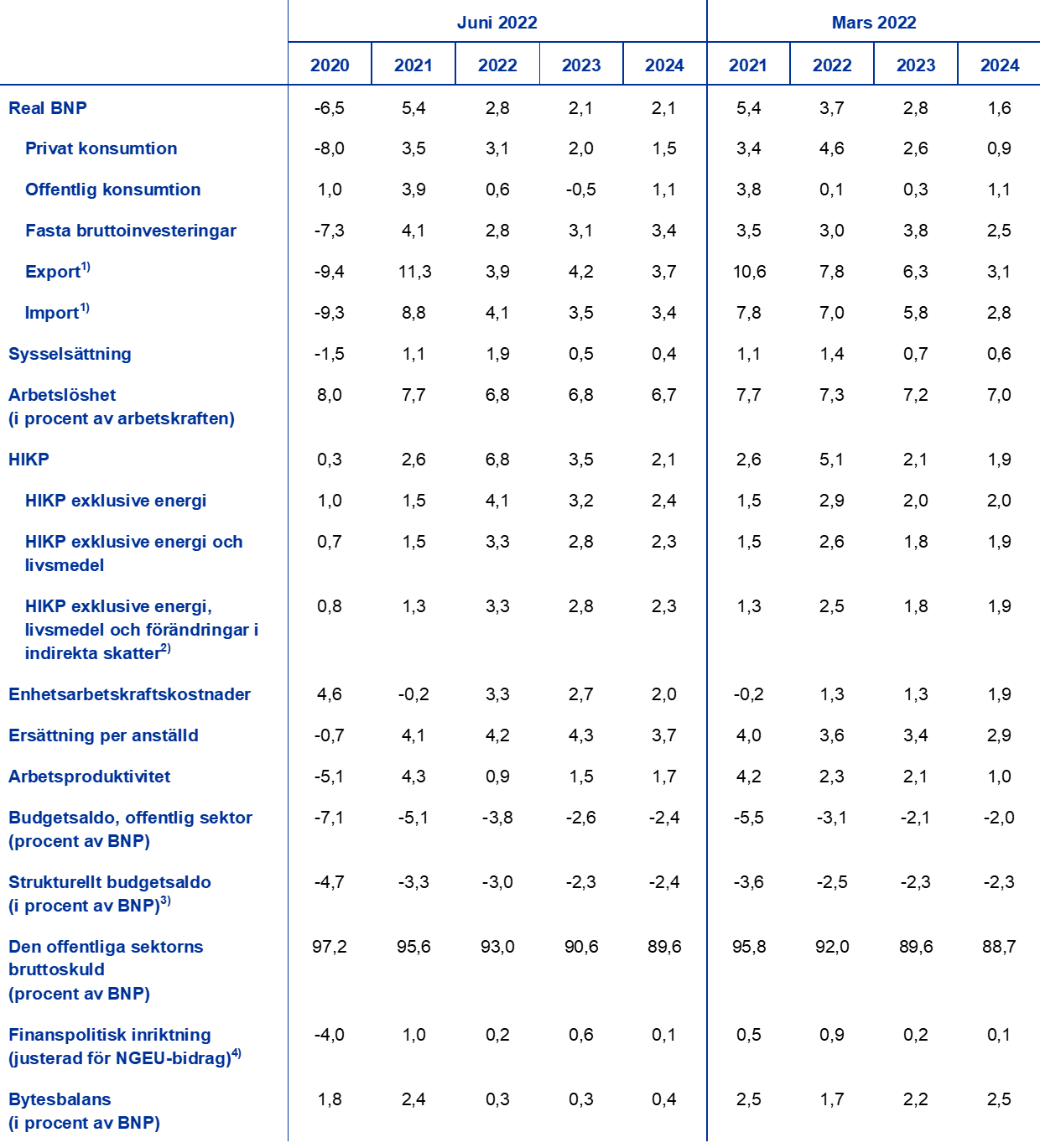

Tillväxt- och inflationsprognoser för euroområdet

(årliga procentuella förändringar)

Anm.: Real BNP-siffror avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar på grund av uppgifter som publicerats efter stoppdatumet för prognoserna.

Med tanke på den stora osäkerheten kring utsikterna kompletteras prognoserna med ett nedåtscenario som återspeglar möjligheten att det uppstår allvarliga störningar i den europeiska energiförsörjningen, med ytterligare uppgångar i energipriserna och produktionsnedskärningar till följd. I detta scenario ligger inflationen i genomsnitt på 8,0 procent 2022 och 6,4 procent 2023, innan den sjunker under grundscenariot och landar på 1,9 procent 2024. Denna profil återspeglar en kraftig uppgång i råvarupriserna fram till slutet av 2022 och en betydande nedgång därefter. I detta scenario ökar real BNP med endast 1,3 procent 2022, minskar med 1,7 procent 2023 och återhämtar sig 2024 med 3 procent, men ligger trots detta rejält under grundscenariots nivå under hela prognosperioden. Denna rapport innehåller även känslighetsanalyser av de viktigaste delarna av nedåtscenariot och effekterna av en högre löneindexering och alternativa energiprisbanor på grundscenariot.

1 Den reala ekonomin

Real BNP-tillväxt ökade till 0,6 procent under första kvartalet 2022, trots pandemirestriktioner, det pågående trycket i försörjningskedjan, en ökning av energi- och livsmedelspriserna och – i slutet av kvartalet – osäkerhet på grund av kriget i Ukraina. Detta utfall översteg ECB:s prognoser i mars 2022 (0,2 procent), men utfallet påverkades kraftigt av volatilitet till följd av verksamheten i multinationella företag baserade i Irland vilket därför kan överdriva styrkan i den underliggande inhemska aktiviteten i euroområdet.[3] Den privata konsumtionen sjönk ytterligare under första kvartalet till följd av skärpta pandemirelaterade restriktioner kring årsskiftet – även om dessa restriktioner började lätta ordentligt i mars – i kombination med en inflationsrelaterad nedgång i de reala disponibla inkomsterna. Nettohandeln och lagerförändringarna bidrog däremot positivt till tillväxten under första kvartalet 2022.

Diagram 1

Real BNP-tillväxt i euroområdet

(procentuella förändringar på kvartalsbasis, säsongsjusterade och arbetsdagskorrigerade data)

Anm.: Historiska data kan skilja sig från Eurostats senaste publiceringar på grund av uppgifter som publicerats efter stoppdatumet för prognoserna (se fotnot 3). Den vertikala linjen visar början på prognosperioden.

Real BNP-tillväxt väntas bli dämpad under andra kvartalet 2022 (diagram 1). De faktorer som hämmar tillväxten är höga energi- och livsmedelspriser, ihållande flaskhalsar på utbudssidan samt stor osäkerhet. Samtidigt stöds tillväxten av utfasningen av pandemirelaterade restriktioner i kombination med stor ackumulerad mängd överskottssparande. Konjunkturdata och enkätindikatorer tyder på att effekterna av kriget i Ukraina har börjat belasta hushållens varukonsumtion. Återhämtningen i konsumtionen av kontaktintensiva tjänster torde emellertid fortfarande leda till ökad privat konsumtion under det andra kvartalet. Sammantaget har dessa faktorer lett till en kraftig nedrevidering av real BNP-tillväxt jämfört med prognoserna i mars 2022, till 0,2 procent andra kvartalet 2022 (-0,8 procentenheter) och till 0,4 procent tredje kvartalet (-0,6 procentenheter).

På lite längre sikt förväntas tillväxten gradvis öka i takt med att motvindarna avtar, även om BNP-nivån under hela perioden väntas bli betydligt lägre än i tidigare prognoser. Den förväntade förbättringen bygger på antagandena att den intensiva fasen av kriget i Ukraina är över i slutet av 2022, att pandemins ekonomiska effekter minskar ytterligare och konsumtionsmönster normaliseras, att flaskhalsarna på utbudssidan löses upp fram till slutet av 2023 samt att exporttillväxten får stöd av förbättrad priskonkurrenskraft gentemot viktiga handelspartner, t.ex. USA, och även av en återhämtning i utländsk efterfrågan. Högre inflation, tillsammans med effekterna av Ukrainakriget på råvarupriserna, väntas leda till att de reala disponibla inkomsterna minskar och att det reala värdet av det stora sparande som byggts upp under pandemin sjunker, vilket dämpar konsumtionen på kort sikt. På medellång sikt borde en sjunkande inflationstakt gradvis möjliggöra nya realinkomstökningar och stödja konsumtionen. De negativa effekterna av svagare förtroende och ökad osäkerhet, som driver på försiktighetssparande på kort sikt, bör också avta. Finanspolitiken väntas få en negativ effekt på tillväxten till följd av att vissa åtgärder avvecklas under 2023. Det rör sig om det omfattande statsstöd som gavs för att hålla igång verksamheten under covid-19-krisen 2020–2021, de högre förväntade investeringar 2022 som finansierats genom programmet Next Generation EU (NGEU) och det senare stödet i samband med höga energipriser och kriget i Ukraina. De offentliga finanserna väntas förbli expansiv i slutet av prognosperioden, jämfört med perioden före pandemin, vilket ger en positiv effekt på BNP-nivån. Med tanke på de nedgraderade utsikterna på kort sikt och med en återhämtning som endast förmodas bli partiell på medellång sikt beräknas real BNP under prognosperioden ligga kvar långt under den bana som förutspåddes i prognoserna från mars 2022 (se diagram 2).

Diagram 2

Euroområdets reala BNP

(kedjeindexerade volymer, 2019 kv 4 = 100)

Anm.: Uppgifterna är säsongsjusterade och arbetsdagskorrigerade. Historiska data kan skilja sig från Eurostats senaste publiceringar på grund av uppgifter som publicerats efter stoppdatumet för prognoserna. Den vertikala linjen visar början på prognosperioden.

Utsikterna för aktiviteten i euroområdet omges av stor osäkerhet p.g.a. krigets utveckling i Ukraina. Ett av de största hoten är risken för allvarliga störningar i den europeiska energiförsörjningen, vilket leder till ytterligare uppgångar i energipriser och produktionsnedskärningar. Ett nedåtscenario, som återspeglar effekterna av dessa och andra risker till följd av kriget i Ukraina på aktiviteten och prisutvecklingen, beskrivs i ruta 3.

Tabell 1

Makroekonomiska prognoser för euroområdet

(årliga procentuella förändringar om inget annat anges)

Anm.: Real BNP och komponenter, enhetsarbetskraftskostnader, ersättning per anställd samt arbetsproduktivitet avser säsongsjusterade och arbetsdagskorrigerade uppgifter. Historiska data kan skilja sig från Eurostats senaste publiceringar på grund av nya uppgifter efter stoppdatumet för prognoserna.

1) Handel inom euroområdet ingår.

2) Delindexet är baserat på uppskattningar av faktiska effekter av indirekta skatter. Dessa kan skilja sig från Eurostats uppgifter, som utgår från ett fullständigt och omedelbart genomslag av indirekta skatteeffekter på HIKP.

3) Beräknat som den offentliga sektorns budgetsaldo, rensat för kortvariga effekter i konjunkturcykeln och tillfälliga åtgärder enligt Europeiska centralbankssystemets (ECBS) definition av ”tillfällig”.

4) Den finanspolitiska inriktningen mäts som förändringen av det konjunkturjusterade primärsaldot exklusive statligt stöd till finanssektorn. Siffrorna justeras också för förväntade Next Generation EU (NGEU)-bidrag på intäktssidan. En negativ siffra innebär en mer expansiv finanspolitisk inriktning.

För BNP-komponenterna gäller följande: i takt med att pandemirestriktionerna avvecklas, väntas privatkonsumtionen återhämta sig under 2022, trots betydande motvindar i form av högre inflation och ökad osäkerhet till följd av kriget i Ukraina. Efter att ha minskat två kvartal i rad väntas privatkonsumtionen återhämta sig från och med andra kvartalet 2022 eftersom lättnaderna i covid-19-relaterade restriktioner har utlöst en ökad efterfrågan på kontaktintensiva tjänster. Detta torde mer än uppväga motvindar från ökad osäkerhet, negativa förtroendeeffekter och högre energi- och livsmedelspriser till följd av Rysslands militära aggression mot Ukraina. Samtidigt väntas konsumtionstillväxten i viss utsträckning stödjas av energirelaterade kompenserande finanspolitiska åtgärder samt av den partiella avvecklingen av ackumulerade överskottsbesparingar. Denna tillväxt kommer fortsätta att överstiga de reala inkomstökningarna nästa år. Mot slutet av prognosperioden väntas tillväxten i den privata konsumtionen avta. För 2022 och 2023 ses en markant nedrevidering jämfört med prognoserna från mars 2022, vilket återspeglar ett starkare försiktighetssparande, högre inflation och skärpta utbudsbegränsningar för vissa konsumtionsvaror.

Högre inflationstakt driver på en nedgång i real disponibel inkomst under 2022, trots stark lönedynamik på de robusta arbetsmarknaderna. Real disponibel inkomst beräknas ha minskat kraftigt under första kvartalet i år till följd av högre inflation och lägre finanspolitiska nettotransfereringar. Den väntas gradvis återgå till positiv dynamik mot slutet av året, främst till följd av strama arbetsmarknader och dynamisk lönetillväxt. Finanspolitiska åtgärder för att kompensera för höga energipriser, som uppgår till cirka 1,4 procent av hushållens disponibla inkomst kumulativt 2021–2022, bör i viss mån dämpa hushållens köpkraft, särskilt för låginkomsthushåll.

Hushållens sparkvot väntas sjunka något till under nivån före krisen, men stabiliseras mot slutet av prognosperioden. Under 2022 väntas sparkvoten sjunka i takt med att konsumenternas sparbeteende normaliseras genom lättnader i de pandemirelaterade restriktionerna. Av försiktighetsskäl, relaterade till den osäkerhet som utlösts av kriget i Ukraina, väntas sparkvoten dock sjunka långsammare på kort sikt än vad som förutsågs i prognoserna från mars 2022. Dessutom väntas det stora överskottssparande som hushållen byggt upp under pandemin ge en buffert för att utjämna konsumtionen som en reaktion på energiprischocken. Samtidigt har realvärdet av dessa besparingar delvis urholkats av den ökade inflationen. Användningen av dessa ackumulerade besparingar begränsas också av fördelningsfaktorer, särskilt koncentrationen av sådana besparingar till rikare och äldre hushåll med lägre konsumtionsbenägenhet. Till syvende och sist bär hushållen i de lägre inkomstgrupperna den största delen av prischocken på energi och livsmedel eftersom de tenderar att spendera en större andel av sina inkomster på sådana poster samtidigt som de har ackumulerat mindre lager av sparande under pandemin.

Ruta 1

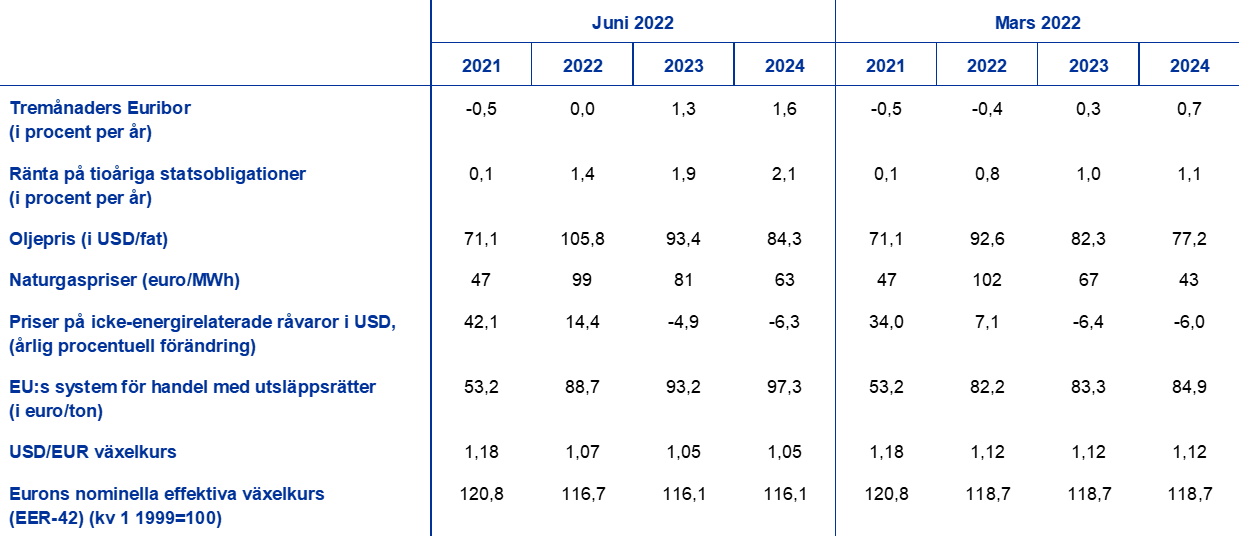

Tekniska antaganden om räntor, råvarupriser och växelkurser

Jämfört med prognoserna från mars 2022 innehåller de tekniska antagandena betydligt högre räntor, högre priser på olja, gas och andra energiråvaror än olja samt en svagare euro. De tekniska antagandena om räntor och råvarupriser baseras på marknadsförväntningar med stoppdatum den 17 maj 2022. De korta räntorna avser tremånaders Euribor, med marknadsförväntningar härledda från terminsräntor. Beräkningsmetoden ger en genomsnittsnivå för de korta räntorna på 0,0 procent för 2022, 1,3 procent för 2023 och 1,6 procent för 2024. Marknadens förväntningar på de nominella tioåriga statsobligationsräntorna i euroområdet tyder på en genomsnittlig nivå per år på 1,4 procent 2022 som under prognosperioden gradvis ökar till 2,1 procent 2024.[4] Jämfört med prognoserna från mars 2022 har marknadens förväntningar för de korta räntorna uppreviderats med cirka 40, 100 och 90 räntepunkter för 2022, 2023 respektive 2024, utifrån förväntningar om en global åtstramning av penningpolitiken. Detta har även lett till en upprevidering av de långa statsobligationsräntorna på cirka 60, 90 och 100 räntepunkter för 2022, 2023 respektive 2024.

När det gäller råvarupriser, som baseras på i genomsnitt terminspriser under de tio arbetsdagarna före stoppdatumet, antas priset på Brentråolja stiga från i genomsnitt 71,1 US-dollar per fat 2021 till 105,8 US-dollar 2022, för att sedan sjunka till 84,3 US-dollar per fat 2024. Denna bana innebär, jämfört med prognoserna i mars 2022, att oljepriserna i US-dollar är 14 procent högre för 2022, 13 procent högre för 2023 och 9 procent högre för 2024, mot bakgrund av det lägre utbudet från Ryssland i samband med sanktioner (se ruta 2). Antaganden om grossistpriser på gas har nyligen lagts till de tekniska antaganden som används i prognoserna. Gaspriserna per MWh antas öka från i genomsnitt 47 euro 2021 till 99 euro 2022 för att sedan sjunka till 63 euro 2024.[5] Effekterna av alternativa energiprisantaganden utöver de som ingår i grundscenariot återspeglas i känslighetsanalyserna som presenteras i ruta 5.

Priserna på icke-energiråvaror i US-dollar väntas stiga 2022 och sjunka 2023–2024. Utsläppsrätterna i EU:s system för handel med utsläppsrätter per ton antas, baserat på terminspriser, uppgå till 89,7 euro 2022, 93,2 euro 2023 och 97,3 euro 2024.

De bilaterala växelkurserna väntas under prognosperioden vara oförändrade på de genomsnittliga nivåer som rådde under de tio arbetsdagarna fram till stoppdatumet. Detta implicerar en genomsnittlig växelkurs på 1,07 US-dollar per euro 2022 och 1,05 US-dollar per euro 2023–2024, vilket är runt 6 procent lägre jämfört medprognoserna från mars 2022. Antagandet om eurons effektiva växelkurs innebär en depreciering på 2 procent sedan prognoserna i mars 2022.

Tekniska antaganden

Tillväxten i bostadsinvesteringar väntas sakta av på kort sikt för att därefter gradvis öka. Rysslands krig i Ukraina har förvärrat bristen på arbetskraft och råvaror, och finansieringsförhållandena har försämrats mot bakgrund av stramare kreditkrav och ökad osäkerhet. Sammantaget väntas dessa faktorer dämpa ökningen av bostadsinvesteringar avsevärt på kort sikt. På medellång sikt bör dock ökningen av bostadsinvesteringarna gradvis ta fart med stöd av stark efterfrågan, särskilt från hushåll med högre inkomster, och avtagande utbudsbegränsningar och osäkerhet. På det hela taget beräknas ökningen av bostadsinvesteringar förbli dämpad under prognosperioden i och med att finansieringsförhållanden ser ut att försämras ytterligare mot bakgrund av en räntenormalisering, vilket uppväger de positiva ”Tobins Q”-effekterna"[6] samt stigande disponibla inkomster.

Företagens investeringar lär dämpas på kort sikt till följd av kriget i Ukraina, men tros återhämta sig när de geopolitiska spänningarna lättar, flaskhalsar på utbudssidan minskar och NGEU-medel betalas ut. Ökad osäkerhet, stigande energipriser, stramare finansieringsförhållanden, intensifierade flaskhalsar på utbudssidan, lägre företagsförtroende och kapacitetsutnyttjande samt försämrade orderstockar hos kapitalvaruproducenter pekar sammantaget på en långsammare tillväxt i företagens investeringar under 2022. I takt med att utbudsstörningar avtar, och förutsatt att osäkerheten gradvis minskar, väntas investeringarna återgå till en mer dynamisk tillväxtbana från 2023. Även om utlåningsräntorna till icke-finansiella företag stiger på medellång sikt är utgångspunkten att de förblir relativt gynnsamma jämfört med den historiska genomsnittsnivån i reala termer. Positiva effekter av NGEU-programmet, den förväntade vinstökningen från och med 2022 samt högre utgifter i samband med utfasning av fossila bränslen i den europeiska ekonomin och minskat ryskt energiberoende kommer allt som allt att stimulera företagens investeringar.

Ruta 2

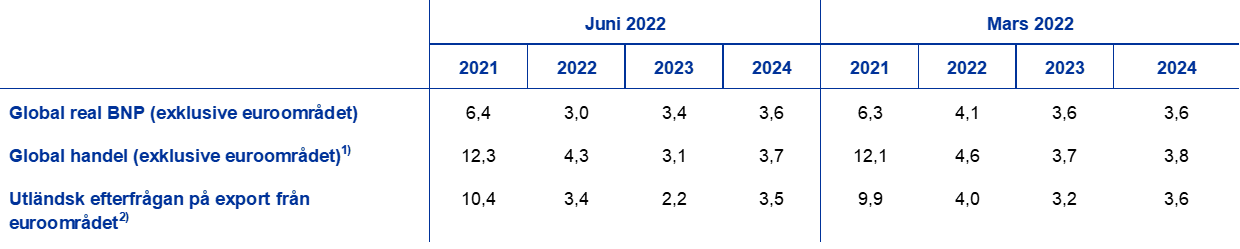

Omvärlden

De ekonomiska konsekvenserna av kriget i Ukraina och nedstängningarna i Kina utgör kraftiga motvindar för den globala tillväxten på kort sikt. Kriget får konsekvenser för råvarupriser, leveranskedjor och geopolitisk osäkerhet och effekterna sträcker sig betydligt längre än till de länder och regioner som är nära integrerade med Ryssland och Ukraina genom handelsförbindelser och finansiella kopplingar. Samtidigt som kriget tynger den globala tillväxten bidrar det också till ett redan förhöjt inflationstryck. Covid-19-pandemins återkomst och åtföljande skärpta begränsningsåtgärder i Asien, särskilt i Kina, ökar trycket på de globala leveranskedjorna. Dessa motvindar uppstår i ett klimat med högt inflationstryck, vilket bland annat har fått centralbanker världen över att anpassa sin penningpolitik och har på så sätt bidragit till stramare finansiella förhållanden.

Global real BNP (exklusive euroområdet) beräknas öka med 3,0 procent 2022, 3,4 procent 2023 och 3,6 procent 2024 – en svagare tillväxtbana än i prognoserna från mars 2022. Den relativt flacka tillväxtprofilen för den globala ekonomin under prognosperiodens senare år döljer skillnader mellan utvecklade ekonomier och tillväxtekonomier. I utvecklade ekonomier väntas tillväxten sjunka under 2023 för att därefter stabiliseras mot bakgrund av avtagande politiskt stöd och förhöjt – om än gradvis avtagande – inflationstryck i takt med att återhämtningen från pandemichocken mognar. Årets tillväxtutsikter för tillväxtekonomierna har försämrats i och med den svagare tillväxten i Kina, men framför allt på grund av en markant försämring av tillväxtutsikterna för Ryssland och Ukraina. Den ekonomiska aktiviteten i tillväxtekonomierna väntas dock gradvis öka under återstoden av prognosperioden.

Den ryska ekonomin väntas gå in i en djup recession i år. Dessa utsikter återspeglar de hårdare ekonomiska sanktioner som har införts sedan prognoserna i mars 2022, däribland ett embargo som förhindrar Storbritannien och USA från att importera energiprodukter från Ryssland och ett åtagande från alla G7-länder om att fasa ut eller förbjuda rysk olja så snart som möjligt. Efter ett tidigare embargo mot kolimport har EU nu enats om att införa ett gradvis förbud mot import av olja. Sanktionernas inverkan på aktiviteten i Ryssland förstärks av bredare bojkotter inom den privata sektorn. Dessa bojkotter har stört produktionen och logistiken, samtidigt som stigande inflation och strama finansieringsförhållanden tynger den inhemska efterfrågan. I prognoserna förutspås en djup recession, följd av en enbart dämpad återhämtning. Detta bygger på antagandet att de ekonomiska sanktioner som hittills har införts förblir oförändrade under hela prognosperioden.

De pandemirelaterade störningarna i Asien och konsekvenserna av kriget i Ukraina kommer att tynga den globala handeln rejält på kort sikt. Trots den senaste tidens intensifiering av störningar i de globala leveranskedjorna väntas effekterna gradvis försvinna i slutet av 2023, eftersom krigets och pandemistörningarnas effekter på de globala produktionskedjorna antas vara tillfälliga. Till följd av detta beräknas den reala världsimporten (exklusive euroområdet) öka med 4,3 procent 2022, 3,1 procent 2023 och 3,7 procent 2024. Jämfört med prognoserna i mars har siffrorna nedreviderats för i år och nästa år, men är i stort sett oförändrade för 2024. Den beräknade ökningen av utländsk efterfrågan på export från euroområdet är mer dämpad och har nedreviderats betydligt mer än världsimporten, eftersom europeiska länder utanför euroområdet med tätare ekonomiska förbindelser till Ryssland och Ukraina hör till de hårdast drabbade när det gäller de ekonomiska chocker som har utlösts av kriget. Eftersom denna region också har nära handelsförbindelser med euroområdet väntas utländsk efterfrågan på export från euroområdet minska den närmaste tiden för att därefter gradvis återhämta sig.

Störningar i globala leveranskedjor och på råvarumarknader väntas bidra till det redan ökade inflationstrycket. I OECD-länderna (exklusive Turkiet) steg den årliga samlade konsumentprisindexinflationen till 7,1 procent i april, vilket var den högsta nivån på över tre decennier. Enkätuppgifter för insats- och producentpriser i både tillverknings- och tjänstesektorerna bekräftar det höga inflationstrycket för producenter och konsumenter. Den allmänna uppgång som under året har noterats i världsmarknadspriser på råvaror väntas på kort sikt förvärra det redan ökade inflationstrycket, särskilt i tillväxtekonomier där energi och livsmedel tillsammans svarar för en större andel av konsumtionsutgifterna jämfört med utvecklade ekonomier. I viktiga utvecklade ekonomier är stark efterfrågan och stigande löner på strama arbetsmarknader också viktiga pådrivande faktorer för en stigande inflation.

Omvärlden

(årliga procentuella förändringar)

1) Beräknat som ett viktat genomsnitt av importen.

2) Beräknat som ett viktat genomsnitt av euroområdets handelspartners import.

Återverkningarna av kriget i Ukraina och ökande flaskhalsar på utbudssidan kommer att tynga handelns återhämtning på kort sikt, som dock förväntas fortsätta 2023. I slutet av 2021 fanns det tecken på återhämtning i den utländska efterfrågan på export från euroområdet, men Ukrainakriget och flaskhalsar på utbudssidan i Kina leder till att utsikterna för export från euroområdet försämras på kort sikt. Priskonkurrensförmågan har till viss del förbättrats till följd av eurons depreciering och de relativa starka exportpriserna hos viktiga handelspartner, kombinerat med den förväntade återhämtningen i tjänstehandeln. Detta uppväger dock endast delvis motvindar till följd av kriget. Sammantaget har den årliga tillväxten i euroområdets exportvolymer nedreviderats kraftigt för 2022 och 2023. På importsidan väntas aktiviteten i euroområdet bli svag på kort sikt, vilket har lett till lägre prognostiserade tillväxttal för importen. Under 2022 väntas nettoexporten endast bidra måttligt till BNP-tillväxten. Om effekterna av konflikten, utbudsbegränsningar och pandemirelaterade restriktioner i Asien börjar avta från och med andra halvåret 2022, bör euroområdets handel börja återgå till sin långsiktiga tillväxtbana.

Arbetsmarknaden väntas stå sig relativt väl mot konsekvenserna av kriget. Sysselsättningen beräknas öka med 1,9 procent 2022, eftersom lättnaderna i covid-19-relaterade restriktioner leder till ökad verksamhet inom kontaktintensiva tjänster, trots en svagare efterfrågan på arbetskraft inom tillverkningsindustrin på grund av negativa ekonomiska effekter av kriget i Ukraina. Sysselsättningstillväxten beräknas uppgå till 0,5 procent 2023 och till 0,4 procent 2024. Arbetslösheten var lägre än väntat under första kvartalet 2022 och väntas nu, efter de senaste prognosernas successiva nedjusteringar, stabiliseras på 6,8 procent 2022–2023 för att sedan sjunka till 6,7 procent 2024.

Arbetsproduktivitetsökningen väntas bli svagare under 2022, i linje med den tillfälliga uppbromsningen i den ekonomiska aktiviteten och relativt motståndskraftiga arbetsmarknader, för att sedan stärkas 2023. Nedgången i den årliga arbetsproduktivitetsökningen per anställd speglar också sammansättningseffekter eftersom tillväxten i tjänstesektorn (som normalt har lägre produktivitet än genomsnittet för ekonomin som helhet) ökade, medan tillväxten inom tillverkningssektorn (som normalt har högre produktivitet) minskade. På medellång sikt väntas arbetsproduktivitetstillväxten återhämta sig till följd av en starkare ekonomisk tillväxt och de positiva effekterna av ekonomins digitalisering och uppgå till i genomsnitt cirka 1,6 procent 2023–2024, vilket är betydligt högre än det långsiktiga genomsnittet före pandemin på 0,6 procent.

Jämfört med prognoserna i mars 2022 har real BNP-tillväxt nedreviderats med 0,9 procentenheter för 2022 och med 0,7 procentenheter för 2023, medan den uppreviderats med 0,5 procentenheter för 2024. De nedgraderade utsikterna för 2022 återspeglar till stor del de negativa effekter som kriget i Ukraina fått på energi- och livsmedelspriserna, förtroendet och handeln. Nedrevideringen av BNP-tillväxten 2023 beror på den negativa överhängseffekten från 2022, medan upprevideringen för 2024 återspeglar en återhämtning i aktiviteten när motvindarna avtar.

Ruta 3

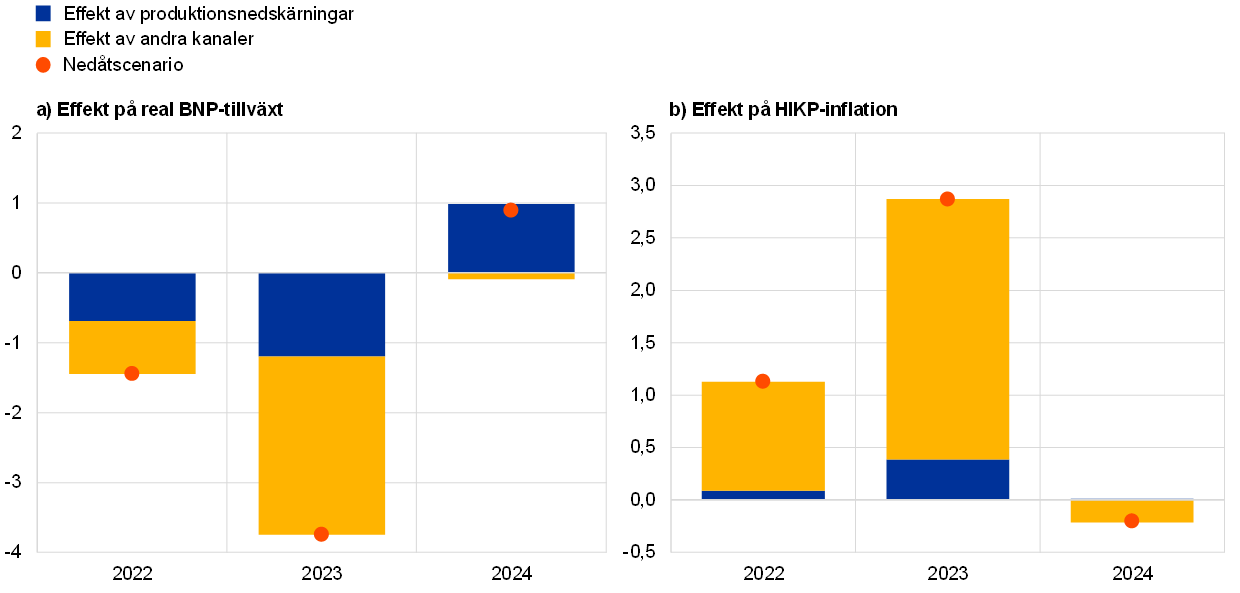

Nedåtscenario kopplat till de ekonomiska konsekvenserna av Rysslands militära aggression i Ukraina

Med tanke på den osäkerhet som omger de ekonomiska utsikterna för euroområdet till följd av Rysslands krig i Ukraina presenteras i denna ruta ett nedåtscenario med störningar i energiförsörjningen i euroområdet, högre råvarupriser, förhöjd osäkerhet, svagare handel och försämrade finansieringsförhållanden. Nedåtscenariot omfattar fler negativa chocker för den ekonomiska aktiviteten än prognosens grundscenario och – på kort sikt – ett starkare uppåtriktat tryck på inflationen, som dock beräknas bli lägre på medellång sikt (tabell A). Detta scenario kompletteras med känslighetsanalyser som baseras på antaganden om energibristens inverkan på produktionen samt på antaganden om energipriserna.

Tabell A

Prognosens grundscenario och nedåtscenario för euroområdet, juni 2022

(årliga procentuella förändringar om inget annat anges)

Nedåtscenariot utgår från att den intensiva krigsfasen i Ukraina blir mer utdragen än vad som förutspås i grundscenariot och fortsätter till 2023. Detta kommer att åtföljas av fortsatta geopolitiska spänningar och bredare sanktioner, vilket leder till att euroområdets chocker blir mer omfattande och långvariga. Scenariot präglas av ökad osäkerhet, vilket leder till en betydande priskorrigering av kreditspreadarna för företagsobligationer och av aktiemarknaderna samt till en försämring av bankernas lånevillkor, både nationellt och globalt.

Scenariot utgår från att rysk energiexport till euroområdet helt upphör från och med tredje kvartalet 2022, vilket leder till en ransonering av gaslagren, betydligt högre råvarupriser, lägre handel och ökade problem i den globala värdekedjan. Både olje- och gaspriserna beräknas ligga betydligt högre än i grundscenariot. Möjligheterna att snabbt ersätta ryska gasleveranser är begränsade och fram till fjärde kvartalet 2022 antas därför de europeiska gaspriserna kunna fördubblas i förhållande till grundscenariot. Oljepriserna är också högre än i grundscenariot – 65 procent högre som mest – även om euroländerna antas säkra alternativa oljeleveranser från den globala marknaden. Även om energimarknaden förväntas återhämta sig gradvis på medellång sikt, skulle priserna fortfarande ligga högre än i grundscenariot (med gaspriser fortfarande nästan 110 procent över grundscenariot 2024 och oljepriser nästan 35 procent över grundscenariot). De globala livsmedelspriserna skulle också drivas upp av stigande energikostnader och priser på gödningsmedel samt den minskade spannmålsexporten från Ryssland och Ukraina och nå en topp på nästan 30 procent över nivåerna i grundscenariot. Störningarna i energiförsörjningen och de begränsade möjligheterna att omedelbart ersätta gasleveranserna från Ryssland skulle sannolikt kräva viss ransonering och omfördelning av resurser, vilket då leder till produktionsnedskärningar i euroområdet, särskilt inom energiintensiva sektorer. De globala störningarna i leveranskedjan torde bli mer akuta på kort sikt, men avta fram till slutet av 2023. När det gäller den ryska ekonomin uppvisar scenariot en allvarlig recession med en produktionsminskning som påminner om nedgången när Sovjetunionen kollapsade.

Den globala aktiviteten och handeln (exklusive euroområdet) skulle påverkas negativt via alla berörda kanaler, vilket då kraftigt tynger den utländska efterfrågan på export från euroområdet. Denna skulle bli lägre i nedåtscenariot – cirka 1,7 procent lägre 2022, cirka 5 procent 2023 och cirka 6 procent 2024, alltså lägre än de nivåer som beräknats i grundscenariot.

Nedåtscenariot skulle innebära en svagare (men fortfarande positiv) genomsnittlig tillväxt under 2022 och en nedgång i aktiviteten 2023, följt av en stark, men ofullständig, återhämtning 2024. Jämfört med grundscenariot skulle euroområdets reala BNP-tillväxt vara 1,5 procentenheter lägre i nedåtscenariot 2022 och 3,8 procentenheter lägre 2023, för att därefter öka igen 2024 och ligga 0,9 procentenheter högre än i grundscenariot (diagram A). Den årliga genomsnittliga tillväxten under 2022 är fortfarande positiv främst p.g.a. kraftiga positiva överhängseffekter, men kvartalstillväxten skulle bli negativ under andra halvåret 2022 och början av 2023. En av de viktigaste orsakerna till den negativa BNP-profilen är den avbrutna energiimporten från Ryssland. Med tanke på de begränsade möjligheterna att omedelbart ersätta rysk gas och den väntade efterfrågeökningen under vintern, torde detta sannolikt kräva viss ransonering, vilket skulle leda till produktionsnedskärningars, särskilt inom energiintensiva sektorer. Recessionen bedöms kunna följas av en stark återhämtning när effekterna av utbudsstörningar avtar till följd av att energiinsatsvaror gradvis ersätts och det sker en ekonomisk anpassning. Trots detta ligger BNP-nivån i nedåtscenariot fortfarande under grundscenariot i slutet av perioden. Den lägre aktivitetsnivån leder till en varaktig ökning av arbetslösheten (tabell A).

När det gäller inflationen innebär stora råvaruprisökningar ett starkt uppåtriktat pristryck, vilket gör att perioden med hög inflation väntas bli längre. Effekterna av högre priser på energi och livsmedelsråvaror samt de energirelaterade produktionsnedskärningarna skulle leda till betydligt högre total inflation än i grundscenariot 2022 och särskilt 2023 (diagram A). Fördröjda indirekta effekter av högre energi- och livsmedelspriser väntas också hålla uppe HIKP-inflationen, exklusive energi och livsmedel, en längre tid, vilket mer än uppväger det nedåtriktade trycket från svagare efterfrågan och högre arbetslöshet. Trots detta skulle en nedåtgående energiprissättning, i kombination med nedåtriktat efterfrågetryck, dominera under 2024, med såväl HIKP-inflationen som HIKP-inflationen exklusive energi och livsmedel under grundscenariot.

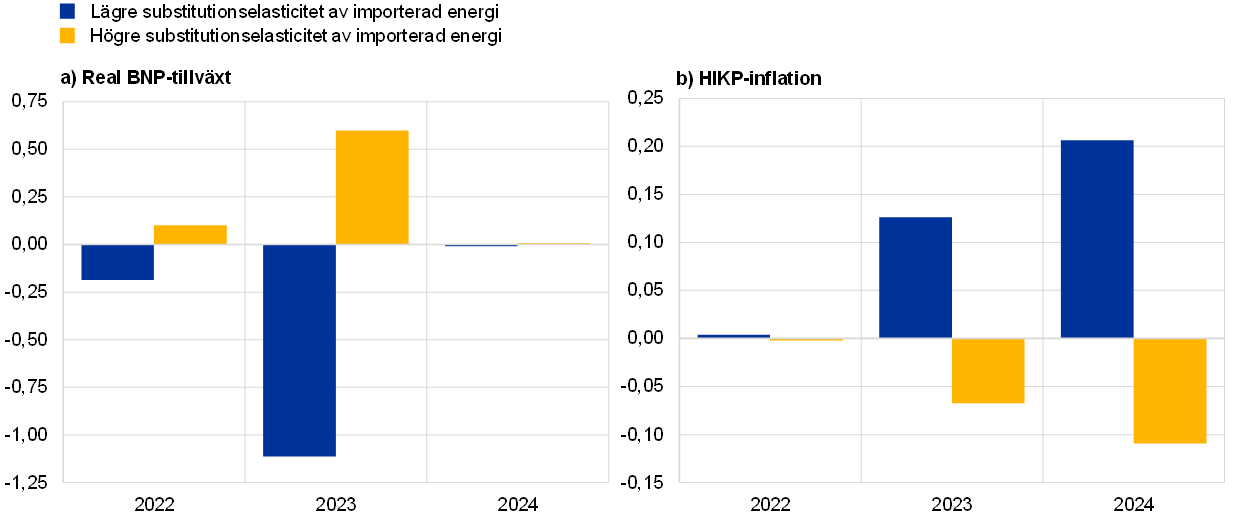

Diagram A

Effekt på real BNP-tillväxt och HIKP-inflation i euroområdet, nedåtscenario kontra prognosens grundscenario, juni 2022

(avvikelser från grundscenariot i juni 2022, i procentenheter)

Beräkningarna av hur stora produktionsnedskärningar som bristerna i energiförsörjning kan leda till omges av stor osäkerhet. Detta gäller särskilt i vad mån importerad energi kan ersättas med inhemska energiresurser. För att illustrera denna osäkerhet kombineras en satellitmodell med ECB-BASE-modellen för att mäta effekterna av en förändring av substitutionselasticiteten på +/- 0,01.[7] Jämfört med nedåtscenariot skulle den lägsta (högsta) effekten för real BNP-tillväxt vara -1,1 procentenheter (+ 0,6 procentenheter) 2023 när möjligheten till substitution är lägre (högre), medan den lägsta (högsta) inflationseffekten år 2024 skulle vara cirka 0,2 procentenheter (-0,1 procentenhet). Bedömningen görs att effekterna på BNP-nivån kommer att stabiliseras 2024 (diagram B).

Diagram B

Känslighetsanalys av produktionsnedskärningar kopplade till energibrist: real BNP-tillväxt och HIKP-inflation

(avvikelser från nedåtscenariot i juni 2022, i procentenheter)

I en annan känslighetsanalys bedöms osäkerheten om energiprisbanorna i nedåtscenariot. Baserat på antagandet att det blir lägre substitution av gasleveranserna på medellång sikt och en kraftigare reaktion för oljepriserna vid allvarliga störningar i den ryska energiexporten antas både olje- och gaspriserna ligga omkring 45 procent högre 2024 än i nedåtscenariot (diagram C). De makroekonomiska effekterna av denna kontrafaktiska energiprisbana utvärderas med en rad olika modeller som regelbundet används i prognoserna från ECB:s och Eurosystemets experter. I genomsnitt pekar resultaten på en real BNP-tillväxt som är 0,1 procentenhet (0,2 procentenheter) lägre 2023 (2024) och en HIKP-inflation som är 0,5 procentenheter (0,8 procentenheter) högre än nedåtscenariot (tabell B).

Diagram C

Känslighetsanalys av råvarupriser: alternativa banor för olje- och gaspriser

Tabell B

Känslighetsanalys av råvarupriser: makroekonomiska effekter på högre energiprisbanor

Anm.: Resultaten är genomsnitt som bygger på ett antal modeller som experterna regelbundet använder i prognoserna.

I nedåtscenariot beaktas dock inte ett antal faktorer som även kan påverka effekternas omfattning och varaktighet. Scenariot har utarbetats utifrån samma finans- och penningpolitiska antaganden som ligger till grund för prognosens grundscenario i juni 2022. Om händelserna i scenariot slår igenom kan ytterligare statliga åtgärder vidtas för att mildra de kraftigare energiprishöjningarnas effekter för konsumenter och företag och penningpolitiken kan reagera. De beräknade effekterna av avbrott i gasförsörjningen är dessutom mycket osäkra, vilket bland annat beror på möjligheten till substitution (t.ex. med gas från andra länder), prioritering och omfördelning av resurser och efterfrågan, säsongsvariationer och lagringsdynamik. Vid en högre grad av substitution och snabbare ekonomisk anpassning kan de ekonomiska effekterna bli mindre än vad som framgår av scenariot. Å andra sidan innebär en ännu mer utdragen och intensiv konflikt en risk för mer uttalade och bestående effekter. Utöver antagandena om högre energi- och livsmedelspriser i detta scenario kan även andra råvarupriser, t.ex. metall- och andra råmaterialpriser, påverkas kraftigt av konflikten, med tanke på Rysslands och Ukrainas betydelse för den globala försörjningen av dessa råvaror.

2 Utsikter för de offentliga finanserna

Jämfört med prognoserna från mars 2022 har ett betydande antal finanspolitiska stimulansåtgärder tillkommit i grundscenariot. Detta återspeglar främst regeringarnas fortsatta reaktion på de kraftigt stigande energipriserna efter Rysslands invasion av Ukraina samt andra krigsrelaterade utgifter, som totalt sett bedöms uppgå till nära 1 procent av euroområdets BNP 2022.[8] Ungefär en tredjedel av dessa finanspolitiska stimulansåtgärder – särskilt utgifterna för ökad försvarskapacitet och flyktingstöd – väntas fortsätta att påverka budgeten 2023 och 2024. Dessa ytterligare åtgärder under 2022 som till viss del upphör under 2023 förklarar till stor del revideringarna av den finanspolitiska inriktningen jämfört med prognoserna från mars 2022 (tabell 1). Utöver detta kommer den finanspolitiska inriktningen att påverkas av andra diskretionära finanspolitiska effekter, särskilt under 2023–2024. Det rör sig om offentliga investeringar och finanspolitiska transfereringar samt ytterligare sänkningar av direkta skatter och sociala avgifter. När det gäller offentliga investeringar utgår grundscenariot inte bara från högre militärutgifter utan även från högre NGEU-finansiering än i prognoserna från mars, vilket delvis återspeglar att dessa utgifter har senarelagts från 2021. De högre finanspolitiska transfereringarna avser framför allt ytterligare upprevideringar av tillväxttakten för allmänna pensioner, som till största delen är indexerade till inflation eller löner i hela ekonomin. Efter den starka expansionen under 2020 beräknas euroområdets finanspolitiska inriktning, justerad för NGEU-bidrag, överlag ha stramats åt under 2021 p.g.a. icke-diskretionära inkomstfaktorer[9]. Den väntas fortsätta stramas åt något, särskilt under 2023, vilket främst beror på avskaffandet av covid-19-stödet och det minskade energipris- och krigsstödet.

Euroområdets budgetsaldo väntas förbättras stadigt under perioden fram till 2024, men betydligt mindre än vad som förutsågs i prognoserna i mars 2022. Det förbättrade budgetsaldot under prognosperioden bedöms främst bero på konjunkturkomponenten, följt av det lägre konjunkturrensade primära underskottet. I slutet av prognosperioden beräknas budgetsaldot vara -2,4 procent av BNP och därmed fortsatt väl under nivån före krisen (-0,7 procent). Efter den kraftiga ökningen 2020 förväntas den offentliga sektorns samlade skuldsättning i euroområdet minska under hela prognosperioden för att 2024 nå nära 90 procent av BNP, vilket fortfarande är högre än den nivå som rådde före pandemin (84 procent). Denna nedgång beror främst på gynnsamma ränte-tillväxtskillnader p.g.a. den nominella BNP-tillväxten, som mer än uppvägde de kvarstående, om än minskande, primära underskotten. Trots ett bättre utfall för 2021 har budgetsaldosbanan nedreviderats betydligt jämfört med prognoserna från mars 2022. Detta återspeglar en försämring av den cykliska komponenten, de ytterligare stimulansåtgärder som ingår i grundscenariot och högre räntebetalningar, särskilt i länder med hög skuldsättning. Dessa faktorer har också lett till en upprevidering av banan för euroområdets samlade skuldkvot under hela prognosperioden.

3 Priser och kostnader

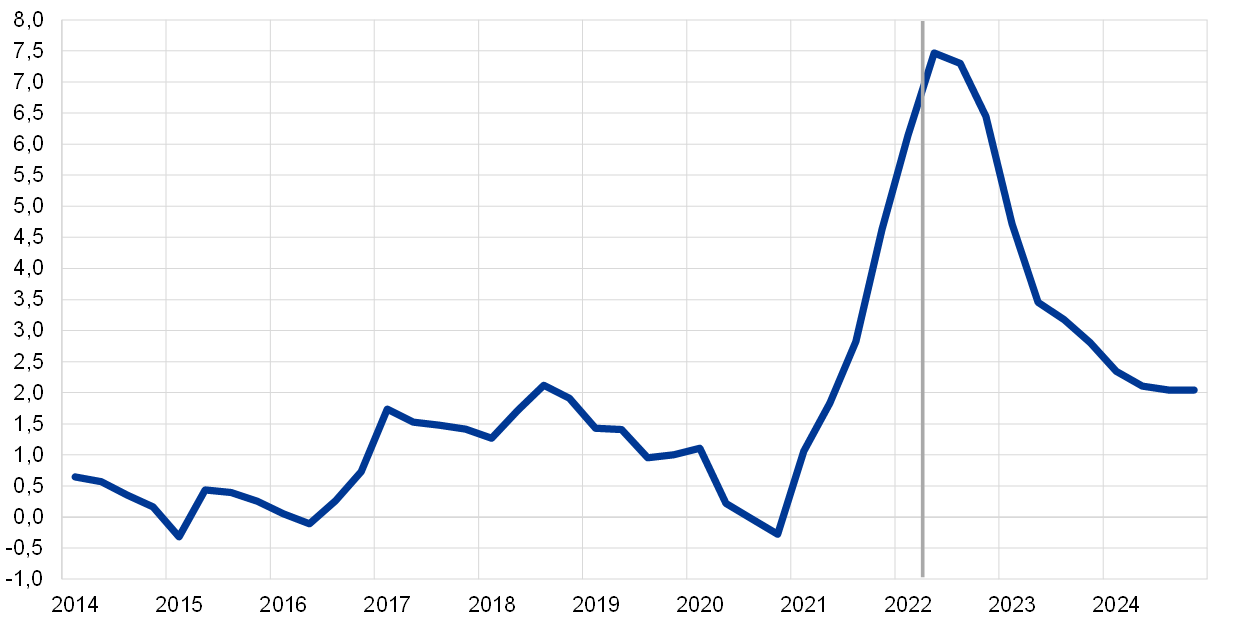

Den totala inflationen beräknas förbli hög under de kommande kvartalen (diagram 3). Den totala inflationen, som under de senaste månaderna har stigit till följd av bidrag från samtliga huvudkomponenter, väntas sjunka något under de kommande kvartalen – även om den fortfarande är mycket hög.[10] Energi är fortfarande den viktigaste inflationsdrivande faktorn och alla viktiga delkomponenter (bränsle, el och gas) har en stark prisutveckling under året och början av 2023. Detta speglar bland annat ihållande höga grossistpriser på gas och olja, och framför allt höga oljeraffineringsmarginaler i ett historiskt perspektiv, efter den ökade leveransoro som uppstått till följd av Rysslands invasion av Ukraina och den globala bristen på raffineringskapacitet. Effekten av dessa faktorer på energiinflationen dämpas endast obetydligt under 2022 p.g.a. finanspolitiska åtgärder som sänker hushållens energipriser. I avsaknad av nya prischocker på energiråvaror väntas energiinflationen börja sjunka märkbart mot slutet av 2022 till följd av negativa baseffekter och antaganden om en nedåtgående kurva för oljeterminspriser. Efter den senaste tidens kraftiga ökningar väntas livsmedelsinflationen öka ytterligare under sommaren för att sedan gradvis sjunka mot slutet av året. Den höga livsmedelsinflationen beror framför allt på följande faktorer: fördröjda effekter av energichocker i olika led av livsmedelsproduktionskedjan (inklusive följdverkningarna för priserna på gödningsmedel) och högre priser på livsmedelsråvaror (bl.a. till följd av leveransstörningar från kriget i Ukraina) samt löneökningseffekter (de höjda minimilönerna i flera euroländer har t.ex. relativt sett större effekter i livsmedelssektorn än i andra sektorer). HIKP-inflationen exklusive energi och livsmedel väntas också ligga kvar på höga nivåer under större delen av 2022. Den ihållande inflationen återspeglar effekter av flaskhalsar på utbudssidan, som väntas öka (som resultat av kriget i Ukraina och de covid-19-relaterade nedstängningarna i Kina), en stark efterfrågan på kontaktintensiva tjänster efter lättnaderna av covid-19-restriktionerna i euroområdet samt indirekta effekter av kraftigt stigande energi- och livsmedelspriser.

Diagram 3

HIKP i euroområdet

(årliga procentuella förändringar)

Anm.: Den vertikala linjen visar början på prognosperioden.

Inflationen väntas minska till 3,5 procent 2023 och 2,1 procent 2024. HIKP-inflationen väntas börja sjunka mot slutet av 2022, främst p.g.a. nedåtriktade baseffekter i energikomponenten och den förmodade oljeprisnedgången i linje med terminspriserna. Den fortsatta normaliseringen av penningpolitiken, i den mån den återspeglas i antaganden om högre räntor, kommer också att få en dämpande effekt på inflationen, med den normala tidsfördröjningen i transmissionsmekanismen. Mot slutet av prognosperioden väntas bidraget från energiinflationen bli försumbart, eftersom den negativa effekten av den nedåtriktade kurvan för olje- och gasterminer i viss mån uppvägs av fördröjda effekter från tidigare grossistgaspriser och elprisökningar, samt av klimatförändringsrelaterade åtgärder i vissa länder. Livsmedelsinflationen väntas också börja avta 2023 när det uppåtriktade trycket från insatskostnader för energi samt priser på gödningsmedel och livsmedelsråvaror avtar. En del av de nedåtriktade effekterna av minskade insatskostnader lär dock uppvägas av fördröjda effekter av ökade lönekostnader och kostnader i samband med livsmedelsindustrins övergång till en grönare produktion. Efter att ha nått en topp 2022 väntas HIKP-inflationen exklusive energi och livsmedel sjunka under prognosperioden i takt med att de uppåtriktade effekterna av flaskhalsar på utbudssidan och ekonomins återöppnande avtar. Den väntas dock ligga kvar över det långsiktiga genomsnittet fram till slutet av prognosperioden och uppgå till 2,3 procent 2024. Prognosen för HIKP-inflationen exklusive energi och livsmedel utgår från ett fortsatt uppåtriktat tryck från indirekta effekter av höga energi- och livsmedelspriser, vilka dock bör avta under prognosperioden. Lönerna väntas däremot ge stöd åt den underliggande inflationen under hela prognosperioden. Efter kraftiga ökningar under 2021 väntas vinstmarginalerna i viss utsträckning dämpa de högre lönekostnaderna på kort sikt, men därefter återhämta vissa förluster under 2024. Inflationsförväntningarna på längre sikt förväntas förbli förankrade på ECB:s inflationsmål på 2 procent. Prognosens grundscenario omges av betydande osäkerhet till följd av kriget i Ukraina. Ett alternativt nedåtscenario presenteras i ruta 3.

Ersättningen per anställd beräknas öka med 4,2 procent 2022 och 4,3 procent 2023 för att sedan minska till 3,7 procent 2024. Tillväxttakten ligger långt över det historiska genomsnittet sedan 1999 (2,2 procent) samt även över genomsnittsnivåerna före den stora finanskrisen (2,6 procent). Lönetillväxt beräknas få stöd av strama arbetsmarknader, högre minimilöner och vissa kompensationseffekter för den höga inflationen. Ruta 4 innehåller en känslighetsanalys av de makroekonomiska effekterna av en potentiellt höjd löneindexering. Enhetsarbetskostnaderna beräknas öka kraftigt på kort sikt, men om man bortser från de snedvridningar som beror på permitteringsprogram och som påverkar tillväxttakten under perioden 2020–2022, förväntas tillväxten för enhetsarbetskostnader minska. Denna nedgång beror inledningsvis på en förväntad återhämtning i produktivitet per anställd från och med slutet av 2022 och därefter även på en väntat måttlig lönetillväxt 2024.

Importpristrycket förutspås bli märkbart starkare än det inhemska pristrycket 2022, men sjunka kraftigt under prognosperiodens senare år. Importprisinflationen väntas bli hög 2022, till stor del beroende på högre priser på olja och andra råvaror än energi, samt på vissa prisökningar på importerade insatsvaror p.g.a. utbudsbrist. Nedgången i bytesförhållandet är betydande 2022, men bedöms begränsas något av att euroområdets exportörer också har möjlighet att höja priserna. I takt med att importpriserna sjunker 2023 och 2024 väntas bytesförhållandet förbättras något.

Jämfört med prognoserna i mars 2022 har utsikterna för HIKP-inflationen uppreviderats med 1,7 procentenheter för 2022, med 1,4 procentenheter för 2023 och med 0,2 procentenheter för 2024. Revideringarna beror på alla huvudkomponenter, där de kortsiktiga revideringarna främst avser livsmedel och energi, medan revideringen för 2024 nästan uteslutande beror på HIKP-inflationen exklusive energi och livsmedel. Dessa förändringar jämfört med tidigare prognoser återspeglar den senaste tidens data som överraskat på uppsidan, kraftigare och mer ihållande uppåtriktat tryck från energipriser (olja och gas), ökade insatskostnader för livsmedelssektorn p.g.a. högre energipriser och höjda antaganden om priser på livsmedelsråvaror, mer ihållande leveransstörningar, starkare lönetillväxt och deprecieringen av eurons effektiva växelkurs. Ovannämnda faktorer uppväger i hög grad de inflationsdämpande effekterna av de svagare tillväxtutsikterna i samband med konflikten i Ukraina och antagandena om högre räntor.

Ruta 4

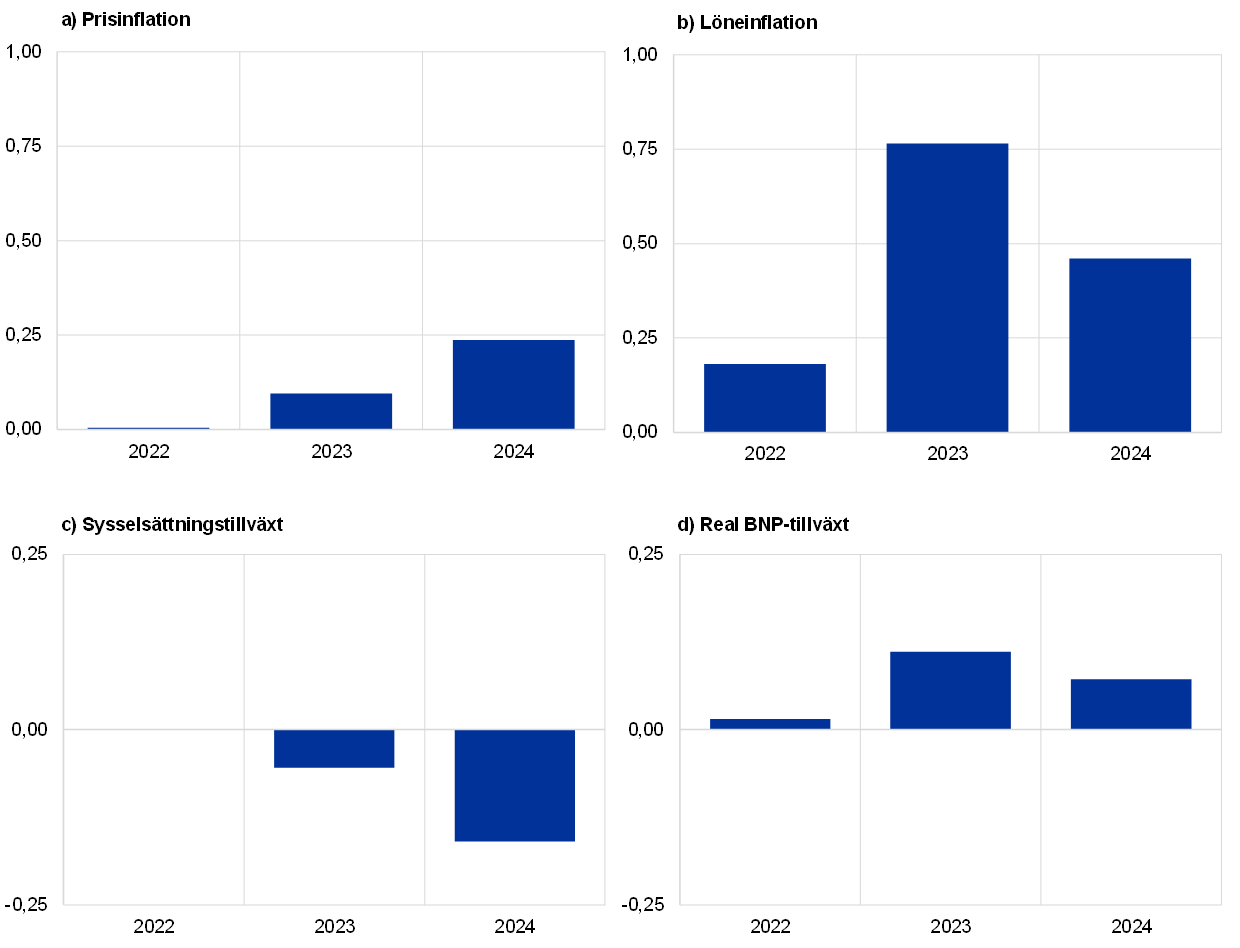

Känslighetsanalys: effekter av en högre grad av löneindexering

Den kraftiga inflationsökningen har ökat risken för andrahandseffekter på inflationen till följd av högre lönekrav. Den senaste tidens inflationsuppgång saknar motstycke i euroområdets historia. Detta är en faktor som kan komma att påverka löneutvecklingen som utgör det första steget i en potentiell sekundär återkoppling till priserna. I denna ruta granskas de makroekonomiska konsekvenserna av en eventuell förändring i förhållandet mellan löner och priser till följd av hög inflation.[11]

Modellbaserad analys visar att ett tillfälligt lönetryck p.g.a. en högre grad av inflationsindexerade löner kan få märkbara effekter på inflationsdynamiken. ECB-BASE-modellen används för att bedöma hur känsliga inflations- och löneutsikterna är för en högre grad av löneindexering.[12] I modellen modelleras pris- och löneinflationen med Phillipskurvor som har en indexeringskomponent samt med förväntnings- och marginalkostnadsbaserade faktorer. Från och med grundscenariot i Eurosystemets makroekonomiska prognos i juni 2022 utgår den kontrafaktiska simuleringen från en högre löneindexering jämfört med tidigare prisdynamik.[13] Den högre indexeringsgraden innebär att lönerna reagerar starkare på tidigare prisökningar, vilket leder till högre inflation under prognosperioden. Den årliga löneinflationen ligger i genomsnitt 0,5 procentenheter över grundscenariot i prognosen från juni 2022 (diagram A, blå staplar). Högre lönekrav spiller över till ytterligare ökningar i prisinflationen, som överstiger grundscenariot med 0,1 procentenhet 2023 och med 0,2 procentenheter 2024.

Diagram A

Makroekonomiska effekter av en högre grad av löneindexering

(avvikelse från grundscenariot i procentenheter)

Källor: Beräkningar som har gjorts av ECB:s experter baserade på simuleringar med ECB-BASE-modellen.

Simuleringen visar på lägre sysselsättning och visar på en betydande balansgång mellan stigande reallöner och bevarandet av arbetstillfällen. Högre reala arbetskraftskostnader inverkar negativt på efterfrågan på arbetskraft, och sysselsättningen sjunker under grundscenariot med 0,2 procent 2024.[14] Efterfrågan på arbetskraft i ECB-BASE-modellen är dock trög. Under prognosperioden ökar alltså hushållens reala inkomster, eftersom den minskade sysselsättningen inte uppväger reallöneökningen. Inledningsvis stöder reallöneökningen konsumtion och ekonomisk aktivitet, med en real BNP-tillväxt som överstiger grundscenariot med cirka 0,1 procentenhet både 2023 och 2024. Den positiva effekten på real BNP börjar avta från och med andra halvåret 2024, eftersom bromsningen på sysselsättningen börjar dominera ökningen i realinkomster per capita. Trots ökningen i real BNP på kort sikt försämras följaktligen sysselsättningsutsikterna markant vid en högre löneindexering. Dessa modellbaserade simuleringar beaktar inte ytterligare kanaler som skulle leda till en mer omedelbar försämring av den ekonomiska aktiviteten, framför allt p.g.a. ökad osäkerhet om utsikterna på arbetsmarknaden samt snabbare anpassning till väntade negativa arbetsmarknadsförhållanden från hushållens och företagens sida.[15]

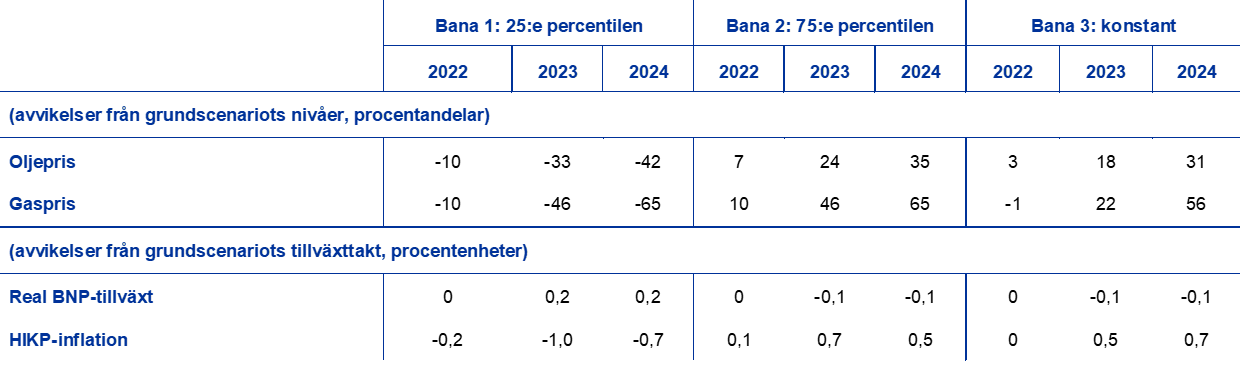

Ruta 5

Känslighetsanalys: alternativa energiprisbanor

Eftersom den framtida energiprisutvecklingen omges av betydande osäkerhet omfattar denna känslighetsanalys en bedömning av vilka mekaniska konsekvenser som alternativa energiprisbanor skulle få för prognosens grundscenario. Alternativa utvecklingsbanor på nedåt- och uppåtsidan beräknas från den 25:e och 75:e percentilen av den implicita neutrala täthetsfunktionen för oljepriset den 17 maj 2022 (stoppdatum för de tekniska antagandena i prognoserna för juni 2022). Grundscenariot för oljepriset ligger i stort sett i mitten av kvartilavståndet, vilket tyder på att det inte finns något betydande mätfel vad gäller riskerna i någondera riktning. I avsaknad av liknande fördelningar för gaspriser härleds de från den 25:e och 75:e percentilen genom en fördelning som bygger på de senaste prognosfelen i terminspriserna för gas i grossistledet.[16] En tredje utvecklingsbana bygger på antagandet att både olje- och gaspriserna ligger kvar på samma nivåer som under de båda veckorna före den 17 maj 2022.

Effekterna av dessa alternativa utvecklingsbanor bedöms med hjälp av en rad makroekonomiska modeller som Eurosystemet och ECB:s experter använder sig av i prognoserna.[17] De genomsnittliga effekterna på produktionstillväxt och inflation i dessa modeller framgår av tabellen nedan. Resultaten pekar på att de största avvikelserna uppåt från grundscenariot för HIKP-inflationens prognoser förekommer i den 75:e percentilen för periodens senare år och för de konstanta olje- och gaspriserna för 2024. HIKP-inflationen ligger kvar över 2 procent under hela prognosperioden vad gäller antagandena om konstanta priser och den 75:e percentilen. Däremot sjunker HIKP-inflationen till 1,4 procent 2024 i scenariot baserat på den 25:e percentilen av implicita tätheter. Effekterna på den reala BNP-tillväxten är -0,1 procentenheter 2023 och 2024 för antagandet om fasta priser och den 75:e percentilen, medan den 25:e percentilen skulle innebära 0,2 procentenheter högre tillväxt.

Effekter av alternativa energiprisbanor

Anm.: De 25:e och 75:e percentilerna avser den implicita neutrala täthetsfunktionen för oljepriset per den 17 maj 2022. Värdet för de konstanta olje- och gaspriserna avser samma dag. De makroekonomiska effekterna rapporteras som medelvärden från ett antal makroekonomiska modeller som används av ECB:s och Eurosystemets experter.

Ruta 6

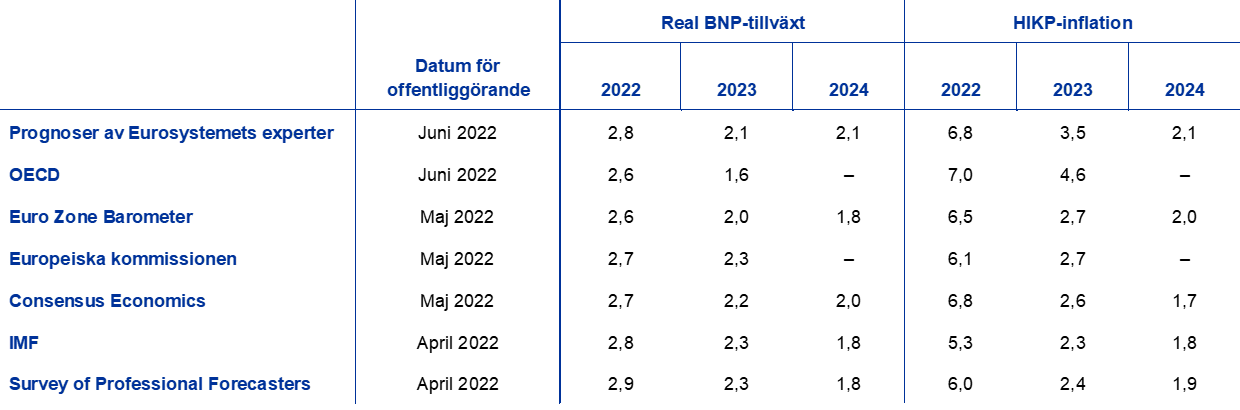

Prognoser av andra institut

Prognoser för euroområdet offentliggörs av olika institut, både av internationella organisationer och av den privata sektorn. Dessa prognoser är dock inte direkt jämförbara med varandra eller med de makroekonomiska prognoserna från Eurosystemets experter eftersom de färdigställdes vid olika tidpunkter. Dessutom används i dessa prognoser olika metoder för att beräkna antaganden om finanspolitiska, finansiella och externa variabler, inklusive oljepriser och priser på andra råvaror. Slutligen finns det skillnader mellan metoderna för beräkning av kalenderjusteringar för de olika prognoserna.

Jämförelse mellan de senaste prognoserna för euroområdets reala BNP-tillväxt och HIKP-inflation

(årliga procentuella förändringar)

Källor: OECD June 2022 Economic Outlook 111, 8 juni 2022; MJEconomics for the Euro Zone Barometer, 26 maj 2022 (data för 2024 är från enkäten i april 2022); Europeiska kommissionens ekonomiska vårprognos 2022, 16 maj 2022; Consensus Economics Forecasts, 12 maj 2022 (data för 2024 är från enkäten i april 2022); IMF World Economic Outlook, 19 april 2022, och ECB:s Survey of Professional Forecasters, för andra kvartalet 2022, 15 april 2022.

Anm.: Eurosystemets makroekonomiska prognoser avser tillväxtsiffror på årsbasis som är arbetsdagskorrigerade medan Europeiska kommissionen och IMF rapporterar tillväxtsiffror på årsbasis som inte är arbetsdagsjusterade. För andra prognoser anges inte om uppgifterna är arbetsdagsjusterade eller ej. Historiska data kan skilja sig från Eurostats senaste publiceringar på grund av uppgifter som publicerats efter stoppdatumet för prognoserna.

Eurosystemets prognoser i juni 2022 är i stort sett i linje med andra prognoser för BNP-tillväxten, medan inflationsprognoserna ligger högre än de flesta andra, särskilt för 2023. Tillväxtprognoserna från Eurosystemets experter är i stort sett i linje med andra prognoser, utom 2024, där experternas bedömningar ligger något högre. Vad gäller inflationen ligger prognoserna från Eurosystemets experter högre än de flesta andra prognoser, särskilt för 2023. Detta beror sannolikt på det senare stoppdatumet och mer aktuella tekniska antaganden, som skulle kunna tala för ett mer ihållande pristryck med åtföljande inflation. OECD:s prognos för 2023 ligger betydligt högre än prognoserna från Eurosystemets experter och andra prognosmakare. Detta förklaras till stor del av OECD:s antagande om oljepriserna, där man räknar med en betydande ökning i början av 2023, medan Eurosystemets prognoser utgår från att oljepriserna kommer att följa terminspriserna, vilket innebär en nedåtgående bana (se ruta 1).

© Europeiska centralbanken. 2022

Postadress 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Webbplats www.ecb.europa.eu

Alla rättigheter förbehålls. Återgivning för undervisningsändamål och icke-kommersiella syften är tillåten, under förutsättning att källan anges.

För specifik terminologi hänvisas till ECB glossary (finns endast på engelska).

HTML ISSN 2529-4849, QB-CF-22-001-SV-Q

Stoppdatum för de tekniska antagandena, såsom oljepriser och växelkurser, var den 17 maj 2022. De makroekonomiska prognoserna för euroområdet slutfördes den 24 maj 2022. De aktuella prognoserna omfattar perioden 2022–2024. Prognoser för en så lång period innehåller dock en mycket hög grad av osäkerhet och bör läsas med detta i åtanke. Se artikeln ”An assessment of Eurosystem staff macroeconomic projections” i ECB:s månadsrapport från maj 2013. Se http://www.ecb.europa.eu/pub/projections/html/index.en.html för en tillgänglig version av de data som ligger till grund för de olika tabellerna och diagrammen. En fullständig databas med tidigare makroekonomiska framtidsbedömningar och prognoser av ECB:s och Eurosystemets experter finns på https://sdw.ecb.europa.eu/browseSelection.do?node=5275746.

Enligt Eurostats snabbestimat, som offentliggjordes efter det att prognoserna hade slutförts, var den totala HIKP-inflationen 8,1 procent i maj 2022 – något högre än vad som förutspåtts av Eurosystemets experter. En mekanisk uppdatering av prognoserna tyder på en inflation på 7,1 procent 2022.

Denna uppskattning av BNP-tillväxt offentliggjordes den 8 juni 2022, efter slutförandet av prognoserna, som baserades på snabbestimatet (0,3 procent). ECB:s experter bedömer att revideringen får begränsade konsekvenser för prognoserna för euroområdet.

Antagandet om de nominella tioåriga statsobligationsräntorna i euroområdet grundar sig på det viktade genomsnittet av olika länders tioåriga referensobligationer, viktat med BNP på årsbasis och förlängt med terminsräntekurvan som härletts ur ECB:s ränta på samtliga tioåriga obligationer i euroområdet (”par yield”), med en inledande differens mellan de två serierna som hålls konstant under prognosperioden. Ränteskillnaden mellan landspecifika statsobligationsräntor och motsvarande genomsnitt för euroområdet antas vara konstant under prognosperioden.

Antagandena om naturgaspriset grundar sig på nederländska TTF-gasterminspriser. De prognoser som görs av Eurosystemets experter styrs också av tekniska antaganden om grossistpriser på el, vilka baseras på terminspriser i de största euroländerna.

Tobins Q är värdet på ett befintligt hus dividerat med byggkostnaden.

Substitutionselasticiteten för produktionsnedskärningarna i nedåtscenariot beräknas genom produktionsfunktionsansatsen (CES) i Bachmann, R., Baqaee, D., Bayer, C., Kuhn, M., Löschel, A., Moll, B., Peichl, A., Pittel, K. och Schularick, M. (2022), ”What if? The Economic Effects for Germany of a Stop of Energy Imports from Russia”, ECONtribute Policy Brief, nr 28/2022, vidareutvecklat i Borin, A., Conteduca, P. O., Di Stefano, E., Mancini, M., Gunnella, V. och Panon, L. (2022, ännu ej utgiven). Denna elasticitet avser möjligheten att ersätta importerad energi med inhemska energiresurser eller mer generellt i vilken utsträckning aktörer är beredda att omfördela sina utgifter för importerad energi till andra produkter. För euroområdet antas elasticiteten vara runt 0,04. För att mäta känsligheten i real BNP-utveckling och motsvarande inflationsreaktioner på olika nivåer av utbytbarhet har elasticiteten ändrats med +/- 0,01. Denna förändring på de makroekonomiska variablerna har beräknats med hjälp av ECB-BASE-modellen, där man utgår från samma kvot av utbuds- och efterfrågechocker som i nedåtscenariot. Vad gäller ECB-BASE-modellen, se Angelini, E., Bokan, N., Christoffel, K., Ciccarelli, M. och Zimic, S., ”Introducing ECB-BASE: The blueprint of the new ECB semi-structural model for the euro area”, Working Paper Series, nr 2315, ECB, 2019.

Dessa nya åtgärder beräknas ha en tillväxteffekt på 0,4 procentenheter och ett inflationsgenomslag på -0,4 procentenheter under 2022. På grund av tidpunkten för dessa åtgärder och hur de är sammansatta beräknas effekten på tillväxten avta under 2023, medan inflationseffekten bedöms vara i stort sett omvänd.

Detta beror främst på att intäkterna ökar snabbare än de makroekonomiska skattebaserna och andra oförutsedda inkomster. Dessa faktorer väntas börja vända från 2022, om än endast delvis och mindre än vad som förutsågs i prognoserna i mars.

Enligt Eurostats snabbestimat, som offentliggjordes efter det att prognoserna hade slutförts, var den totala HIKP-inflationen 8,1 procent i maj 2022 – något högre än vad som förutspåtts av Eurosystemets experter. En mekanisk uppdatering av prognoserna skulle tala för en inflation på 7,1 procent 2022.

Enligt ECB:s senaste analys är det inte särskilt vanligt med formella löneindexeringssystem i euroområdet. Se ”The prevalence of private sector wage indexation in the euro area and its potential role for the impact of inflation on wages”, Economic Bulletin, utgåva 7, ECB, 2021

För mer information om ECB-BASE-modellen, se fotnot 7.

Detta simuleras genom en 25-procentig ökning i den parameter som återger löneindexeringen i Phillips-lönekurvan i ECB-BASE-modellen, som ökar från 0,39 (beräknat värde baserat på historiska uppgifter) till 0,5.

Effekten på arbetskraften är försumbar vilket innebär att arbetslösheten ökar ungefär ett-till-ett med minskad sysselsättning.

Simuleringen görs utifrån bakåtblickande förväntningar och aktörerna förutser därför inte försämrade jobbutsikter framöver.

Tidigare prognosfel för gaspristerminer beräknades för perioden januari 2017 till februari 2022.

Eftersom de makroekonomiska modeller som används i denna analys ofta endast omfattar ekvationer för oljepriserna (vilket delvis beror på den historiska samvariationen mellan olje- och gaspriser) kombineras de alternativa utvecklingsbanorna för olja och gas till ett syntetiskt index. Det syntetiska indexet är ett vägt genomsnitt av olje- och gasprisutvecklingen baserat på HWWI:s importvikter för euroområdet (ungefär 80 procent för olja och 20 procent för gas). Effekten av det syntetiska indexet bedöms sedan med hjälp av elasticiteten i oljepriserna. Detta är en approximering som tillför ytterligare osäkerhet i resultaten.

-

9 June 2022

-

23 June 2022