Contas Anuais de 2022

Principais valores

1 Relatório de gestão

1.1 Finalidade do relatório de gestão do BCE

O relatório de gestão[1] é parte integrante das contas anuais do Banco Central Europeu (BCE) e visa proporcionar aos leitores informação contextual relacionada com as demonstrações financeiras[2]. Atendendo a que as atividades e operações do BCE são realizadas para apoiar os seus objetivos de política, a situação financeira e o resultado financeiro da instituição devem ser considerados em conjunto com as suas medidas de política.

Para o efeito, o relatório de gestão apresenta as principais atribuições e atividades do BCE, bem como o seu impacto nas demonstrações financeiras. Analisa, além disso, os aspetos mais importantes da evolução do balanço e da conta de resultados durante o ano e inclui informação sobre os recursos financeiros da instituição. Descreve igualmente o enquadramento em que o BCE opera em termos de riscos, proporcionando informação sobre os riscos específicos a que a instituição está exposta e as políticas de gestão do risco utilizadas para os mitigar.

1.2 Principais atribuições e atividades

O BCE faz parte do Eurosistema. Este integra, além do BCE, os bancos centrais nacionais (BCN) dos Estados‑Membros da União Europeia (UE) cuja moeda é o euro[3]. O objetivo primordial do Eurosistema consiste em manter a estabilidade de preços. O BCE desempenha as suas atribuições em conformidade com o Tratado sobre o Funcionamento da União Europeia[4] e os Estatutos do Sistema Europeu de Bancos Centrais e do Banco Central Europeu (Estatutos do SEBC)[5] (figura 1). O BCE desenvolve as suas atividades com vista a cumprir o seu mandato e não para obter lucros.

Figura 1

Principais atribuições do BCE

As operações de política monetária do Eurosistema são registadas nas demonstrações financeiras do BCE e dos BCN dos países da área do euro, refletindo o princípio da execução descentralizada da política monetária no Eurosistema. O quadro 1 seguinte descreve de forma breve as principais operações e funções do BCE na prossecução do seu mandato, assim como o impacto destas nas demonstrações financeiras da instituição.

Quadro 1

Principais atividades do BCE e o seu impacto nas demonstrações financeiras

Execução da política monetária

Realização de operações cambiais e gestão das reservas cambiais

Promoção do bom funcionamento dos sistemas de pagamentos

Contribuição para a segurança e a solidez do sistema bancário e para a estabilidade do sistema financeiro

Outras atividades

1) O sítio do BCE fornece mais pormenores sobre os instrumentos de política monetária do Eurosistema e, em particular, sobre as operações de mercado aberto.

2) Para mais informação sobre as operações de cedência de títulos, consultar o sítio do BCE.

3) Para mais informação sobre as linhas de swap de divisas, consultar o sítio do BCE.

4) Para mais informação sobre as operações de liquidez em euros do Eurosistema contra ativos de garantia elegíveis, consultar o sítio do BCE.

5) Para mais informação sobre o TARGET2, consultar o sítio do BCE.

1.3 Evolução financeira

1.3.1 Balanço

O balanço do BCE registou uma expansão significativa no período de 2018 a 2022, devido principalmente a aquisições definitivas de títulos pelo BCE no contexto da execução da política monetária do Eurosistema (gráfico 1). Dado que as aquisições líquidas ao abrigo do programa de compra de ativos (asset purchase programme – APP)[6] foram suspensas em dezembro de 2018 e retomadas em novembro de 2019, o crescimento foi moderado em 2019 e resultou sobretudo de aumentos do valor de mercado dos ativos de reserva do BCE e do montante de notas de euro em circulação. Os principais fatores impulsionadores da expansão substancial em 2020 e 2021 foram as aquisições líquidas de títulos ao abrigo do APP e o lançamento, em março de 2020, do programa de compra de ativos devido a emergência pandémica (pandemic emergency purchase programme – PEPP)[7]. As aquisições líquidas de títulos ao abrigo do PEPP e do APP cessaram, respetivamente, no final de março de 2022 e em 1 de julho de 2022, resultando num aumento mais moderado do balanço do BCE em 2022.

Gráfico 1

Principais componentes do balanço do BCE

(em mil milhões de euros)

Fonte: BCE.

Em 2022, o balanço do BCE aumentou 18,7 mil milhões de euros, passando para 698,9 mil milhões de euros, devido sobretudo à quota do BCE nas aquisições de títulos ao abrigo do PEPP e do APP. Essas aquisições resultaram num aumento dos títulos detidos para fins de política monetária, tendo a liquidação em numerário das mesmas, através de contas no TARGET2, levado a um aumento correspondente das responsabilidades intra‑Eurosistema. Este aumento das responsabilidades intra‑Eurosistema foi mais do que compensado por entradas de caixa, em resultado de um volume mais elevado de depósitos de residentes na área do euro junto do BCE, o que resultou simultaneamente num aumento da rubrica “Outras responsabilidades”.

O aumento do valor equivalente em euros dos ativos de reserva do BCE e do montante de notas de euro em circulação também contribuiu para o crescimento do balanço do BCE.

Os títulos detidos para fins de política monetária denominados em euros representavam 65% do total do ativo do BCE no final de 2022. Sob esta rubrica do balanço, o BCE detém títulos adquiridos no quadro do programa dos mercados de títulos de dívida (securities markets programme – SMP), do CBPP3, do ABSPP, do PSPP e do PEPP. Os restantes títulos detidos ao abrigo do primeiro e do segundo programas de compra de obrigações com ativos subjacentes (CBPP1 e CBPP2) venceram no decurso de 2022.

Com base nas decisões aplicáveis do Conselho do BCE, o BCE prosseguiu as suas aquisições líquidas de títulos ao abrigo do PEPP até ao final de março de 2022, tendo as aquisições líquidas ao abrigo do APP cessado em 1 de julho de 2022. Ao mesmo tempo, os pagamentos de capital dos títulos vincendos detidos em ambas as carteiras continuaram a ser integralmente reinvestidos durante o ano. Em resultado dessas aquisições e reinvestimentos, a carteira de títulos detidos pelo BCE para fins de política monetária aumentou 11,9 mil milhões de euros, passando para 457,3 mil milhões de euros (gráfico 2), tendo as posições do PEPP e do PSPP aumentado, respetivamente, 9,0 mil milhões de euros e 8,8 mil milhões de euros. A diminuição de 5,5 mil milhões de euros da posição do ABSPP deveu‑se a reembolsos.

Em dezembro de 2022, o Conselho do BCE anunciou[8] que a partir do início de março de 2023, a carteira do APP diminuiria a um ritmo comedido e previsível, dado que o Eurosistema não reinvestirá todos os pagamentos de capital de títulos vincendos. A diminuição ascenderá, em média, a 15 mil milhões de euros por mês até ao final de junho de 2023 e o seu ritmo subsequente será determinado com o tempo. O Conselho do BCE continuará a reinvestir, na totalidade, os pagamentos de capital dos títulos vincendos adquiridos ao abrigo do PEPP até, pelo menos, ao final de 2024, e continuará a aplicar flexibilidade ao longo do tempo, por classes de ativos e entre jurisdições nestes reinvestimentos, a fim de contrariar os riscos para o mecanismo de transmissão da política monetária relacionados com a pandemia de coronavírus (COVID‑19).

Gráfico 2

Títulos detidos para fins de política monetária

(em mil milhões de euros)

Fonte: BCE.

No tocante aos programas em vigor de aquisição de títulos para fins de política monetária, nomeadamente o APP e o PEPP, o perfil de maturidades[9] dos títulos detidos pelo BCE no final de 2022 era diversificado (gráfico 3).

Gráfico 3

Maturidades dos títulos detidos ao abrigo do APP e do PEPP

Fonte: BCE.

Nota: Para os instrumentos de dívida titularizados, a maturidade baseia‑se na duração média ponderada dos títulos e não na data de vencimento legal.

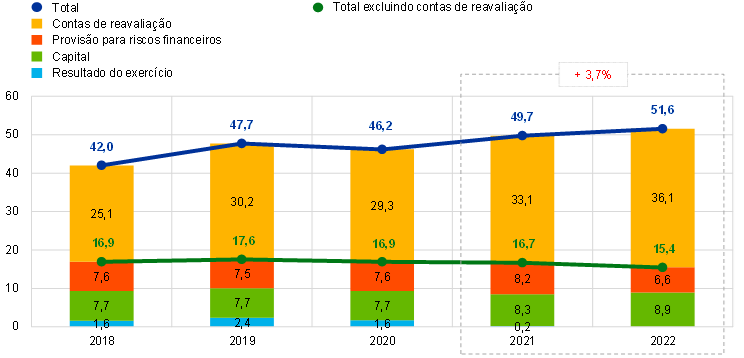

Em 2022, o valor total em euros dos ativos de reserva do BCE – que consistem em ouro, direitos de saque especiais, dólares dos Estados Unidos, ienes do Japão e renminbis da China – aumentou 4,1 mil milhões de euros, passando para 84,5 mil milhões de euros.

O valor em euros das posições do BCE em ouro e ouro a receber subiu 1,6 mil milhões de euros, passando para 27,7 mil milhões de euros em 2022 (gráfico 4), devido a um aumento do preço de mercado do ouro em euros, embora o montante em onças de ouro fino dessas posições tenha permanecido inalterado. Esta subida levou também a um aumento equivalente das contas de reavaliação do ouro do BCE (ver a secção 1.3.2, “Recursos financeiros”).

Gráfico 4

Posições em ouro e cotações do ouro

(escala da esquerda: em mil milhões de euros; escala da direita: euros por onça de ouro fino)

Fonte: BCE.

Nota: “Contas de reavaliação do ouro” não inclui as contribuições para as contas do BCE de reavaliação acumulada do ouro, realizadas pelos BCN dos Estados‑Membros que aderiram à área do euro após 1 de janeiro de 1999, no dia anterior à respetiva entrada para o Eurosistema.

As posições do BCE[10] em dólares dos Estados Unidos, ienes do Japão e renminbis da China aumentaram, em euros, 2,0 mil milhões de euros, passando para 55,0 mil milhões de euros (gráfico 5), devido sobretudo à apreciação do dólar dos Estados Unidos face ao euro, a qual é também refletida nos saldos mais elevados das contas de reavaliação do BCE (ver a secção 1.3.2, “Recursos financeiros”).

Gráfico 5

Posições em moeda estrangeira

(em mil milhões de euros)

Fonte: BCE.

O dólar dos Estados Unidos continuou a ser a principal componente das posições em moeda estrangeira do BCE, correspondendo a aproximadamente 78% do seu total no final de 2022.

O BCE gere o investimento das suas posições em moeda estrangeira recorrendo a uma abordagem em três etapas. Em primeiro lugar, os gestores de riscos do BCE definem uma carteira de referência estratégica, que é aprovada pelo Conselho do BCE. Em segundo lugar, os gestores de carteiras do BCE definem a carteira de referência tática, que é aprovada pela Comissão Executiva do BCE. Em terceiro lugar, as operações de investimento são conduzidas de forma descentralizada pelos BCN numa base diária.

As posições em moeda estrangeira do BCE são investidas principalmente em títulos e aplicações no mercado monetário ou são detidas em depósitos à ordem (gráfico 6). Os títulos nesta carteira são mensurados a preços de mercado no final do exercício.

Gráfico 6

Composição dos investimentos em moeda estrangeira

(em mil milhões de euros)

Fonte: BCE.

As posições em moeda estrangeira do BCE destinam‑se a financiar potenciais intervenções no mercado cambial. Por esta razão, são geridas de acordo com três objetivos (por ordem de prioridade): liquidez, segurança e rendibilidade. Nessa conformidade, esta carteira compreende sobretudo títulos com maturidades curtas (gráfico 7).

Gráfico 7

Maturidades dos títulos denominados em moeda estrangeira

Fonte: BCE.

O valor da carteira de fundos próprios manteve‑se praticamente inalterado em 21,1 mil milhões de euros (gráfico 8), dado que, em grande medida, os seus principais fatores impulsionadores em 2022 se compensavam mutuamente. O investimento de um montante total igual ao transferido para a provisão para riscos financeiros do BCE em 2021 e ao realizado pelos BCN dos países da área do euro em 2022 relativo à segunda prestação das respetivas subscrições acrescidas do capital do BCE, na sequência da retirada do banco central do Reino Unido, o Bank of England, do Sistema Europeu de Bancos Centrais (SEBC) (ver a secção 1.3.2, “Recursos financeiros”), aumentou a dimensão da carteira de fundos próprios. Contudo, este aumento foi quase totalmente compensado pela descida do valor de mercado dos títulos detidos nesta carteira, em resultado da subida significativa das taxas de rendibilidade das obrigações da área do euro (gráfico 16).

Gráfico 8

Carteira de fundos próprios do BCE

(em mil milhões de euros)

Fonte: BCE.

A carteira de fundos próprios consiste principalmente em títulos denominados em euros, mensurados a preços de mercado no final do exercício. Em 2022, os títulos de dívida pública representavam 76% do total da carteira.

A percentagem de investimento em ativos verdes da carteira de fundos próprios continuou a aumentar, passando de 7,6% no final de 2021 para 13,1% no final de 2022. O BCE planeia continuar a aumentar esta percentagem nos próximos anos[11]. Desde 2021, as aquisições de títulos verdes nos mercados secundários são complementadas por investimentos no fundo de investimento em obrigações verdes denominadas em euros para bancos centrais, lançado pelo Banco de Pagamentos Internacionais (Bank for International Settlements – BIS) em janeiro de 2021.

A carteira de fundos próprios do BCE consiste predominantemente nos investimentos dos recursos financeiros do BCE, ou seja, do seu capital realizado e dos montantes afetados ao fundo de reserva geral e à provisão para riscos financeiros. Esta carteira destina‑se a proporcionar rendimentos que ajudem o BCE a financiar as suas despesas operacionais não relacionadas com o desempenho das atribuições de supervisão[12]. É investida em ativos denominados em euros, sob reserva dos limites impostos pelo quadro de controlo do risco da mesma, o que resulta numa estrutura de maturidades mais diversificada (gráfico 9) do que a da carteira de ativos de reserva.

Gráfico 9

Maturidades dos títulos da carteira de fundos próprios do BCE

Fonte: BCE.

No final de 2022, o valor total das notas de euro em circulação ascendia a 1 572,0 mil milhões de euros, o que corresponde a um aumento de 1,8% em comparação com o final de 2021. Foi atribuída ao BCE uma participação de 8% no valor total de notas de euro em circulação, a qual correspondia a 125,8 mil milhões de euros no final do ano. Dado que o BCE não emite notas de euro, detém créditos intra‑Eurosistema sobre os BCN dos países da área do euro num montante correspondente ao valor das notas de euro em circulação.

As responsabilidades intra‑Eurosistema do BCE – que consistem principalmente nos saldos líquidos no TARGET2 dos BCN dos países da área do euro face ao BCE e nas responsabilidades do BCE em relação aos ativos de reserva transferidos pelos BCN dos países da área do euro para o BCE quando integraram o Eurosistema – diminuíram 19,7 mil milhões de euros, situando‑se em 355,5 mil milhões de euros em 2022.

A evolução das responsabilidades intra‑Eurosistema do BCE no período de 2018 a 2020 foi ditada sobretudo pela evolução das responsabilidades líquidas relacionadas com o TARGET2, em resultado das aquisições líquidas pelo BCE de títulos para fins de política monetária, cuja liquidação é realizada através de contas no TARGET2 (gráfico 10). Em 2021 e 2022, o impacto das aquisições de títulos para fins de política monetária nas responsabilidades líquidas relacionadas com o TARGET2 foi mais do que compensado por outros fatores. Em 2022, estes fatores foram principalmente o volume mais elevado de depósitos de residentes na área do euro, aceites pelo BCE na sua capacidade de agente fiscal[13], e os saldos mais elevados dos sistemas periféricos da área do euro ligados ao TARGET2 através da componente TARGET2‑ECB.

Gráfico 10

Saldo líquido intra‑Eurosistema do TARGET2 e títulos detidos para fins de política monetária

(em mil milhões de euros)

Fonte: BCE.

As outras responsabilidades do BCE consistem sobretudo em depósitos aceites pelo BCE na sua capacidade de agente fiscal e nos saldos dos sistemas periféricos ligados ao TARGET2 através da componente TARGET2‑ECB. Em 2022, as outras responsabilidades do BCE aumentaram 33,2 mil milhões de euros, passando para 165,7 mil milhões de euros, principalmente devido ao volume mais elevado de depósitos de residentes na área do euro aceites pelo BCE na sua capacidade de agente fiscal.

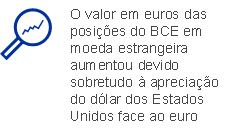

1.3.2 Recursos financeiros

Os recursos financeiros do BCE compreendem o seu capital, os montantes detidos na provisão para riscos financeiros e no fundo de reserva geral, as contas de reavaliação e os eventuais lucros do exercício. São i) investidos em ativos que geram rendimento e/ou ii) utilizados para compensar perdas. Em 31 de dezembro de 2022, os recursos financeiros do BCE totalizavam 51,6 mil milhões de euros (gráfico 11). Este montante era 1,8 mil milhões de euros mais elevado do que em 2021, devido i) ao aumento das contas de reavaliação em resultado da apreciação do dólar dos Estados Unidos face ao euro e da subida do preço de mercado do ouro em euros em 2022; e ii) ao aumento do capital realizado. Estes aumentos foram parcialmente compensados, sobretudo pela redução da provisão para riscos financeiros, na sequência da sua utilização parcial para compensar perdas incorridas em 2022.

Gráfico 11

Recursos financeiros do BCE

(em mil milhões de euros)

Fonte: BCE.

Nota: “Contas de reavaliação” inclui o total dos ganhos de reavaliação das posições em ouro, moeda estrangeira e títulos, mas exclui a conta de reavaliação dos benefícios pós‑emprego.

Os ganhos não realizados respeitantes a posições em ouro, moeda estrangeira e títulos que são sujeitos a reavaliação de preço não são reconhecidos como ganhos na conta de resultados, sendo registados diretamente em contas de reavaliação apresentadas no lado do passivo do balanço do BCE. Os saldos destas contas podem ser utilizados para absorver o impacto de qualquer futura oscilação desfavorável dos preços e/ou das taxas de câmbio correspondentes, reforçando, assim, a resiliência do BCE aos riscos subjacentes. Em 2022, as contas de reavaliação das posições em ouro, moeda estrangeira e títulos[14] aumentaram 3,0 mil milhões de euros, passando para 36,1 mil milhões de euros, devido aos saldos de reavaliação de moeda estrangeira e ouro mais elevados, em resultado da apreciação do dólar dos Estados Unidos face ao euro e da subida do preço de mercado do ouro em euros (gráfico 12), que foram parcialmente compensados pelo decréscimo dos saldos de reavaliação de títulos.

Gráfico 12

Principais taxas de câmbio e cotações do ouro no período de 2018 a 2022

(taxa de variação (%) face a 2018; dados de fim de exercício)

Fonte: BCE.

Na sequência da retirada do banco central do Reino Unido (Bank of England) do SEBC em 2020, as participações dos remanescentes BCN no capital subscrito do BCE aumentaram. O Conselho do BCE decidiu que os restantes BCN cobririam, em 2020, apenas o montante de 58 milhões de euros anteriormente realizado pelo Bank of England e que os BCN dos países da área do euro realizariam integralmente o respetivo aumento do capital subscrito em duas prestações anuais de igual montante em 2021 e 2022. Após o pagamento da primeira prestação pelos BCN dos países da área do euro, o capital realizado do BCE subiu 0,6 mil milhões de euros, passando para 8,9 mil milhões de euros em 2022[15].

Dada a sua exposição a riscos financeiros (ver a secção 1.4.1, “Riscos financeiros”), o BCE mantém uma provisão para riscos financeiros. Esta provisão, juntamente com qualquer montante detido no fundo de reserva geral do BCE, não pode exceder o valor do capital realizado pelos BCN dos países da área do euro. A sua dotação é reanalisada todos os anos, tendo em consideração uma série de fatores, incluindo o nível de ativos de risco detidos, os resultados projetados para o exercício seguinte e uma avaliação dos riscos. Na sequência da análise anual, o Conselho do BCE decidiu utilizar um montante de 1627 milhões de euros da provisão para riscos financeiros, com vista a compensar perdas incorridas em 2022, após o que o resultado financeiro do BCE foi zero (ver a secção 1.3.3, “Conta de resultados”). Na sequência desta utilização, a dotação da provisão para riscos financeiros diminuiu para 6,6 mil milhões de euros.

1.3.3 Conta de resultados

Após vários anos de aumento, o resultado líquido anual do BCE atingiu um valor máximo em 2019, começando depois a diminuir em 2020. A evolução do resultado do BCE deveu‑se principalmente a variações nos rendimentos gerados pelos ativos de reserva e pelos títulos detidos para fins de política monetária. Em 2021, também se verificou uma transferência significativa para a provisão para riscos financeiros, que reduziu o resultado do BCE num montante correspondente.

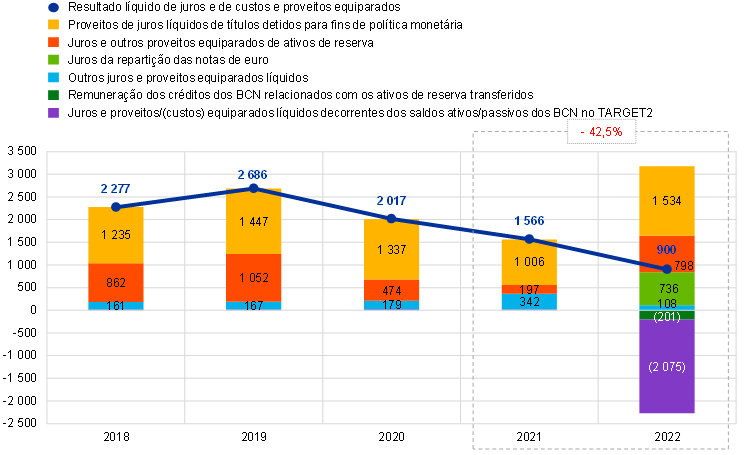

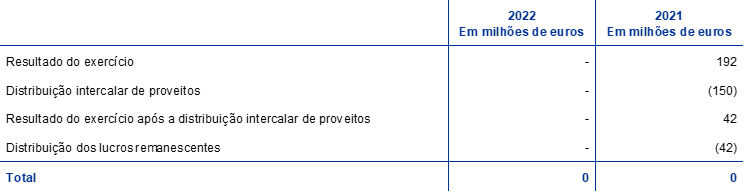

Após a utilização de 1627 milhões de euros da provisão para riscos financeiros, a fim de compensar perdas incorridas em 2022, o resultado financeiro do BCE foi zero (192 milhões de euros, em 2022). As perdas decorreram sobretudo i) dos gastos com juros resultantes das responsabilidades líquidas do BCE relacionadas com o TARGET2; e ii) do resultado líquido negativo de operações financeiras e menos‑valias (gráfico 13).

Gráfico 13

Principais componentes da conta de resultados do BCE

(em milhões de euros)

Fonte: BCE.

Nota: “Outros juros e custos equiparados” compreende às seguintes rubricas da conta de resultados: “Resultado líquido de comissões e de outros custos e proveitos bancários”, “Rendimento de ações e participações”, “Outros proveitos e ganhos” e “Outras despesas”.

O resultado líquido de juros e de custos e proveitos equiparados do BCE diminuiu 666 milhões de euros, passando para 900 milhões de euros (gráfico 14), sobretudo devido aos gastos com juros resultantes das responsabilidades líquidas do BCE relacionadas com o TARGET2. Os juros e outros custos equiparados decorrentes da remuneração dos créditos dos BCN dos países da área do euro relacionados com os ativos de reserva transferidos para o BCE também contribuíram para esta diminuição. Estes gastos foram parcialmente compensados pelos juros e outros proveitos equiparados mais elevados decorrentes i) dos créditos do BCE relacionados com a repartição das notas de euro no Eurosistema; ii) dos ativos de reserva; e iii) dos títulos detidos para fins de política monetária.

Gráfico 14

Resultado líquido de juros e de custos e proveitos equiparados

(em milhões de euros)

Fonte: BCE.

O resultado líquido de juros e de custos e proveitos equiparados gerado pelos títulos detidos para fins de política monetária aumentou 528 milhões de euros, passando para 1534 milhões de euros em 2022 (gráfico 15), devido sobretudo ao rendimento líquido mais elevado decorrente do APP (de títulos detidos ao abrigo do CBPP3, ABSPP e PSPP) e ao menor rendimento líquido negativo da carteira do PEPP. O rendimento líquido do APP aumentou 424 milhões de euros, passando para 1571 milhões de euros, ao passo que o rendimento líquido negativo do PEPP caiu de 252 milhões de euros para 103 milhões de euros. Esta evolução deveu‑se principalmente ao aumento significativo das taxas de rendibilidade das obrigações da área do euro em 2022 (gráfico 16), o que permitiu a aquisição de títulos ao abrigo de ambos os programas a taxas de rendibilidade mais elevadas do que a taxa de rendibilidade histórica das carteiras correspondentes. O rendimento líquido das carteiras do SMP, CBPP1 e CBPP2 diminuiu 45 milhões de euros, passando para 66 milhões de euros, devido à diminuição da dimensão destas carteiras em virtude do vencimento de títulos.

Gráfico 15

Juros e proveitos/(custos) equiparados líquidos dos títulos detidos para fins de política monetária

(em milhões de euros)

Fonte: BCE.

Gráfico 16

Taxas de rendibilidade das obrigações soberanas a 7 anos na área do euro

(percentagens por ano; dados de fim de mês)

Fonte: BCE.

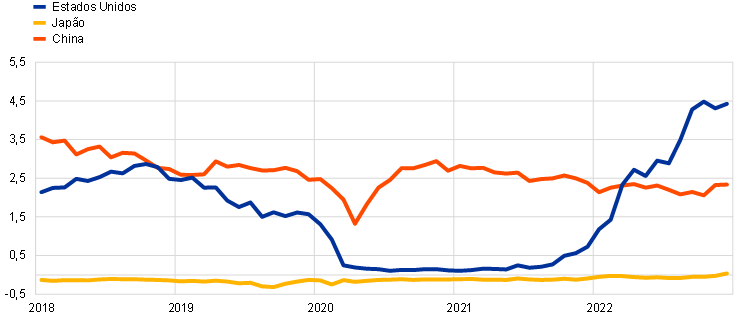

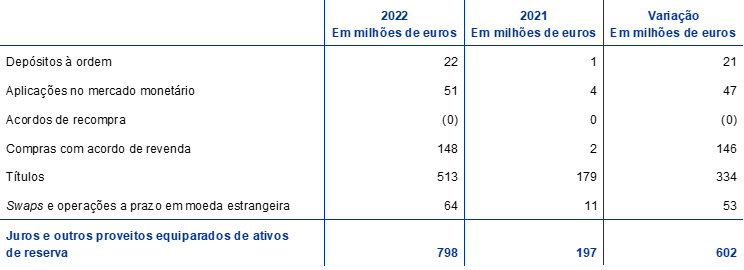

Os juros e outros proveitos equiparados dos ativos de reserva aumentaram 602 milhões de euros, passando para 798 milhões de euros, principalmente em resultado dos juros e outros proveitos equiparados mais elevados dos títulos denominados em dólares dos Estados Unidos. A taxa de juro média auferida na carteira do BCE de ativos denominados em dólares dos Estados Unidos aumentou em 2022, em comparação com o ano anterior, devido a i) vendas e reembolsos de obrigações com taxas de rendibilidade mais baixas adquiridas no passado; e ii) aquisições de títulos com taxas de rendibilidade mais elevadas, devido ao aumento das taxas de rendibilidade das obrigações denominadas em dólares dos Estados Unidos desde o final de 2021 (gráfico 17).

Gráfico 17

Taxas de rendibilidade das obrigações soberanas a 2 anos nos Estados Unidos, no Japão e na China

(percentagens por ano; dados de fim de mês)

Fonte: Bloomberg e BCE.

Os rendimentos decorrentes da afetação de uma percentagem das notas de euro em circulação ao BCE e os gastos com juros associados à remuneração dos créditos dos BCN relacionados com os ativos de reserva transferidos ascenderam a 736 milhões de euros e 201 milhões de euros, respetivamente em 2022, tendo ambas as rubricas sido zero no ano anterior. As variações advêm da subida da taxa das operações principais de refinanciamento (OPR) utilizada no cálculo dos juros destes saldos. Esta situava‑se em 0% desde março de 2016, mas começou a subiu gradualmente em 27 de julho de 2022, situando‑se em 2,5% no final do ano.

Os gastos líquidos com juros referentes aos saldos ativos/passivos dos BCN no TARGET2 ascenderam a 2075 milhões de euros, o que compara com um rendimento de juros de 22 milhões de euros em 2021. Os gastos líquidos com juros em 2022 resultaram da remuneração dos saldos intra‑Eurosistema do BCE no TARGET2 à taxa das OPR, que começou a subir em 2022. Os juros e outros proveitos equiparados, num montante de 22 milhões de euros em 2021, resultaram da remuneração dos saldos no TARGET2 dos BCN de países não pertencentes à área do euro a uma taxa média negativa.

Os outros juros e proveitos equiparados líquidos diminuíram, sobretudo devido à remuneração de depósitos aceites pelo BCE na sua capacidade de agente fiscal. Embora, em 2021, tenha auferido juros nestes depósitos, em virtude da taxa de remuneração média negativa que lhes foi aplicada, em 2022, o BCE incorreu em gastos com juros, porque as taxas de remuneração aplicáveis passaram a ser positivas e a média dos depósitos era mais elevada perto do final do ano. Tal foi parcialmente compensado pelos juros e outros proveitos equiparados mais elevados auferidos na carteira de fundos próprios, em resultado da subida das taxas de rendibilidade na área do euro (gráfico 16).

As perdas realizadas líquidas em operações financeiras aumentaram 104 milhões de euros, passando para 110 milhões de euros em 2022 (gráfico 18). Tal deveu‑se a perdas por efeito de preço realizadas sobretudo em vendas de títulos denominados em dólares dos Estados Unidos, como consequência de o valor de mercado ter sido negativamente afetado pela subida, durante o ano, das taxas de rendibilidade das obrigações denominadas em dólares dos Estados Unidos (gráfico 17). Estas perdas ocorreram sobretudo nos últimos três trimestres de 2022 (gráfico 19). As perdas realizadas foram parcialmente compensadas por ganhos cambiais realizados, que resultaram, em grande medida, de reduções de preço em fim de exercício de títulos denominados em dólares dos Estados Unidos.

Gráfico 18

Resultados realizados em operações financeiras

(em milhões de euros)

Fonte: BCE.

Gráfico 19

Resultados realizados trimestrais em operações financeiras em 2021 e 2022

(em milhões de euros)

Fonte: BCE.

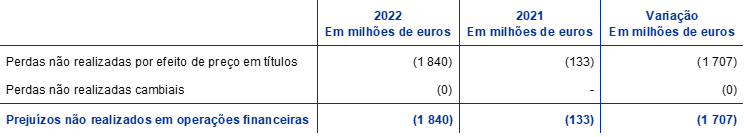

Os prejuízos não realizados por efeito de reavaliação são contabilizados como menos‑valias no final do exercício na conta de resultados do BCE. Em 2022, essas menos‑valias ascenderam a 1840 milhões de euros, em comparação com 133 milhões de euros em 2021 (gráfico 20), e resultaram sobretudo da diminuição do valor de mercado dos títulos detidos nas carteiras de fundos próprios e de ativos denominados em dólares dos Estados Unidos, em resultado da subida significativa das correspondentes taxas de rendibilidade.

Gráfico 20

Menos‑valias em operações financeiras e posições

(em milhões de euros)

Fonte: BCE.

Em 31 de dezembro de 2022, o Conselho do BCE decidiu utilizar 1627 milhões de euros da provisão para riscos financeiros, a fim de cobrir perdas incorridas em 2022 (ver a secção 1.3.2, “Recursos financeiros”).

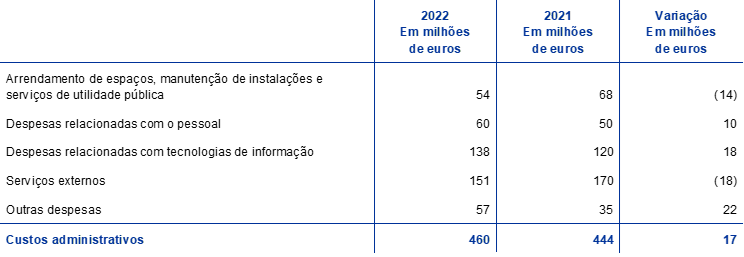

O total das despesas operacionais do BCE, incluindo depreciação e amortização de ativos fixos e custos de produção de notas, diminuiu 14 milhões de euros, passando para 1224 milhões de euros (gráfico 21). A diminuição em comparação com 2021 deveu‑se principalmente a menores custos com pessoal, resultantes de ganhos atuariais em outros benefícios de longo prazo decorrentes da taxa de desconto mais elevada utilizada na avaliação atuarial no final de 2022. Os custos administrativos aumentaram ligeiramente, devido sobretudo a um regresso gradual a níveis normais de atividade, após a pandemia, e a serviços informáticos novos e melhorados na esfera da supervisão bancária.

As despesas relacionadas com a supervisão bancária são totalmente cobertas pelas taxas de supervisão cobradas às entidades supervisionadas. Com base nas despesas efetivas incorridas pelo BCE no desempenho das suas atividades de supervisão bancária, as receitas das taxas de supervisão em 2022 ascenderam a em 594 milhões de euros[16].

Gráfico 21

Despesas operacionais e receitas das taxas de supervisão

(em milhões de euros)

Fonte: BCE.

1.4 Gestão do risco

A gestão do risco é uma componente crítica da atividade do BCE, sendo conduzida mediante um processo contínuo de i) identificação e avaliação do risco; ii) análise das políticas e da estratégia em termos do risco; iii) implementação de medidas de mitigação do risco; e iv) controlo e reporte do risco, com base, em todos os casos, em metodologias, processos e sistemas eficazes.

Figura 2

Ciclo de gestão do risco

As secções seguintes abordam os riscos, assim como as suas fontes e os quadros de controlo aplicáveis.

1.4.1 Riscos financeiros

A Comissão Executiva do BCE propõe políticas e procedimentos que asseguram um nível apropriado de proteção contra os riscos financeiros a que o BCE está exposto. O Comité de Gestão do Risco, composto por especialistas dos bancos centrais do Eurosistema, contribui para o controlo, a mensuração e o reporte dos riscos financeiros relacionados com o balanço do Eurosistema e define e analisa as metodologias e quadros associados. Desta forma, ajuda os órgãos de decisão a garantir um nível de proteção adequado ao Eurosistema.

Os riscos financeiros do BCE decorrem das suas atividades centrais e exposições associadas. Os quadros de controlo do risco e os limites ao risco utilizados pelo BCE para gerir o seu perfil de risco diferem consoante os tipos de operações, refletindo a política ou os objetivos em termos de investimento das diferentes carteiras e as caraterísticas de risco dos ativos subjacentes.

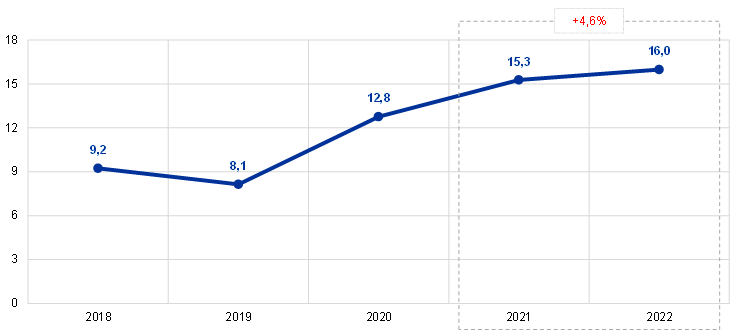

Para monitorizar e avaliar os riscos, o BCE recorre a uma série de técnicas de estimativa do risco desenvolvidas pelos seus peritos. Essas técnicas assentam num quadro de simulação conjunta dos riscos de crédito e de mercado. Os conceitos, técnicas e pressupostos de modelização fundamentais subjacentes às medidas do risco baseiam‑se nas normas do setor e nos dados de mercado disponíveis. Os riscos são normalmente quantificados com recurso à perda esperada (expected shortfall – ES)[17], estimada para um horizonte de 1 ano, com 99% de confiança. São utilizadas duas perspetivas para calcular os riscos: i) a perspetiva contabilística, onde as contas de reavaliação do BCE são consideradas como reservas no cálculo das estimativas do risco, de acordo com as regras contabilísticas aplicáveis, e ii) a perspetiva financeira, em que as contas de reavaliação não são consideradas como reservas no cálculo do risco. O BCE também calcula outras medidas do risco em níveis de confiança diferentes, realiza análises de sensibilidade e de cenários de tensão e avalia as projeções a mais longo prazo das posições em risco e do rendimento, a fim de manter uma visão abrangente dos riscos[18].

O total dos riscos do BCE aumentou durante o ano. No final de 2022, o total dos riscos financeiros de todas as carteiras do BCE combinadas, medido com recurso à ES para um horizonte de 1 ano com 99% de confiança (ES 99%), segundo a perspetiva contabilística, ascendia a 16,0 mil milhões de euros, sendo 0,7 mil milhões de euros mais alto do que os riscos estimados no final de 2021 (gráfico 22). O aumento dos riscos estimados continuou a seguir a tendência iniciada em 2020 e reflete o crescimento das carteiras de política monetária do BCE, em resultado das aquisições de ativos ao abrigo do PEPP e do APP.

Gráfico 22

Total dos riscos financeiros (ES 99%, segundo a perspetiva contabilística)

(em mil milhões de euros)

Fonte: BCE.

O risco de crédito advém das carteiras de política monetária do BCE, da carteira de fundos próprios denominados em euros e das reservas cambiais. Apesar de serem mensurados ao custo amortizado, deduzidos de eventuais perdas por imparidade, e, portanto, na ausência de vendas, não serem objeto de variações de preço associadas a migrações do crédito, os títulos detidos para fins de política monetária permanecem sujeitos ao risco de incumprimento do crédito. Os fundos próprios denominados em euros e as reservas cambiais são valorizados a preços de mercado e, como tal, estão sujeitos ao risco de migração do crédito e ao risco de incumprimento. O risco de crédito aumentou em comparação com o ano precedente, devido à expansão do balanço do BCE em resultado das aquisições de títulos no âmbito do PEPP e do APP.

O risco de crédito é mitigado sobretudo através da aplicação de critérios de elegibilidade, procedimentos de diligência devida e limites que diferem consoante as carteiras.

O risco cambial e o risco de inventário decorrem das posições do BCE em ouro e em moeda estrangeira. O risco cambial permaneceu estável em comparação com 2021.

Em virtude dos fins de política monetária destes ativos, o BCE não procede a uma cobertura dos riscos cambial e de inventário relacionados. Em contrapartida, estes riscos são mitigados através da constituição de contas de reavaliação e de uma diversificação das posições em diferentes moedas e ouro.

Os ativos de reserva e os fundos próprios denominados em euros do BCE são investidos principalmente em títulos de rendimento fixo e estão sujeitos ao risco de taxa de juro decorrente da avaliação a preços de mercado, visto que são mensurados a preços de mercado. Os ativos de reserva do BCE são investidos sobretudo em instrumentos com maturidades relativamente curtas (ver o gráfico 7, na secção 1.3.1, “Balanço”), ao passo que os ativos na carteira de fundos próprios têm, em geral, maturidades mais longas (ver o gráfico 9, na secção 1.3.1, “Balanço”). O risco de taxa de juro destas carteiras, calculado segundo a perspetiva contabilística, aumentou em comparação com 2021, refletindo a evolução das condições do mercado.

O risco de taxa de juro do BCE decorrente da avaliação a preços de mercado é mitigado através de políticas de afetação de ativos e contas de reavaliação.

O BCE está igualmente sujeito ao risco de taxa de juro decorrente de desfasamentos entre a taxa de juro que aufere pelos seus ativos e a taxa de juro que paga pelos seus passivos, o que tem impacto no seu resultado líquido de juros e de custos e proveitos equiparados. Este risco não está diretamente associado a uma carteira específica, estando antes relacionado com a estrutura do balanço do BCE como um todo e, em particular, com a existência de desfasamentos de maturidades e de taxas de rendibilidade entre ativos e passivos. É monitorizado por meio de projeções da rentabilidade do BCE, as quais indicam que, antes da utilização da provisão para riscos financeiros ou de transferências para a mesma, o BCE poderá sofrer perdas no curto a médio prazo, esperando, contudo, voltar a apresentar lucros no longo prazo.

Este tipo de risco é gerido através de políticas de afetação de ativos e também mitigado pela existência de passivos não remunerados no balanço do BCE.

Os riscos relacionados com as alterações climáticas (risco climático) serão gradualmente incorporados no quadro de gestão do risco do BCE nos próximos anos. Em 2022, o Eurosistema realizou o primeiro teste de esforço ao balanço do Eurosistema centrado no risco climático[19], o qual permitiu obter uma estimativa preliminar do impacto deste risco no balanço do BCE. Nos próximos anos, serão realizados testes de esforço centrados no risco climático numa base regular.

1.4.2 Risco operacional

A Comissão Executiva do BCE aprova e é responsável pela política e pelo quadro de gestão do risco operacional[20] do BCE. O Comité de Risco Operacional presta apoio à Comissão Executiva no desempenho do papel de controlo geral da gestão de riscos operacionais. O quadro de gestão do risco operacional é parte integrante da estrutura de governação[21] e dos processos de gestão do BCE.

O principal objetivo do quadro de gestão do risco operacional é contribuir para assegurar que o BCE cumpre o seu mandato e objetivos, protegendo simultaneamente a reputação e os ativos da instituição contra perdas, abusos e danos. Em conformidade com esse quadro, cada unidade organizacional é responsável por identificar, avaliar, dar resposta, reportar e monitorizar os respetivos riscos operacionais, incidentes e controlos. Neste contexto, a política do BCE de tolerância ao risco fornece orientações sobre as estratégias de resposta a riscos e os procedimentos de aceitação dos mesmos. Está associada a uma matriz de riscos de cinco por cinco, assente numa escala de classificação do impacto e da probabilidade, que obedece a critérios quantitativos e qualitativos.

O contexto em que o BCE opera está cada vez mais exposto a ameaças complexas e interligadas, sendo amplo o conjunto de riscos operacionais associados às atividades quotidianas do BCE. Os principais domínios que são motivo de preocupação para o BCE incluem um vasto leque de riscos não financeiros advindos de pessoas, sistemas, processos e eventos exógenos. Consequentemente, o BCE estabeleceu processos para facilitar a gestão permanente e eficaz dos seus riscos operacionais e integrar informação sobre o risco no seu processo de tomada de decisões. Além disso, visa reforçar a sua resiliência, adotando uma visão mais ampla dos riscos e das oportunidades de uma perspetiva de extremo a extremo, nomeadamente aspetos relacionados com a sustentabilidade. Foram criadas estruturas de resposta e elaborados planos de contingência, no sentido de assegurar a continuidade das funções críticas do BCE, na eventualidade de qualquer perturbação ou crise.

1.4.3 Risco de conduta

O BCE dispõe de uma unidade específica dedicada ao risco de conduta[22], o Gabinete de Conformidade e Governação, que desempenha uma função essencial de gestão do risco para reforçar o quadro de governação do BCE. O seu objetivo é apoiar a Comissão Executiva na proteção da integridade e reputação do BCE, promover normas éticas de comportamento e reforçar a responsabilização e transparência do BCE. Um órgão independente, o Comité de Ética do BCE, fornece aconselhamento e orientações aos altos responsáveis do BCE sobre questões de integridade e conduta e apoia o Conselho do BCE na gestão adequada e coerente dos riscos ao nível executivo. Na esfera do Eurosistema e do Mecanismo Único de Supervisão, o Comité de Ética e Conformidade trabalha no sentido de que seja alcançada uma aplicação coerente dos quadros de conduta nos BCN e nas autoridades nacionais competentes.

No decurso de 2022, o BCE alargou a gestão do risco de conduta de modo a também cobrir o risco de conduta decorrente do recurso a contratantes externos para prestação de apoio no desempenho das atribuições do BCE.

2 Demonstrações financeiras do BCE

2.1 Balanço em 31 de dezembro de 2022

Notas: Os totais nas demonstrações financeiras e nos quadros incluídos nas notas explicativas poderão não corresponder à soma das parcelas devido a arredondamentos. Os valores 0 e (0) indicam montantes positivos ou negativos arredondados para zero, ao passo que o traço (‑) indica zero.

2.2 Conta de resultados do exercício findo em 31 de dezembro de 2022

Frankfurt am Main, 14 de fevereiro de 2023

Banco Central Europeu

Christine Lagarde

Presidente

2.3 Políticas contabilísticas

Forma e apresentação das demonstrações financeiras

As demonstrações financeiras do BCE foram elaboradas de acordo com as políticas contabilísticas[23], referidas a seguir, consideradas pelo Conselho do BCE como adequadas para reproduzir de forma apropriada a situação financeira do BCE e, ao mesmo tempo, refletir a natureza das atividades de banco central.

Princípios contabilísticos

Foram aplicados os seguintes princípios contabilísticos: realidade económica e transparência, prudência, reconhecimento de acontecimentos posteriores à data do balanço, materialidade, continuidade, especialização do exercício, consistência e comparabilidade.

Reconhecimento de ativos e passivos

Um ativo ou passivo apenas é reconhecido no balanço quando seja provável que fluam benefícios económicos futuros associados do BCE ou para o BCE, os riscos e benefícios associados tenham sido substancialmente transferidos para o BCE e o custo ou o valor do ativo ou o montante da responsabilidade possam ser mensurados com fiabilidade.

Bases de apresentação

As contas foram elaboradas seguindo o princípio do custo histórico, com modificações de modo a incluir a valorização a preços de mercado dos títulos transacionáveis (exceto os títulos atualmente detidos para fins de política monetária), do ouro e de todos os outros ativos e passivos patrimoniais e extrapatrimoniais denominados em moeda estrangeira.

As operações em ativos e passivos financeiros são contabilizadas na data da respetiva liquidação.

Excetuando as operações à vista em títulos, as operações em instrumentos financeiros denominados em moeda estrangeira são registadas em contas extrapatrimoniais na data do contrato. Na data de liquidação, os lançamentos extrapatrimoniais são revertidos e efetuam‑se os correspondentes lançamentos patrimoniais. As compras e vendas de moeda estrangeira afetam a posição líquida da moeda estrangeira à data do contrato e os resultados realizados decorrentes de vendas são também calculados nessa data. Os juros, prémios e descontos especializados relacionados com instrumentos financeiros denominados em moeda estrangeira são calculados e registados numa base diária, sendo a posição na moeda estrangeira também afetada diariamente por esta especialização.

Ouro e ativos e passivos em moeda estrangeira

Os ativos e passivos denominados em moeda estrangeira são convertidos em euros à taxa de câmbio em vigor na data do balanço. Os proveitos e custos são convertidos à taxa de câmbio vigente na data do respetivo registo. A reavaliação dos ativos e passivos em moeda estrangeira, incluindo instrumentos patrimoniais e extrapatrimoniais, é efetuada moeda a moeda.

A reavaliação a preços de mercado dos ativos e passivos denominados em moeda estrangeira é tratada separadamente da reavaliação cambial.

O ouro é valorizado ao preço de mercado em vigor à data do balanço, não sendo efetuada qualquer distinção entre a reavaliação a preços de mercado e a reavaliação cambial. Ao invés, é contabilizada uma única valorização do ouro com base no preço em euros por onça de ouro fino, que, para o exercício findo em 31 de dezembro de 2022, foi calculado a partir da taxa de câmbio do euro face ao dólar dos Estados Unidos em 30 de dezembro de 2022.

O direito de saque especial (DSE) é definido em termos de um cabaz de moedas e o seu valor é determinado com base na soma ponderada das taxas de câmbio de cinco das principais moedas (dólar dos Estados Unidos, euro, renminbi da China, iene do Japão e libra esterlina). A posição do BCE em DSE foi convertida em euros, utilizando a taxa de câmbio do euro face ao DSE em 30 de dezembro de 2022.

Títulos

Títulos detidos para fins de política monetária

Os títulos atualmente detidos para fins de política monetária são contabilizados ao custo amortizado e estão sujeitos a imparidade.

Outros títulos

Os títulos transacionáveis (exceto os títulos atualmente detidos para fins de política monetária) e outros ativos equiparados são valorizados aos preços médios de mercado ou em função da curva de rendimentos relevante vigente à data do balanço, numa base título a título. As opções integradas nos títulos não são separadas para efeitos de valorização. Para o exercício findo em 31 de dezembro de 2022, foram utilizados os preços médios de mercado em 30 de dezembro de 2022.

Os fundos de investimento transacionáveis são revalorizados numa base líquida ao nível de cada um dos fundos, utilizando o valor líquido dos ativos. Não é aplicada qualquer compensação entre ganhos e perdas não realizados em diferentes fundos de investimento.

As ações sem liquidez e quaisquer outros instrumentos de capital detidos como investimentos permanentes são valorizados ao preço de custo e estão sujeitos a imparidade.

Reconhecimento de resultados

Os proveitos e custos são reconhecidos no período em que são obtidos ou incorridos[24]. Os ganhos e perdas realizados em vendas de moeda estrangeira, ouro e títulos são registados na conta de resultados. Esses ganhos e perdas realizados são calculados com base no custo médio do ativo correspondente.

Os ganhos não realizados não são reconhecidos como proveitos, sendo transferidos diretamente para uma conta de reavaliação.

As perdas não realizadas são registadas na conta de resultados, caso, no final do exercício, excedam os ganhos de reavaliação anteriores acumulados na conta de reavaliação correspondente. Tais perdas não realizadas em qualquer título ou moeda ou no ouro não são compensadas com ganhos não realizados em outros títulos ou moedas ou no ouro. Na eventualidade de se verificarem, em qualquer item, perdas não realizadas dessa natureza que sejam registadas na conta de resultados, o custo médio do item é igualado à taxa de câmbio ou ao preço de mercado em vigor no final do exercício.

As perdas por imparidade são registadas na conta de resultados e não são revertidas em exercícios subsequentes, a menos que a imparidade diminua e que essa diminuição possa ser associada a um evento observável ocorrido após o primeiro registo da imparidade.

Os prémios ou os descontos decorrentes de títulos são amortizados ao longo da vida contratual útil desses títulos.

Operações reversíveis

As operações reversíveis são as operações através das quais o BCE compra ou vende ativos ao abrigo de um acordo de recompra ou realiza operações de crédito contra garantias.

Num acordo de recompra, os títulos são vendidos contra numerário, com o acordo simultâneo de serem de novo comprados à contraparte numa data futura predeterminada a um preço previamente acordado. Os acordos de recompra são registados no passivo do balanço como depósitos com garantia. Os títulos vendidos ao abrigo deste tipo de acordos permanecem no balanço do BCE.

Numa compra com acordo de revenda, os títulos são comprados contra numerário com o acordo simultâneo de serem de novo vendidos à contraparte numa data futura predeterminada a um preço previamente acordado. As compras com acordo de revenda são registadas no ativo do balanço como empréstimos com garantia e não como títulos de carteira.

As operações reversíveis (incluindo as operações de cedência de títulos) realizadas ao abrigo de um programa oferecido por uma instituição especializada são registadas no balanço apenas quando a garantia é prestada sob a forma de numerário e este permanece por investir.

Instrumentos extrapatrimoniais

Os instrumentos cambiais, nomeadamente as operações a prazo em moeda estrangeira, as componentes a prazo de swaps cambiais e outros instrumentos que impliquem a troca de uma moeda por outra em data futura, são incluídos na posição líquida em moeda estrangeira para efeitos de cálculo dos ganhos e perdas cambiais.

Os instrumentos de taxa de juro são reavaliados operação a operação. As oscilações diárias da conta‑margem dos contratos de futuros de taxa de juro em aberto são registadas na conta de resultados. A valorização das operações a prazo em títulos é realizada pelo BCE com base em métodos geralmente aceites, que recorrem a preços e taxas de mercado observados, bem como a fatores de desconto, desde as datas de liquidação até à data de valorização.

Ativos fixos tangíveis e intangíveis

Os ativos fixos tangíveis e intangíveis, excluindo terrenos e obras de arte, são valorizados ao custo de aquisição, deduzido das respetivas depreciações e amortizações acumuladas. Os terrenos e obras de arte são valorizados ao preço de custo. O edifício principal do BCE é valorizado ao preço de custo menos depreciação e está sujeito a imparidade. Na depreciação do edifício principal do BCE, os custos são atribuídos às componentes de ativos apropriadas, sendo a depreciação efetuada em conformidade com as estimativas da vida útil dos ativos. As depreciações e amortizações são calculadas linearmente ao longo da vida útil esperada do ativo, com início no trimestre seguinte à disponibilização do ativo para utilização. As vidas úteis aplicadas às principais classes de ativos são as indicadas a seguir.

O período de depreciação dos custos com obras relacionadas com as atuais instalações arrendadas do BCE é ajustado para ter em conta as ocorrências que têm impacto na vida útil esperada do ativo afetado.

O BCE realiza um teste de imparidade anual relativamente ao seu edifício principal e aos ativos sob direito de uso relacionados com os edifícios de escritórios (ver, a seguir, “Locações”). Se for identificado um indicador de imparidade e avaliado que o ativo pode estar em imparidade, é estimado o montante recuperável. Na conta de resultados, é registada uma perda por imparidade, se o montante recuperável for inferior ao valor contabilístico líquido.

Os ativos fixos tangíveis e intangíveis de custo inferior a 10 000 euros são totalmente depreciados ou amortizados no ano de aquisição.

Os ativos fixos que cumprem os critérios de capitalização, mas ainda se encontram em fase de construção ou de desenvolvimento, são registados na rubrica “Imobilizações em curso”. Os custos correspondentes são transferidos para as rubricas de imobilizações relevantes, assim que os ativos estejam disponíveis para ser utilizados.

Locações

Para todas as locações que envolvam um ativo tangível, tanto o ativo sob direito de uso como o passivo da locação relacionados são reconhecidos no balanço na data de entrada em vigor da locação e registados, respetivamente, na rubrica do ativo “Ativos fixos tangíveis e intangíveis” e na rubrica do passivo “Contas diversas e de regularização”. Quando as locações cumprem os critérios de capitalização, mas o ativo envolvido ainda se encontra em fase de construção ou adaptação, os custos incorridos antes da data de entrada em vigor da locação são registados na rubrica “Imobilizações em curso”. O ativo sob direito de uso e o passivo da locação relacionados são reconhecidos nas rubricas de ativos fixos relevantes, assim que o ativo estiver disponível para utilização (data de entrada em vigor da locação).

Os ativos sob direito de uso são valorizados ao preço de custo menos depreciação. Além disso, os ativos sob direito de uso relacionados com os edifícios de escritórios estão sujeitos a imparidade (relativamente ao teste de imparidade anual, ver, acima, “Ativos fixos tangíveis e intangíveis”). A depreciação é calculada numa base linear desde a data de entrada em vigor da locação até à data de termo da vida útil do ativo sob direito de uso ou até ao final do prazo da locação, caso este seja anterior.

O passivo da locação é inicialmente mensurado pelo valor presente dos pagamentos de locação futuros (incluindo apenas as componentes da locação), descontados segundo a taxa incremental de financiamento do BCE. Subsequentemente, o passivo da locação é mensurado ao custo amortizado utilizando o método do juro efetivo. Os gastos com juros relacionados são registados na conta de resultados sob a rubrica “Outros juros e custos equiparados”. Quando se verifica uma alteração nos pagamentos de locação futuros, decorrente da alteração de um índice ou de outra reavaliação do contrato em vigor, o passivo da locação é remensurado. Essas remensurações resultam num ajustamento correspondente da quantia escriturada do ativo sob direito de uso.

As locações de curto prazo com uma duração igual ou inferior a 12 meses e as locações de ativos de valor inferior a 10 000 euros (em conformidade com o limite utilizado para o reconhecimento dos ativos fixos) são inscritas como uma despesa na conta de resultados.

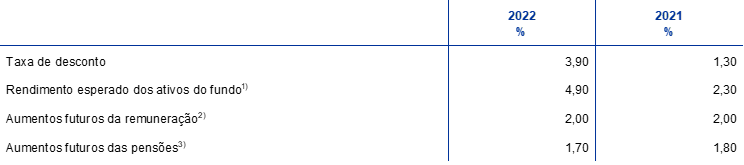

Benefícios pós‑emprego, outros benefícios de longo prazo e benefícios de cessação de emprego

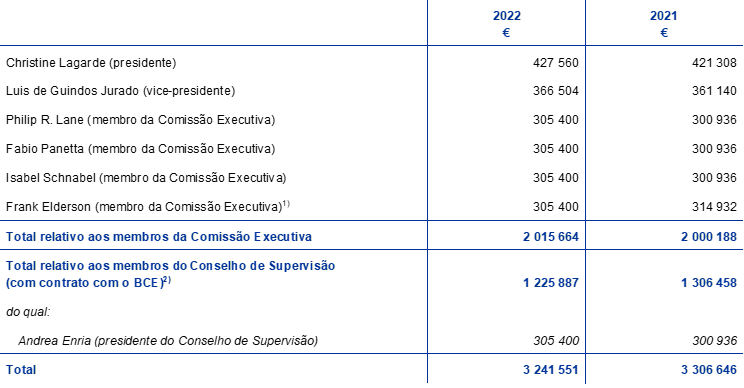

O BCE dispõe de planos de benefícios definidos para os membros do pessoal e da Comissão Executiva, bem como para os membros do Conselho de Supervisão com contrato com o BCE.

O plano de pensões dos membros do pessoal é financiado por ativos detidos num fundo de benefícios a longo prazo para esse fim. As contribuições obrigatórias do BCE e do pessoal refletem‑se no pilar de benefícios definidos do plano. Os membros do pessoal podem efetuar contribuições voluntárias adicionais, segundo um pilar de contribuições definidas, podendo esses fundos ser utilizados para obter benefícios adicionais[25]. Esses benefícios adicionais são determinados pelo montante de contribuições voluntárias e pelo rendimento do investimento das mesmas.

Existem acordos, não abrangidos por um fundo, que garantem os benefícios pós‑emprego e outros benefícios de longo prazo dos membros da Comissão Executiva e dos membros do Conselho de Supervisão com contrato com o BCE. Para os membros do pessoal, existem acordos, não fundeados, que garantem benefícios pós‑emprego, excluindo pensões, e outros benefícios de longo prazo e benefícios de cessação de emprego.

Responsabilidade líquida relativa aos benefícios definidos

A responsabilidade reconhecida na rubrica do passivo “Contas diversas e de regularização” referente aos planos de benefícios definidos, incluindo outros benefícios de longo prazo e benefícios de cessação de emprego, corresponde ao valor atual da responsabilidade relativa aos benefícios definidos à data do balanço menos o justo valor dos ativos do fundo utilizados para financiar a responsabilidade relacionada.

A responsabilidade relativa aos benefícios definidos é calculada anualmente por atuários independentes, recorrendo ao método da unidade de crédito projetada. O valor atual da mesma é calculado mediante o desconto dos fluxos financeiros futuros estimados, utilizando uma taxa determinada com base nas taxas de rendibilidade do mercado, à data do balanço, de obrigações de notação elevada denominadas em euros, emitidas por empresas e com maturidades que coincidem com o prazo da responsabilidade.

Os ganhos e as perdas atuariais podem resultar de ajustamentos verificados (decorrentes da diferença entre os resultados efetivos e os pressupostos atuariais utilizados) e de alterações dos pressupostos atuariais.

Custo líquido dos benefícios definidos

O custo líquido dos benefícios definidos divide‑se em componentes reportadas na conta de resultados e em remensurações dos benefícios pós‑emprego apresentadas na rubrica do balanço “Contas de reavaliação”.

O montante líquido registado na conta de resultados compreende:

- o custo de serviço corrente dos benefícios definidos acumulados relativos ao exercício;

- o custo de serviço passado dos benefícios definidos resultante de uma alteração do plano;

- os juros líquidos à taxa de desconto aplicada à responsabilidade líquida relativa aos benefícios definidos; e

- remensurações de outros benefícios de longo prazo e benefícios de cessação de emprego de longo prazo, se aplicáveis, na sua totalidade.

O montante líquido apresentado na rubrica do balanço “Contas de reavaliação” inclui os seguintes elementos:

- ganhos e perdas atuariais referentes à responsabilidade relativa aos benefícios definidos;

- o rendimento efetivo dos ativos do fundo, excluindo os montantes incluídos nos juros líquidos sobre a responsabilidade líquida relativa aos benefícios definidos; e

- qualquer variação no efeito do limite do ativo, excluindo montantes incluídos nos juros líquidos decorrentes da responsabilidade líquida relativa aos benefícios definidos.

Os montantes são avaliados anualmente por atuários independentes para determinar a responsabilidade adequada a registar nas demonstrações financeiras.

Posições intra‑SEBC/Posições intra‑Eurosistema

As posições intra‑SEBC resultam principalmente de pagamentos transfronteiras na UE, que são liquidados em moeda do banco central em euros. Estas operações são, na sua maioria, iniciadas por entidades privadas (ou seja, instituições de crédito, empresas e pessoas singulares). São liquidadas através do TARGET2 – o Sistema de Transferências Automáticas Transeuropeias de Liquidações pelos Valores Brutos em Tempo Real – e dão origem a saldos bilaterais nas contas dos bancos centrais dos Estados‑Membros da UE no TARGET2. Estes saldos bilaterais são compensados com o BCE numa base diária, ficando cada BCN com uma única posição líquida bilateral face apenas ao BCE. Os pagamentos realizados pelo BCE e liquidados através do TARGET2 também têm impacto nas posições únicas bilaterais líquidas. Nas demonstrações financeiras do BCE, estas posições representam a posição ativa ou passiva líquida de cada BCN em relação ao resto do SEBC. Os saldos intra‑Eurosistema dos BCN dos países da área do euro face ao BCE relacionados com o TARGET2, assim como outros saldos intra‑Eurosistema em euros (por exemplo, a distribuição intercalar de proveitos do BCE aos BCN, se aplicável), são apresentados no balanço do BCE como uma única posição credora ou devedora líquida e sob a rubrica “Outros créditos no âmbito do Eurosistema (líquidos)” ou a rubrica “Outras responsabilidades no âmbito do Eurosistema (líquidas)”. Os saldos intra‑SEBC dos BCN de países não pertencentes à área do euro face ao BCE, resultantes da sua participação no TARGET2[26], são apresentados na rubrica “Responsabilidades para com não residentes na área do euro em euros”.

Os saldos intra‑Eurosistema decorrentes da repartição das notas de euro no Eurosistema são incluídos como uma única posição credora na rubrica “Créditos relacionados com a repartição das notas de euro no Eurosistema” (ver, a seguir, “Notas em circulação”).

Os saldos intra‑Eurosistema resultantes da transferência de ativos de reserva para o BCE por parte dos BCN que passaram a integrar o Eurosistema são expressos em euros e apresentados na rubrica “Responsabilidades equivalentes à transferência de ativos de reserva”.

Notas em circulação

O BCE e os BCN dos países da área do euro, que em conjunto compõem o Eurosistema, emitem notas de euro[27]. A repartição pelos bancos centrais do Eurosistema do valor total de notas de euro em circulação realiza‑se no último dia útil de cada mês, de acordo com a tabela de repartição de notas de banco[28].

Ao BCE foi atribuída uma participação de 8% no valor total de notas de euro em circulação, a qual é registada na rubrica do passivo “Notas em circulação”, por contrapartida de créditos sobre os BCN. Estes créditos, que vencem juros[29], são apresentados na rubrica “Créditos relacionados com a repartição das notas de euro no Eurosistema” (ver, acima, “Posições intra‑SEBC/Posições intra‑Eurosistema”). Os juros sobre estas posições são incluídos na rubrica da conta de resultados “Juros da repartição das notas de euro no Eurosistema”.

Distribuição intercalar de proveitos

Um montante que equivale à soma dos proveitos do BCE referentes às notas de euro em circulação e aos títulos detidos para fins de política monetária adquiridos ao abrigo i) do SMP, ii) do CBPP3, iii) do ABSPP), iv) do PSPP e v) do PEPP é repartido no mês de janeiro do exercício seguinte mediante uma distribuição intercalar de proveitos, salvo decisão em contrário do Conselho do BCE[30]. Tal decisão é tomada se, com base numa estimativa fundamentada preparada pela Comissão Executiva, o Conselho do BCE considerar que o BCE terá no final do exercício um prejuízo global ou um lucro líquido inferior ao valor estimado desses proveitos. O Conselho do BCE pode igualmente decidir transferir parte ou a totalidade desses proveitos para uma provisão para riscos financeiros. Pode ainda decidir abater o montante dos proveitos referentes às notas de euro em circulação, a distribuir no mês de janeiro, aos custos incorridos pelo BCE relacionados com a emissão e o tratamento de notas de euro.

Acontecimentos posteriores à data do balanço

Os valores dos ativos e passivos são ajustados em função das ocorrências verificadas entre a data do balanço anual e a data em que a Comissão Executiva autoriza a apresentação das contas anuais ao Conselho do BCE para que este dê a sua aprovação, caso tais ocorrências afetem materialmente a condição do ativo e do passivo à data do balanço.

Os acontecimentos importantes posteriores à data do balanço que não afetam a condição do ativo e do passivo à data do balanço são divulgados nas notas.

Alterações às políticas contabilísticas

Em 2022, não se verificaram alterações às políticas contabilísticas aplicadas pelo BCE.

Outras questões

De acordo com o disposto no artigo 27.º dos Estatutos do SEBC e com base numa recomendação do Conselho do BCE, o Conselho da UE aprovou a nomeação da Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Düsseldorf (República Federal da Alemanha) na qualidade de auditores externos do BCE por um período de 5 anos até ao final do exercício de 2022. Este período de 5 anos pode ser prolongado até dois exercícios financeiros adicionais.

2.4 Notas ao balanço

Nota 1 – Ouro e ouro a receber

Em 31 de dezembro de 2022, o BCE detinha 16 229 522 onças de ouro fino[31], cujo valor de mercado ascendia a 27 689 milhões de euros (26 121 milhões de euros, em 2021). Não foram efetuadas transações em ouro em 2022, tendo o ouro detido pelo BCE permanecido inalterado em comparação com o seu nível em 31 de dezembro de 2021. O aumento do valor equivalente em euros do ouro fino detido pelo BCE deveu‑se a uma subida do preço de mercado em euros do ouro (ver “Ouro e ativos e passivos em moeda estrangeira”, na secção 2.3, “Políticas contabilísticas”, e a nota 15, “Contas de reavaliação”).

Nota 2 – Créditos sobre residentes e não residentes na área do euro em moeda estrangeira

Nota 2.1 – Fundo Monetário Internacional

Este ativo representa os DSE detidos pelo BCE e ascendia a 1759 milhões de euros em 31 de dezembro de 2022 (1234 milhões de euros, em 2021). Resulta de um acordo bidirecional voluntário com o Fundo Monetário Internacional (FMI) para a compra e venda de DSE, ao abrigo do qual o FMI está autorizado a efetuar, em nome do BCE, compras e vendas de DSE contra euros, dentro de um limite mínimo e máximo determinado. Para efeitos contabilísticos, os DSE são considerados moeda estrangeira (ver “Ouro e ativos e passivos em moeda estrangeira”, na secção 2.3, “Políticas contabilísticas”). Os DSE detidos pelo BCE aumentaram em 2022, sobretudo em resultado de uma operação realizada no contexto do referido acordo voluntário.

Nota 2.2 – Depósitos, investimentos em títulos, empréstimos ao exterior e outros ativos externos/Créditos sobre residentes na área do euro em moeda estrangeira

Estas duas rubricas consistem em depósitos em bancos, empréstimos em moeda estrangeira e investimentos em títulos denominados em dólares dos Estados Unidos, ienes do Japão e renminbis da China.

O valor total destas rubricas aumentou em 2022, sobretudo devido à apreciação do dólar dos Estados Unidos face ao euro.

As posições líquidas em moeda estrangeira do BCE[32] eram as que se seguem.

Não foram realizadas intervenções cambiais em 2022.

Nota 3 – Créditos sobre não residentes na área do euro em euros

Nota 3.1 – Depósitos, investimentos em títulos e empréstimos

Em 31 de dezembro de 2022, não existiam saldos nesta rúbrica, ao passo que, no final de 2021, esta rubrica consistia num crédito de 3070 milhões de euros relacionado com acordos de cedência de liquidez entre o Eurosistema e bancos centrais de países não pertencentes à área do euro[33].

Nota 4 – Outros créditos sobre instituições de crédito da área do euro em euros

Em 31 de dezembro de 2022, esta rubrica consistia em saldos de depósitos à ordem junto de residentes na área do euro no montante de 12 milhões de euros (38 milhões de euros, em 2021).

Nota 5 – Títulos emitidos por residentes na área do euro denominados em euros

Nota 5.1 – Títulos detidos para fins de política monetária

Em 31 de dezembro de 2022, esta rubrica era composta por títulos adquiridos pelo BCE no âmbito do SMP, do CBPP3, do ABSPP, do PSPP e do PEPP.

Todos os títulos detidos ao abrigo do CBPP1 e CBPP2 venceram no decurso de 2022 e, por conseguinte, o BCE e os BCN dos países da área do euro não tinham posições nestes títulos em 31 de dezembro de 2022.

1) Para mais informação sobre os critérios de elegibilidade aplicados em cada programa, consultar as decisões correspondentes do Conselho do BCE.

2) No âmbito do SMP, apenas foram adquiridos títulos do Tesouro de cinco países da área do euro.

3) O BCE não realiza aquisições de títulos ao abrigo do CSPP.

4) Foi concedida uma derrogação dos requisitos de elegibilidade para os títulos de dívida emitidos pelo Estado grego.

Durante o primeiro trimestre de 2022, o Eurosistema prosseguiu as aquisições líquidas ao abrigo do APP[34] a um ritmo mensal de 20 mil milhões de euros. Em março de 2022, o Conselho do BCE decidiu[35] reanalisar os montantes de aquisições líquidas, passando estes para 40 mil milhões de euros em abril, 30 mil milhões de euros em maio e 20 mil milhões de euros em junho. Em junho de 2022, o Conselho do BCE decidiu[36] que as aquisições líquidas ao abrigo do APP cessariam em 1 de julho de 2022. O Conselho do BCE pretende[37] continuar a reinvestir, na totalidade, os pagamentos de capital dos títulos vincendos até ao final de fevereiro de 2023. Subsequentemente, a carteira do APP diminuirá a um ritmo comedido e previsível, dado que o Eurosistema não reinvestirá a totalidade dos pagamentos de capital de títulos vincendos. A diminuição ascenderá, em média, a 15 mil milhões de euros por mês até ao final de junho de 2023 e o seu ritmo subsequente será determinado com o tempo. O Conselho do BCE reavaliará com regularidade o ritmo de redução da carteira do APP para assegurar que permanece coerente com a estratégia geral e a orientação da política monetária, para preservar o funcionamento do mercado e para manter um controlo firme das condições do mercado monetário de curto prazo.

Além disso, durante o primeiro trimestre de 2022, o Eurosistema prosseguiu as aquisições líquidas de ativos ao abrigo do PEPP[38], ainda que a um ritmo inferior ao do trimestre anterior, no seguimento da decisão do Conselho do BCE de dezembro de 2021[39]. Com base na mesma decisão, as aquisições líquidas ao abrigo do PEPP foram descontinuadas no final de março de 2022. O Conselho do BCE pretende reinvestir, na totalidade, os pagamentos de capital dos títulos vincendos adquiridos no contexto do PEPP até, pelo menos, ao final de 2024. O Conselho do BCE continuará a aplicar flexibilidade nos reinvestimentos ao longo do tempo, por classes de ativos e entre jurisdições, a fim de contrariar os riscos para o mecanismo de transmissão da política monetária relacionados com a pandemia. A futura descontinuação gradual da carteira do PEPP será gerida de modo a evitar interferências com a orientação apropriada da política monetária.

Os títulos adquiridos no âmbito destes programas são valorizados ao custo amortizado e estão sujeitos a imparidade (ver “Títulos”, na secção 2.3, “Políticas contabilísticas”).

O custo amortizado dos títulos detidos pelo BCE e o seu valor de mercado[40] (não registado no balanço, nem na conta de resultados, e disponibilizado apenas para fins comparativos) foram os indicados no quadro a seguir.

O custo amortizado dos títulos detidos pelo BCE registou uma variação durante o ano, como a seguir apresentado.

1) “Desconto/(prémio) líquido” inclui ganhos/(perdas) realizados líquidos, caso se verifiquem.

O Conselho do BCE avalia regularmente os riscos financeiros associados aos títulos detidos no âmbito destes programas.

Neste contexto, são efetuados anualmente testes de imparidade, com base em dados de fim de ano, os quais são aprovados pelo Conselho do BCE. Nesses testes, os indicadores de imparidade são avaliados separadamente para cada programa. Nos casos em que são identificados indicadores de imparidade, procede‑se a uma análise ulterior para confirmar que os fluxos financeiros dos títulos subjacentes não foram afetados por um evento de imparidade. De acordo com os resultados dos testes de imparidade deste ano, o BCE não registou perdas nos títulos detidos nas suas carteiras de política monetária em 2022.

O custo amortizado dos títulos detidos pelo Eurosistema era o indicado no quadro a seguir.

Nota: Os valores para “BCN dos países da área do euro” são preliminares e podem ser objeto de revisão, o que levaria a uma alteração equivalente dos valores para “Total do Eurosistema”.

Nota 6 – Créditos intra‑Eurosistema

Nota 6.1 – Créditos relacionados com a repartição das notas de euro no Eurosistema

Esta rubrica consiste nos créditos do BCE sobre os BCN dos países da área do euro relacionados com a repartição das notas de euro no Eurosistema (ver “Notas em circulação”, na secção 2.3, “Políticas contabilísticas”) e, em 31 de dezembro de 2022, ascendia a 125 763 milhões de euros (123 551 milhões de euros, em 2021). A remuneração destes créditos é calculada diariamente à taxa de juro vigente, aplicada pelo Eurosistema nas operações principais de refinanciamento (ver a nota 23.2, “Juros da repartição das notas de euro no Eurosistema”).

Nota 7 – Outros ativos

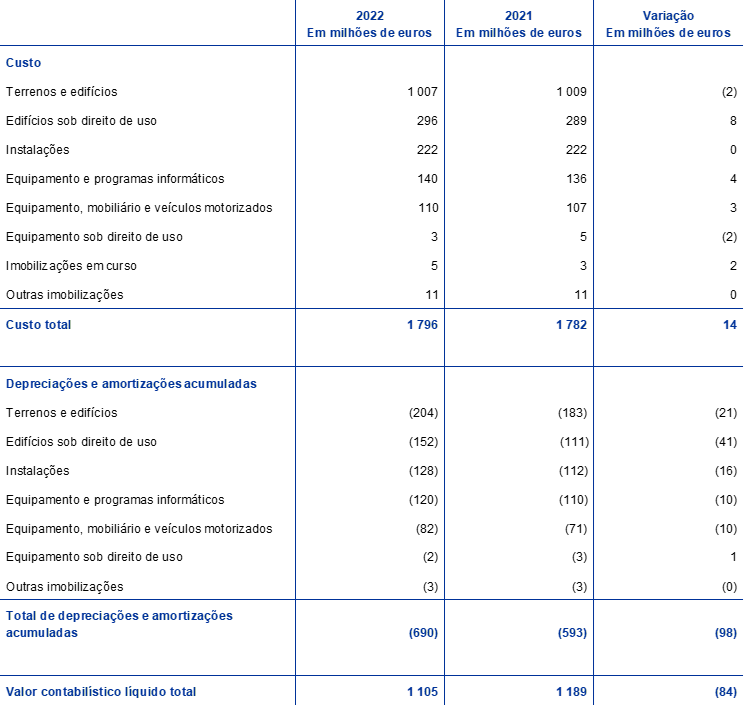

Nota 7.1 – Ativos fixos tangíveis e intangíveis

Estes ativos eram constituídos pelas rubricas indicadas no quadro seguinte.

No que respeita ao edifício principal do BCE e aos edifícios de escritórios sob direito de uso, foi conduzido um teste de imparidade no final do ano, não tendo sido registada qualquer perda por imparidade.

Nota 7.2 – Outros ativos financeiros

Esta rubrica consiste na carteira de fundos próprios do BCE, que compreende predominantemente investimentos dos recursos financeiros do BCE, em especial o capital realizado e os montantes afetados ao fundo de reserva geral e à provisão para riscos financeiros. Inclui também 3211 ações do BIS ao custo de aquisição de 42 milhões de euros e outros depósitos à ordem denominados em euros.

As componentes desta rubrica eram as apresentadas no quadro a seguir.

O aumento líquido desta rubrica em 2022 deveu‑se principalmente ao investimento na carteira de fundos próprios do BCE de um montante total equivalente ao transferido para a provisão para riscos financeiros do BCE em 2021 e pelos montantes realizados pelos BCN dos países da área do euro em 2022 relativos à segunda prestação do aumento da sua subscrição no capital realizado do BCE (ver a nota 16, “Capital e reservas”). Este aumento foi amplamente compensado, sobretudo pela descida do valor de mercado dos títulos denominados em euros detidos na carteira de fundos próprios.

Nota 7.3 – Diferenças de reavaliação de instrumentos extrapatrimoniais

Esta rubrica é composta pelas variações resultantes da valorização dos swaps e das operações a prazo em moeda estrangeira por liquidar em 31 de dezembro de 2022 (ver a nota 20, “Swaps e operações a prazo em moeda estrangeira”). Essas variações na valorização ascenderam a 783 milhões de euros (620 milhões de euros, em 2021) e resultam da conversão das referidas operações para euros, às taxas de câmbio prevalecentes à data do balanço, face aos valores em euros derivados da conversão das operações ao custo médio da respetiva moeda estrangeira nessa data (ver “Instrumentos extrapatrimoniais” e “Ouro e ativos e passivos em moeda estrangeira”, na secção 2.3, “Políticas contabilísticas”).

Nota 7.4 – Acréscimos e diferimentos

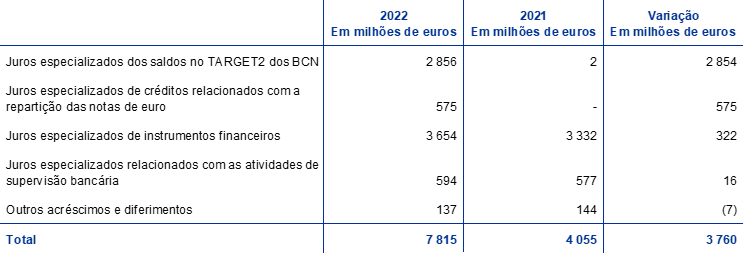

Esta rubrica compreendia as componentes indicadas no quadro a seguir.

Em 31 de dezembro de 2022, a maior componente desta rubrica do ativo consistia em juros especializados de instrumentos financeiros, sobretudo em virtude de juros especializados de títulos, incluindo juros corridos e não vencidos pagos aquando da aquisição (ver a nota 2.2, “Depósitos, investimentos em títulos, empréstimos ao exterior/Outros ativos externos e ativos sobre residentes na área do euro em moeda estrangeira”, a nota 5, “Títulos emitidos por residentes na área do euro denominados em euros”, e a nota 7.2, “Outros ativos financeiros”).

Incluía também juros especializados dos saldos no TARGET2 a receber dos BCN da área do euro relativos a dezembro de 2022 (ver a nota 12.2, “Outras responsabilidades no âmbito do Eurosistema (líquidas)”) e juros especializados a receber dos BCN da área do euro relativos ao último trimestre de 2022 referentes aos créditos do BCE relacionados com a repartição das notas de euro do Eurosistema (ver nota 6.1, “Créditos relacionados com a repartição das notas de euro no Eurosistema”). Estes montantes foram liquidados em janeiro de 2023.

Os juros especializados relacionados com as atividades de supervisão bancária correspondem às taxas de supervisão a receber referentes ao período de taxa de 2022. Este montante será cobrado em 2023 (ver a nota 26, “Resultado líquido de comissões e de outros custos e proveitos bancários”)[41].

Esta rubrica inclui também i) pagamentos antecipados diversos; ii) juros especializados decorrentes de projetos comuns do Eurosistema (ver a nota 28, “Outros proveitos e ganhos”); e iii) juros especializados de outros ativos e passivos financeiros.

Nota 7.5 – Contas diversas e de regularização

Em 31 de dezembro de 2022, esta rubrica ascendia a 438 milhões de euros (749 milhões de euros, em 2021) e compreendia principalmente os saldos, no montante de 349 milhões de euros (573 milhões de euros, em 2021), relacionados com swaps e operações a prazo em moeda estrangeira por liquidar em 31 de dezembro de 2022 (ver a nota 20, “Swaps e operações a prazo em moeda estrangeira”). Estes saldos resultaram da conversão para euros das operações, ao custo médio da moeda em questão à data do balanço, em comparação com os valores em euros nos quais as operações foram inicialmente registadas (ver “Instrumentos extrapatrimoniais”, na secção 2.3, “Políticas contabilísticas”).

Nota 8 – Notas em circulação

Esta rubrica consiste na participação do BCE (8%) no total de notas de euro em circulação (ver “Notas em circulação”, na secção 2.3, “Políticas contabilísticas”), que, em 31 de dezembro de 2022, ascendia a 125 763 milhões de euros (123 551 milhões de euros, em 2021).

Nota 9 – Outras responsabilidades para com instituições de crédito da área do euro em euros

Os bancos centrais do Eurosistema têm a possibilidade de aceitar numerário como garantia no âmbito das facilidades de cedência de títulos do setor público no contexto do PSPP e do PEPP, sem a necessidade de o reinvestir. No caso do BCE, estas operações são realizadas por uma instituição especializada.

Em 31 de dezembro de 2022, permaneciam por liquidar operações de cedência de títulos com garantias em numerário realizadas com instituições de crédito da área do euro num valor de 17 734 milhões de euros (9473 milhões de euros, em 2021). O numerário recebido como garantia foi transferido para contas no TARGET2. Como o numerário permanecia por investir no final do exercício, estas operações foram registadas no balanço (ver “Operações reversíveis”, na secção 2.3, “Políticas contabilísticas”)[42].

Nota 10 – Responsabilidades para com outros residentes na área do euro em euros

Nota 10.1 – Administrações públicas

Em 31 de dezembro de 2022, esta rubrica ascendia a 48 520 milhões de euros (3200 milhões de euros, em 2021) e incluía depósitos do Mecanismo Europeu de Estabilidade e do Fundo Europeu de Estabilidade Financeira. Nos termos do artigo 21.º dos Estatutos do SEBC, o BCE pode atuar como agente fiscal de instituições, órgãos ou organismos da UE, governos centrais, autoridades regionais, locais ou outras autoridades públicas, outros organismos do setor público ou empresas públicas dos Estados‑Membros.

Nota 10.2 – Outras responsabilidades

Esta rubrica compreende os saldos dos sistemas periféricos[43] da área do euro ligados ao TARGET2 através da componente TARGET2‑ECB, os quais ascendiam, em 31 de dezembro de 2022, a 15 343 milhões de euros (4404 milhões de euros, em 2021).

Nota 11 – Responsabilidades para com não residentes na área do euro em euros

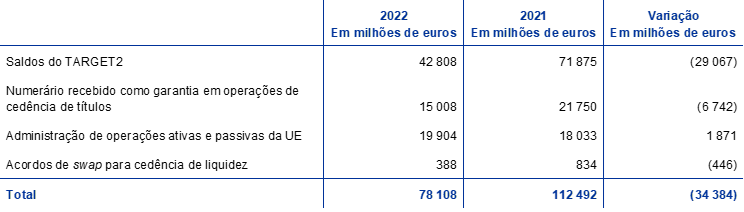

Esta rubrica compreendia as componentes indicadas no quadro a seguir.

Em 31 de dezembro de 2022, a maior componente desta rubrica consistia nos saldos no TARGET2 dos BCN dos países não pertencentes à área do euro face ao BCE (ver “Posições intra‑SEBC/Posições intra‑Eurosistema”, na secção 2.3, “Políticas contabilísticas”) e dos sistemas periféricos de fora da área do euro ligados ao TARGET2 através da componente TARGET2‑ECB. A diminuição destes saldos em 2022 decorre dos saldos mais baixos dos sistemas periféricos de fora da área do euro.

Esta rubrica incluía também saldos relacionados com a administração de operações ativas e passivas da UE, em que o BCE atua como agente fiscal em nome da Comissão Europeia (ver a nota 21, “Administração de operações ativas e passivas”).

Compreendia igualmente saldos decorrentes de operações de cedência de títulos do setor público em curso no âmbito do PSPP e do PEPP conduzidas com instituições de crédito de fora da área do euro, em que foi recebido numerário como garantia e o mesmo foi transferido para contas no TARGET2 (ver a nota 9, “Outras responsabilidades para com instituições de crédito da área do euro em euros”).