En la versión en español del Informe de Convergencia no se incluyen todos los capítulos. El informe completo en inglés está disponible en el sitio web del BCE.

1 Introducción

Desde el 1 de enero de 1999, el euro se ha introducido en 19 Estados miembros de la Unión Europea (UE). En este informe se examinan siete de los ocho países de la UE que todavía no han adoptado la moneda única. Uno de estos ocho países, Dinamarca, notificó en 1992 al Consejo de la Unión Europea (Consejo de la UE) su intención de no participar en la tercera fase de la Unión Económica y Monetaria (UEM)[1]. Por consiguiente, únicamente se presentarán Informes de Convergencia sobre Dinamarca si el país así lo solicita. Dado que no se ha recibido ninguna solicitud en este sentido, en el presente Informe se analizan los siguientes países: Bulgaria, la República Checa, Croacia, Hungría, Polonia, Rumanía y Suecia. Estos siete países han asumido el compromiso de adoptar el euro en virtud del Tratado de Funcionamiento de la Unión Europea (en lo sucesivo, el «Tratado»), por lo que han de esforzarse por cumplir todos los criterios de convergencia[2].

Con este Informe, el Banco Central Europeo (BCE) cumple el requisito que establece el artículo 140 del Tratado. De conformidad con este artículo, una vez cada dos años como mínimo, o a petición de cualquier Estado miembro de la UE acogido a una excepción, el BCE y la Comisión Europea presentarán informes al Consejo de la UE «acerca de los avances que hayan realizado los Estados miembros acogidos a una excepción en el cumplimiento de sus obligaciones en relación con la realización de la unión económica y monetaria». Los siete países analizados en el presente Informe se han examinado en el contexto de la evaluación periódica que se lleva a cabo cada dos años. La Comisión Europea también ha elaborado un informe, y ambos se presentan ante el Consejo de la UE en paralelo.

En este Informe, el BCE utiliza el marco de análisis aplicado en sus Informes de Convergencia anteriores. Se examina si los siete países analizados han alcanzado un grado elevado de convergencia económica sostenible, si su legislación nacional es compatible con los Tratados y con el Protocolo sobre los Estatutos del Sistema Europeo de Bancos Centrales y del Banco Central Europeo (en adelante, los «Estatutos del SEBC»), y si sus bancos centrales nacionales (BCN) han cumplido los requisitos establecidos para integrarse plenamente en el Eurosistema.

En el presente informe se incluye una evaluación más exhaustiva de Croacia que de los demás países considerados. Ello se debe a que las autoridades croatas han anunciado en varias ocasiones su intención de adoptar el euro a partir del 1 de enero de 2023.

La evaluación del proceso de convergencia económica depende en gran medida de la calidad y de la integridad de las estadísticas en las que se basa. La compilación y la presentación de las estadísticas, especialmente las relativas a las finanzas públicas, no deben estar sometidas a consideraciones o a interferencias políticas. Se ha invitado a los Estados miembros de la UE a considerar la calidad y la integridad de sus estadísticas como una cuestión de alta prioridad, a asegurarse de que al elaborarlas se disponga de un sistema de control adecuado y a aplicar unas normas mínimas en materia de estadísticas. Estas normas son de la máxima importancia para reforzar la independencia, la integridad y la obligación de rendir cuentas de los institutos nacionales de estadística, y para mantener la confianza en la calidad de las estadísticas de finanzas públicas (véase capítulo 6).

Desde el 4 de noviembre de 2014[3], el Estado miembro de la UE que deje de estar acogido a una excepción deberá incorporarse al Mecanismo Único de Supervisión (MUS), a más tardar, en la fecha en la que adopte el euro. A partir de ese momento, le serán de aplicación todos los derechos y obligaciones relacionados con el MUS. Por tanto, es fundamental que el país de que se trate realice los preparativos necesarios. En particular, el sistema bancario del Estado miembro que se incorpora a la zona del euro y, por consiguiente, al MUS, es sometido a una evaluación global[4]. El 10 de julio de 2020, el BCE anunció que había adoptado la decisión de establecer una cooperación estrecha con el Българска народна банка (Banco Nacional de Bulgaria) y el Hrvatska narodna banka (Banco Nacional de Croacia), tras haberse cumplido los requisitos supervisores y legislativos previos necesarios[5]. Con la entrada en vigor de los marcos de cooperación estrecha el 1 de octubre del citado año, el BCE asumió la responsabilidad de: i) la supervisión directa de las entidades significativas de ambos países, ii) los procedimientos comunes de todas las entidades supervisadas, y iii) la vigilancia de las entidades menos significativas, que continúan siendo supervisadas por los supervisores nacionales. La Supervisión Bancaria del BCE, el Българска народна банка (Banco Nacional de Bulgaria) y el Hrvatska narodna banka (Banco Nacional de Croacia) han colaborado muy estrechamente para garantizar la integración fluida de las autoridades nacionales competentes en el MUS[6].

Este Informe se estructura como sigue. En el capítulo 2 se describe el marco utilizado para examinar la convergencia económica y legal. El capítulo 3 ofrece una visión horizontal de los aspectos fundamentales de la convergencia económica. El capítulo 4 incluye los resúmenes por países, en los que se recogen los principales resultados de la evaluación de la convergencia económica y legal. En el capítulo 5 se analiza con más detalle la situación de la convergencia económica de cada uno de los siete Estados miembros de la UE analizados y en el capítulo 6 se presenta una panorámica de los indicadores de convergencia y de la metodología estadística utilizada para elaborarlos. Por último, en el capítulo 7 se examina la compatibilidad de la legislación nacional de los Estados miembros considerados, incluidos los estatutos de sus BCN, con los artículos 130 y 131 del Tratado.

2 Marco para el análisis

2.1 Convergencia económica

Para evaluar la situación de la convergencia económica de los Estados miembros de la UE que aspiran a adoptar el euro, el BCE utiliza un marco común de análisis. Este marco común, que se ha aplicado sistemáticamente en todos los Informes de Convergencia del Instituto Monetario Europeo (IME) y del BCE, se basa, en primer lugar, en las disposiciones del Tratado y en su aplicación por el BCE en lo que se refiere a la evolución de los precios, de los saldos presupuestarios y las ratios de deuda, de los tipos de cambio y de los tipos de interés a largo plazo, así como de otros factores relevantes para la integración y la convergencia económicas. En segundo lugar, se fundamenta en un conjunto de indicadores económicos adicionales de carácter retrospectivo y prospectivo que se consideran útiles para examinar con mayor detalle la sostenibilidad de la convergencia. Algunos elementos de este marco se han mejorado con el tiempo. La evaluación del Estado miembro en cuestión a partir de todos estos factores también proporciona información importante que ayuda a garantizar que su integración en la zona del euro se llevará a cabo sin mayores dificultades. En los recuadros 1 a 5 se describen brevemente las disposiciones legales y se proporcionan algunos detalles metodológicos relativos a la aplicación de tales disposiciones por parte del BCE.

Este Informe se fundamenta en los principios establecidos en anteriores informes publicados por el BCE (y con anterioridad por el IME) para garantizar la continuidad y la igualdad de trato. En concreto, el BCE utiliza un conjunto de principios rectores en la aplicación de los criterios de convergencia. En primer lugar, los distintos criterios se interpretan y se aplican con rigurosidad. La lógica de este principio es que el objetivo principal de los criterios es asegurar que solo aquellos Estados miembros cuya situación económica contribuya al mantenimiento de la estabilidad de precios y a la cohesión de la zona del euro puedan participar en ella. En segundo lugar, los criterios de convergencia constituyen un conjunto coherente e integrado y deben satisfacerse en su totalidad; el Tratado enumera los criterios en pie de igualdad y no sugiere jerarquía alguna. En tercer lugar, los criterios de convergencia deben cumplirse en función de los datos observados. En cuarto lugar, la aplicación de los criterios de convergencia debe caracterizarse por la coherencia, la transparencia y la sencillez. Además, al evaluar el cumplimiento de estos criterios, la sostenibilidad es un factor esencial, ya que la convergencia ha de lograrse de forma duradera y no solo en un momento determinado. En consecuencia, las evaluaciones de los países profundizan en la sostenibilidad de la convergencia.

A este respecto, la evolución económica de los países se examina con un enfoque retrospectivo que cubre, en principio, los diez últimos años. Esto ayuda a determinar mejor si los logros actuales son resultado de verdaderos ajustes estructurales, lo que, a su vez, debería permitir evaluar mejor la sostenibilidad de la convergencia económica.

Asimismo, y en la medida en que se considere apropiado, se adopta una perspectiva de futuro. En este contexto se presta especial atención al hecho de que la sostenibilidad de una evolución económica favorable depende fundamentalmente de que las políticas económicas respondan de forma adecuada y duradera a los desafíos presentes y futuros. Una gobernanza fuerte, unas instituciones sólidas y unas finanzas públicas sostenibles son asimismo esenciales para respaldar un crecimiento sostenible del producto en el medio y largo plazo. En conjunto, se subraya que asegurar la sostenibilidad de la convergencia económica depende de la consecución de una posición inicial fuerte, de la existencia de instituciones sólidas, de la capacidad de resistencia frente a perturbaciones y de la adopción de políticas adecuadas tras la introducción del euro.

El marco común se aplica a cada uno de los siete Estados miembros de la UE cuya situación se analiza. Las evaluaciones de los países, que se centran en el comportamiento de cada uno de ellos, deben ser consideradas por separado, de conformidad con las disposiciones del artículo 140 del Tratado.

La fecha límite de recepción de los datos estadísticos incluidos en este Informe de Convergencia fue el 25 de mayo de 2022. Los datos estadísticos utilizados en la aplicación de los criterios de convergencia han sido proporcionados por la Comisión Europea (véase el capítulo 6, así como los cuadros y gráficos), en colaboración con el BCE en el caso de los tipos de cambio y de los tipos de interés a largo plazo. Por acuerdo con la Comisión Europea, el período de referencia tanto para el criterio de estabilidad de precios como para el criterio de los tipos de interés a largo plazo es el transcurrido entre mayo de 2021 y abril de 2022. Para los tipos de cambio, el período de referencia es el comprendido entre el 26 de mayo de 2020 y el 25 de mayo de 2022. Los datos históricos relativos a la situación presupuestaria abarcan hasta 2021. También se tienen en cuenta las previsiones de diversas fuentes, así como el programa de convergencia más reciente del Estado miembro analizado, y cualquier otra información relevante para el análisis de las perspectivas futuras de sostenibilidad de la convergencia. Las previsiones económicas de primavera de 2022 de la Comisión Europea y el Informe sobre el Mecanismo de Alerta 2022[7], que también se toman en consideración en este Informe, se publicaron el 16 de mayo de 2022 y el 24 de noviembre de 2021, respectivamente. El presente Informe de Convergencia fue adoptado por el Consejo General del BCE el 27 de mayo de 2022.

En este Informe de Convergencia se considera el impacto de la guerra Rusia-Ucrania sobre la evaluación de la convergencia de forma limitada. Es demasiado pronto para extraer conclusiones firmes sobre cómo se verán afectadas las sendas de convergencia y sobre si este efecto se materializará de manera simétrica o asimétrica en los distintos países. En concreto, la evaluación prospectiva de la convergencia está sujeta a una incertidumbre elevada, y su impacto pleno solo podrá estudiarse con posterioridad.

En el recuadro 1 se presentan las disposiciones legales relativas a la evolución de los precios y su aplicación por el BCE.

Recuadro 1

Evolución de los precios

1. Disposiciones del Tratado

El artículo 140, apartado 1, primer guion, del Tratado establece que el Informe de Convergencia examine la consecución de un alto grado de convergencia sostenible, atendiendo al cumplimiento del siguiente criterio por parte de cada uno de los Estados miembros:

«el logro de un alto grado de estabilidad de precios, que deberá quedar de manifiesto a través de una tasa de inflación que esté próxima a la de, como máximo, los tres Estados miembros con mejor comportamiento en materia de estabilidad de precios».

El artículo 1 del Protocolo (nº 13) sobre los criterios de convergencia estipula que:

«El criterio relativo a la estabilidad de precios contemplado en el primer guion del apartado 1 del artículo 140 del Tratado de Funcionamiento de la Unión Europea se entenderá en el sentido de que los Estados miembros deberán tener un comportamiento de precios sostenible y una tasa promedio de inflación, observada durante un período de un año antes del examen, que no exceda en más de 1,5 puntos porcentuales la de, como máximo, los tres Estados miembros con mejor comportamiento en materia de estabilidad de precios. La inflación se medirá utilizando el índice de precios al consumo (IPC) sobre una base comparable, teniendo en cuenta las diferencias en las definiciones nacionales».

2. Aplicación de las disposiciones del Tratado

En el contexto del presente Informe, el BCE aplica las disposiciones del Tratado de la forma siguiente:

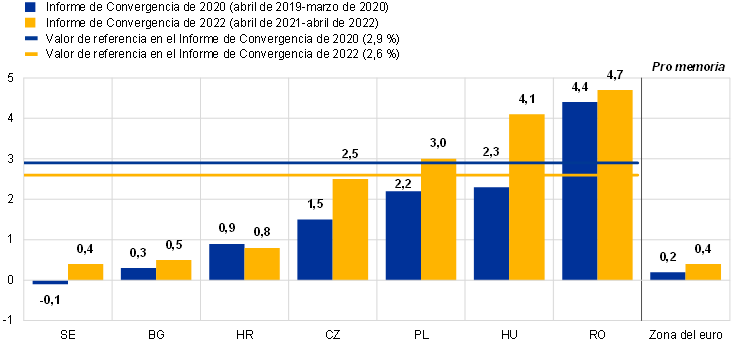

En primer lugar, en relación con «una tasa promedio de inflación, observada durante un período de un año antes del examen», la tasa de inflación se ha calculado como la variación de la media de doce meses del Índice Armonizado de Precios de Consumo (IAPC) en el período de referencia comprendido entre mayo de 2021 y abril de 2022 con respecto a la media de los doce meses anteriores. La inflación se ha medido a partir del IAPC, que se elaboró para evaluar la convergencia en términos de estabilidad de precios sobre una base comparable (véase sección 6.2).

En segundo lugar, el criterio de «como máximo, los tres Estados miembros con mejor comportamiento en materia de estabilidad de precios», que se utiliza para la definición del valor de referencia, se ha aplicado calculando la media aritmética no ponderada de las tasas de inflación registradas en los tres Estados miembros siguientes: Francia (3,2 %), Finlandia (3,3 %) y Grecia (3,6 %). Así, sumando 1,5 puntos porcentuales a la tasa media resultante, el valor de referencia es el 4,9 %. Conviene subrayar que, de conformidad con el Tratado, el comportamiento de la inflación en un país se examina en términos relativos, es decir, en comparación con la de los otros Estados miembros. En consecuencia, el criterio de estabilidad de precios tiene en cuenta el hecho de que perturbaciones comunes (derivadas, por ejemplo, de los precios internacionales de las materias primas) pueden hacer que la inflación se desvíe temporalmente de los objetivos de los bancos centrales.

Las tasas de inflación de Malta y Portugal se han excluido del cálculo del valor de referencia. La evolución de los precios en estos países durante el período de referencia resultó en una media de doce meses de la tasa de inflación interanual del 2,1 % y el 2,6 %, respectivamente, en abril de 2022. Estos dos países han sido tratados como «casos atípicos» a efectos del cálculo del valor de referencia, ya que sus tasas de inflación fueron significativamente inferiores a las tasas comparables de otros Estados miembros durante el período de referencia, y ello se debió, en ambos casos, a factores excepcionales. En Malta, la reducida inflación fue atribuible en gran medida a la estabilidad de los precios de la energía, gracias al apoyo financiero prestado por el Gobierno a la empresa pública energética y a la reducción del impuesto especial sobre los combustibles, así como a factores técnicos relacionados con el cálculo del índice. En concreto, la cesta de consumo de los hogares varió considerablemente en 2020, aunque de forma temporal, como consecuencia de la pandemia de COVID-19, lo que dio lugar a grandes ajustes en las ponderaciones de algunos subcomponentes del índice en 2021. Este patrón fue especialmente pronunciado en la inflación de los servicios. En Portugal, la distinta dinámica de la inflación frente a la zona del euro es resultado, sobre todo, de un crecimiento más moderado de los precios de los servicios y de la energía. Mientras que los primeros reflejan un mayor impacto del retroceso de la demanda de servicios relacionados con el turismo, la evolución de los segundos obedece a un menor traslado del aumento de los precios internacionales del petróleo y de otros costes de la energía[8].

La tasa media de inflación medida por el IAPC durante el período de referencia de doce meses comprendido entre mayo de 2021 y abril de 2022 se examina en relación con la evolución económica del país en los diez últimos años, en términos de estabilidad de precios. Esto permite realizar una evaluación más detallada de la sostenibilidad del comportamiento de los precios en el país examinado. En este sentido, se considera la orientación de la política monetaria, analizando, en particular, si el objetivo primordial de las autoridades monetarias ha sido alcanzar y mantener la estabilidad de precios, así como la contribución de otras áreas de la política económica a la consecución de este objetivo. También se tiene en cuenta la influencia del entorno macroeconómico en el logro de la estabilidad de precios. La evolución de los precios se analiza considerando las condiciones de oferta y de demanda, centrando la atención en factores como los costes laborales unitarios y los precios de importación. Por último, se examinan las tendencias que se observan en otros índices de precios relevantes. Desde una perspectiva de futuro, se presenta un panorama de la inflación esperada en los próximos años, incluyendo las previsiones de importantes organismos internacionales y de destacados participantes en el mercado. Además, se examinan los aspectos institucionales y estructurales que son relevantes para mantener un entorno que favorezca la estabilidad de precios tras la adopción del euro.

En el recuadro 2 se presentan las disposiciones legales relativas a la evolución de las finanzas públicas y su aplicación por el BCE, así como determinadas cuestiones de procedimiento.

Recuadro 2

Evolución de las finanzas públicas

1. Tratado y otras disposiciones legales

El artículo 140, apartado 1, segundo guion, del Tratado establece que el Informe de Convergencia examine la consecución de un alto grado de convergencia sostenible atendiendo al cumplimiento del siguiente criterio por parte de cada uno de los Estados miembros:

«las finanzas públicas deberán encontrarse en una situación sostenible, lo que quedará demostrado en caso de haberse conseguido una situación del presupuesto sin un déficit público excesivo, definido de conformidad con lo dispuesto en el apartado 6 del artículo 126».

El artículo 2 del Protocolo (nº 13) sobre los criterios de convergencia estipula que:

«El criterio relativo a la situación del presupuesto público, contemplado en el segundo guion del apartado 1 del artículo 140 de dicho Tratado, se entenderá en el sentido de que, en el momento del examen, el Estado miembro de que se trate no sea objeto de una decisión del Consejo con arreglo al apartado 6 del artículo 126 de dicho Tratado, relativa a la existencia de un déficit excesivo en dicho Estado miembro».

El artículo 126 especifica el procedimiento aplicable en caso de déficit excesivo. De acuerdo con el artículo 126, apartados 2 y 3, la Comisión Europea elaborará un informe si un Estado miembro no cumple los requisitos de disciplina presupuestaria, en particular, si:

- la proporción entre el déficit público previsto o real y el producto interior bruto (PIB) sobrepasa un valor de referencia (definido en el Protocolo sobre el procedimiento aplicable en caso de déficit excesivo como el 3 % del PIB), a menos:

- que la proporción haya descendido sustancial y continuadamente y llegado a un nivel que se aproxime al valor de referencia; o, alternativamente,

- que el valor de referencia se sobrepase solo excepcional y temporalmente, y la proporción se mantenga cercana al valor de referencia;

- la proporción entre la deuda pública y el PIB rebasa un valor de referencia (definido en el Protocolo sobre el procedimiento aplicable en caso de déficit excesivo como el 60 % del PIB), a menos que la proporción disminuya suficientemente y se aproxime a un ritmo satisfactorio al valor de referencia.

Además, el informe elaborado por la Comisión deberá tener en cuenta si el déficit público supera el gasto público en inversión, así como todos los demás factores relevantes, incluida la situación económica y presupuestaria a medio plazo del Estado miembro. La Comisión también podrá elaborar un informe cuando considere que, aun cumpliéndose los criterios, existe el riesgo de que se produzca un déficit excesivo en un Estado miembro. El Comité Económico y Financiero emitirá un dictamen sobre el informe de la Comisión. Finalmente, de conformidad con el artículo 126, apartado 6, el Consejo de la UE, por mayoría cualificada y excluido el Estado miembro de que se trate, y sobre la base de una recomendación de la Comisión, considerando las posibles observaciones que formule el Estado miembro en cuestión, y tras una valoración global, decidirá si existe un déficit excesivo en un Estado miembro.

Las disposiciones del Tratado recogidas en el artículo 126 se clarifican en el Reglamento (CE) n° 1467/97[9], modificado por el Reglamento UE nº 1177/2011[10], que entre otras cosas:

- confirma la equiparación del criterio de deuda y del criterio de déficit haciendo operativo el primero, al tiempo que establece un período de transición de tres años para los Estados miembros que dejen de estar sujetos a procedimientos de déficit excesivo abiertos con anterioridad a 2011. El artículo 2, apartado 1bis, del Reglamento dispone que, si rebasa el valor de referencia, se considerará que la proporción entre la deuda pública y el PIB disminuye de manera suficiente y se aproxima a un ritmo satisfactorio al valor de referencia si la diferencia con respecto al mismo ha disminuido en los tres años anteriores a un ritmo medio de una veinteava parte al año como referencia, sobre la base de los cambios registrados durante los últimos tres años para los que se dispone de datos. El requisito correspondiente al criterio de deuda también se considerará cumplido si las previsiones presupuestarias de la Comisión indican que la reducción exigida del diferencial se producirá en un período especificado de tres años. Cuando se aplique el valor de referencia para la reducción de la deuda, se deberá tener en cuenta la influencia del ciclo económico en el ritmo de reducción de la deuda;

- detalla los factores relevantes que la Comisión tomará en consideración al elaborar el informe conforme al artículo 126, apartado 3, del Tratado. Y lo que es más importante, especifica una serie de factores relevantes para evaluar la evolución de la situación económica, presupuestaria y de la deuda pública a medio plazo (véase el artículo 2, apartado 3, del Reglamento y, más adelante, detalles sobre el análisis subsiguiente del BCE).

Además, el Tratado de Estabilidad, Coordinación y Gobernanza en la Unión Económica y Monetaria (TECG), que se basa en las disposiciones del Pacto de Estabilidad y Crecimiento reforzado, entró en vigor el 1 de enero de 2013[11]. El título III (Pacto presupuestario) establece, entre otras cosas, una norma presupuestaria vinculante encaminada a asegurar que la situación presupuestaria de las Administraciones Públicas sea de equilibrio o de superávit. Se considerará que esta norma se cumple si el saldo estructural anual alcanza el objetivo nacional específico a medio plazo y no supera un déficit —en términos estructurales— del 0,5 % del PIB. Cuando la proporción entre la deuda pública y el PIB se sitúe significativamente por debajo del 60 % y los riesgos para la sostenibilidad presupuestaria a largo plazo sean reducidos, el objetivo a medio plazo puede fijarse en un déficit estructural máximo del 1 % del PIB. El TECG también incluye el valor de referencia para la reducción de la deuda al que se refiere el Reglamento (UE) n° 1177/2011, por el que se modificó el Reglamento (CE) n° 1467/97. Se exige a los Estados miembros signatarios que introduzcan en sus constituciones —o en legislación equivalente de rango superior a la ley presupuestaria anual— las reglas fiscales estipuladas, acompañadas de un mecanismo automático de adopción de medidas correctoras en caso de desviación del objetivo presupuestario.

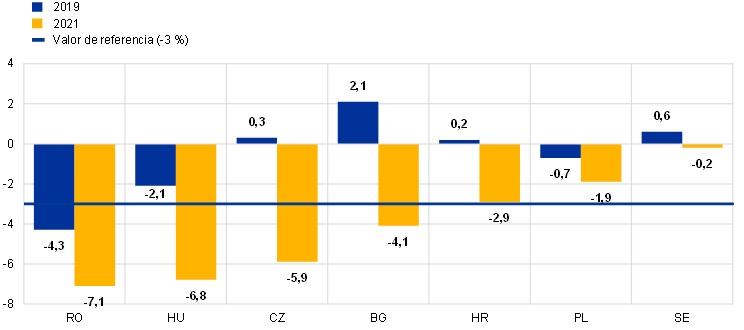

2. Aplicación de las disposiciones del Tratado

En su evaluación de la convergencia, el BCE expresa su opinión sobre la evolución de las finanzas públicas. En cuanto a su sostenibilidad, el BCE analiza los principales indicadores de esta evolución entre los años 2012 y 2021, así como las perspectivas y los retos para las finanzas públicas, centrándose en los vínculos entre la evolución del déficit y de la deuda. Por lo que respecta al impacto de la pandemia de COVID-19 sobre las finanzas públicas, el BCE se remite a la cláusula general de salvaguardia del Pacto de Estabilidad y Crecimiento, que se activó el 20 de marzo de 2020. Concretamente, en relación con el componente preventivo, el artículo 5, apartado 1, y el artículo 9, apartado 1, del Reglamento (CE) nº 1466/97[12] establecen que «en períodos de crisis económica grave en la zona del euro o en el conjunto de la Unión, se puede permitir a los Estados miembros que se aparten temporalmente de la trayectoria de ajuste hacia el objetivo presupuestario a medio plazo [...], siempre que dicha desviación no ponga en peligro la sostenibilidad presupuestaria a medio plazo». En cuanto al componente correctivo, el artículo 3, apartado 5, del Reglamento (CE) n° 1467/97 estipula que «en caso de grave recesión económica en la zona del euro o en el conjunto de la Unión, el Consejo también podrá adoptar, partiendo de una recomendación de la Comisión, una recomendación revisada con arreglo al artículo 126, apartado 7, del TFUE, siempre que no ponga en peligro la sostenibilidad presupuestaria a medio plazo», mientras que el artículo 5, apartado 2, del mismo Reglamento establece que «en caso de grave recesión económica en la zona del euro o en el conjunto de la Unión, el Consejo también podrá decidir, sobre la base de una recomendación de la Comisión, la adopción de una advertencia revisada con arreglo al artículo 126, apartado 9, del TFUE, a condición de que no ponga en peligro la sostenibilidad presupuestaria a medio plazo». El BCE presenta también un análisis sobre la eficacia de los marcos presupuestarios nacionales, a los que se hace referencia en el artículo 2, apartado 3, letra b, del Reglamento (CE) n° 1467/97 y en la Directiva 2011/85/UE[13]. Por lo que se refiere al artículo 126, a diferencia de la Comisión, el BCE no desempeña una función formal en el procedimiento de déficit excesivo. En consecuencia, el informe del BCE solo indica si el país es objeto de un procedimiento de déficit excesivo.

En cuanto a la disposición del Tratado que se refiere a la necesidad de que una ratio de deuda superior al 60 % del PIB «disminuya suficientemente y se aproxime a un ritmo satisfactorio al valor de referencia», el BCE examina las tendencias pasadas y futuras de dicha ratio. Para los Estados miembros en los que esta ratio rebasa el valor de referencia, el BCE proporciona la evaluación más reciente de la Comisión Europea sobre el cumplimiento del valor de referencia para la reducción de la deuda establecido en el artículo 2, apartado 1bis, del Reglamento (CE) n° 1467/97.

El examen de la evolución de las finanzas públicas se basa en datos recopilados en términos de Contabilidad Nacional, de conformidad con el Sistema Europeo de Cuentas 2010 (SEC 2010) (véase capítulo 6). La mayor parte de los datos presentados en este Informe fueron los proporcionados por la Comisión en abril de 2022 e incluyen la situación de las finanzas públicas entre los años 2012 y 2021, así como las previsiones de la Comisión para 2022-2023.

En cuanto a la sostenibilidad de las finanzas públicas, se analizan los resultados obtenidos en 2021, el año de referencia, en el país considerado, en relación con el comportamiento observado en los diez últimos años. En primer lugar, se examina la evolución de la ratio de déficit. A este respecto conviene tener presente que, por lo general, la variación de la ratio anual de déficit de un país suele verse afectada por diversos factores subyacentes. La influencia de estos factores se puede dividir, por un lado, en «efectos cíclicos», que reflejan la respuesta de los déficits a cambios en el ciclo económico y, por otro, en «efectos no cíclicos», que con frecuencia se consideran el resultado de ajustes estructurales o permanentes de las políticas fiscales. Sin embargo, no puede concluirse necesariamente que estos efectos no cíclicos, tal como se cuantifican en este Informe, reflejen plenamente un cambio estructural en la posición presupuestaria, ya que incluyen los efectos transitorios del impacto de medidas adoptadas y de factores especiales sobre el saldo presupuestario. De hecho, resulta particularmente difícil evaluar en qué medida han variado las situaciones presupuestarias estructurales durante la pandemia de COVID-19, debido a la incertidumbre existente sobre el nivel y la tasa de crecimiento del producto potencial.

Además, se examina la evolución de la ratio de deuda pública en este período, así como los factores subyacentes a dicha evolución. Estos factores son la diferencia entre el crecimiento del PIB nominal y los tipos de interés, así como el saldo presupuestario primario y el ajuste entre déficit y deuda. Esta perspectiva puede ofrecer información adicional acerca de la incidencia del entorno macroeconómico y, en particular, de la combinación de crecimiento económico y tipos de interés, en la evolución de la deuda. También puede proporcionar más información sobre la contribución del saldo estructural y la evolución cíclica, como se refleja en el saldo primario, y sobre el papel desempeñado por factores especiales, como se incluye en el ajuste entre déficit y deuda. Se analiza asimismo la estructura de la deuda pública, centrando especialmente la atención en las proporciones correspondientes a la deuda a corto plazo y a la deuda en moneda extranjera, así como en su evolución. La relación entre estas proporciones y el nivel actual de la ratio de deuda pone de relieve la sensibilidad de los saldos presupuestarios a variaciones en los tipos de cambio y en los tipos de interés.

Por lo que se refiere al futuro, se consideran los planes presupuestarios nacionales y las previsiones recientes para 2022-2023 elaboradas por la Comisión Europea, y se tiene en cuenta la estrategia presupuestaria a medio plazo contemplada en el programa de convergencia. Esto incluye una valoración de las proyecciones relativas a la consecución del objetivo presupuestario a medio plazo establecido en el Pacto de Estabilidad y Crecimiento, así como de las perspectivas relativas a la ratio de deuda que se derivan de las políticas fiscales actuales. En el contexto de la pandemia de COVID-19 se ha activado la cláusula general de salvaguardia, que permite desviaciones respecto al objetivo presupuestario a medio plazo, como se describe en el recuadro 2. Además, se destacan los desafíos a largo plazo para la sostenibilidad de las posiciones presupuestarias y las áreas generales que requieren medidas de consolidación, especialmente los relacionados con los sistemas públicos de pensiones de reparto derivados de los cambios demográficos y con los pasivos contingentes contraídos por el sector público. Asimismo, de conformidad con evaluaciones precedentes, el análisis anterior abarca también la mayoría de los factores relevantes identificados en el artículo 2, apartado 3, del Reglamento (CE) n° 1467/97, descritos en el recuadro 2.

El recuadro 3 recoge las disposiciones legales relativas a la evolución de los tipos de cambio y su aplicación por el BCE.

Recuadro 3

Evolución de los tipos de cambio

1. Disposiciones del Tratado

El artículo 140, apartado 1, tercer guion, del Tratado establece que el Informe de Convergencia examine la consecución de un alto grado de convergencia sostenible, atendiendo al cumplimiento del siguiente criterio por parte de cada uno de los Estados miembros:

«el respeto, durante dos años como mínimo, sin que se haya producido devaluación frente al euro, de los márgenes normales de fluctuación que establece el mecanismo de tipos de cambio del Sistema Monetario Europeo».

El artículo 3 del Protocolo (nº 13) sobre los criterios de convergencia estipula que:

«El criterio relativo a la participación en el mecanismo de tipos de cambio del Sistema Monetario Europeo, contemplado en el tercer guion del apartado 1 del artículo 140 de dicho Tratado, se entenderá en el sentido de que los Estados miembros hayan observado, sin tensiones graves y durante por lo menos los dos años anteriores al examen, los márgenes normales de fluctuación dispuestos por el mecanismo de tipos de cambio del Sistema Monetario Europeo. En particular, no habrán devaluado, durante el mismo período, por iniciativa propia, el tipo central bilateral de su moneda respecto del euro».

2. Aplicación de las disposiciones del Tratado

Por lo que se refiere a la estabilidad de los tipos de cambio, el BCE examina si el país ha participado en el MTC II (que sustituyó al MTC a partir de enero de 1999) durante al menos los dos años anteriores a la evaluación de la convergencia sin registrar tensiones graves, en particular sin que se haya producido devaluación frente al euro. En casos de períodos de participación más cortos, se describe la evolución de los tipos de cambio a lo largo de un período de referencia de dos años.

En consonancia con el enfoque seguido en el pasado, la estabilidad de los tipos de cambio frente al euro se evalúa teniendo en cuenta la proximidad de los tipos de cambio a las paridades centrales del MTC II y también los factores que puedan haber dado lugar a una apreciación. A este respecto, la amplitud de la banda de fluctuación dentro del MTC II no afecta a la evaluación según el criterio de estabilidad de los tipos de cambio.

Además, la cuestión de la ausencia de «tensiones graves» se aborda, en general: i) examinando el grado de desviación de los tipos de cambio con respecto a las paridades centrales del MTC II frente al euro; ii) utilizando indicadores como la volatilidad de los tipos de cambio frente al euro y su tendencia, así como los diferenciales de los tipos de interés a corto plazo frente a la zona del euro y su evolución; iii) considerando la función desempeñada por las intervenciones en los mercados de divisas, y iv) analizando el papel de los programas de asistencia financiera internacional en la estabilización de la moneda.

El período de referencia del presente Informe abarca del 26 de mayo de 2020 al 25 de mayo de 2022. Todos los tipos de cambio bilaterales son tipos de referencia oficiales del BCE (véase capítulo 6).

Además de considerar la evolución de la participación en el MTC II y de los tipos de cambio nominales frente al euro en el período analizado, se examina brevemente la evidencia relevante para la sostenibilidad del tipo de cambio vigente. Estos datos se obtienen de la evolución de los tipos de cambio efectivos reales y de las cuentas corriente, de capital y financiera de la balanza de pagos. También se examina la evolución de la deuda externa bruta y de la posición de inversión internacional neta durante períodos más prolongados. En la sección relativa a la evolución de los tipos de cambio se consideran, asimismo, medidas sobre el grado de integración del país en la zona del euro, en términos de integración del comercio exterior (exportaciones e importaciones) y de integración financiera. Por último, en esa sección se analiza, en su caso, si, durante el período de referencia de dos años, el país examinado ha obtenido liquidez del banco central o ha recibido asistencia financiera relacionada con problemas de balanza de pagos, de forma bilateral o multilateral, procedente del FMI o de la UE. Se tiene en cuenta tanto la asistencia financiera efectiva como la precautoria, incluido el acceso a la financiación de carácter precautorio como, por ejemplo, el que brinda la Línea de Crédito Flexible del FMI.

En el recuadro 4 se presentan las disposiciones legales relativas a la evolución de los tipos de interés a largo plazo y su aplicación por el BCE.

Recuadro 4

Evolución de los tipos de interés a largo plazo

1. Disposiciones del Tratado

El artículo 140, apartado 1, cuarto guion, del Tratado establece que el Informe de Convergencia examine la consecución de un alto grado de convergencia sostenible, atendiendo al cumplimiento del siguiente criterio por parte de cada uno de los Estados miembros:

«el carácter duradero de la convergencia conseguida por el Estado miembro acogido a una excepción y de su participación en el mecanismo de tipos de cambio deberá verse reflejado en los niveles de tipos de interés a largo plazo».

El artículo 4 del Protocolo (nº 13) sobre los criterios de convergencia estipula que:

«El criterio relativo a la convergencia de los tipos de interés, contemplado en el cuarto guion del apartado 1 del artículo 140 de dicho Tratado, se entenderá en el sentido de que, observados durante un período de un año antes del examen, los Estados miembros hayan tenido un tipo promedio de interés nominal a largo plazo que no exceda en más de 2 puntos porcentuales el de, como máximo, los tres Estados miembros con mejor comportamiento en materia de estabilidad de precios. Los tipos de interés se medirán con referencia a los bonos del Estado a largo plazo u otros valores comparables, teniendo en cuenta las diferencias en las definiciones nacionales».

2. Aplicación de las disposiciones del Tratado

En el contexto del presente Informe, el BCE aplica las disposiciones del Tratado de la forma siguiente:

En primer lugar, en relación con «un tipo promedio de interés nominal a largo plazo», observado durante «un período de un año antes del examen», el tipo de interés a largo plazo se ha calculado como la media aritmética de los últimos doce meses para los que se dispone de datos del IAPC. El período de referencia considerado en este Informe es el comprendido entre mayo de 2021 y abril de 2022, en consonancia con el período de referencia establecido para el criterio de estabilidad de precios.

En segundo lugar, el criterio de «como máximo, los tres Estados miembros con mejor comportamiento en materia de estabilidad de precios», que se utiliza para la definición del valor de referencia, se ha aplicado calculando la media aritmética no ponderada de los tipos de interés a largo plazo de los mismos tres Estados miembros que se utilizaron en el cálculo del valor de referencia para el criterio de estabilidad de precios (véase recuadro 1). Durante el período de referencia considerado en el presente Informe, los tipos de interés a largo plazo de los tres países con la tasa de inflación más reducida que se utilizaron en el cálculo del valor de referencia para el criterio de estabilidad de precios fueron el 0,3 % (Francia), el 0,2 % (Finlandia) y el 1,4 % (Grecia). Así, el tipo medio resultante es del 0,6 % y, sumando 2 puntos porcentuales, el valor de referencia es del 2,6 %. Los tipos de interés se han calculado a partir de los tipos de interés a largo plazo armonizados disponibles, cuyas series fueron construidas para evaluar la convergencia (véase capítulo 6).

Como se ha mencionado antes, el Tratado señala explícitamente que el «carácter duradero de la convergencia» deberá verse reflejado en los niveles de los tipos de interés a largo plazo. Por lo tanto, la evolución observada durante el período de referencia, es decir, desde mayo de 2021 hasta abril de 2022, se examina en el contexto de la senda seguida por los tipos de interés a largo plazo durante los diez últimos años (o durante el período para el que se dispone de datos) y de los principales factores que determinan los diferenciales con respecto al tipo de interés medio a largo plazo vigente en la zona del euro. Durante el período de referencia, el tipo de interés medio a largo plazo de la zona del euro puede haber reflejado, en parte, unas primas de riesgo elevadas en varios países de la zona. Así pues, a efectos de comparación se utiliza también el rendimiento de la deuda pública a largo plazo de la zona del euro con calificación AAA (es decir, el rendimiento a largo plazo de la curva de tipos con calificación AAA de la zona del euro, que incluye los países de la zona cuya calificación crediticia es AAA). Como base para este análisis, el Informe facilita asimismo información sobre el tamaño y la evolución del mercado financiero a partir de tres indicadores diferentes (el saldo vivo de valores representativos de deuda emitidos por sociedades no financieras, la capitalización bursátil y el crédito bancario concedido por las IFM al sector privado no financiero nacional), que, tomados en su conjunto, proporcionan una medida del tamaño de los mercados financieros.

Finalmente, según lo previsto en el artículo 140, apartado 1, del Tratado, el Informe debe tomar en consideración otros factores relevantes (véase recuadro 5). A este respecto, de conformidad con el artículo 121, apartado 6, del Tratado, el 13 de diciembre de 2011 entró en vigor un marco de gobernanza económica reforzado, con el fin de garantizar una coordinación más estrecha de las políticas económicas y una convergencia sostenida de los resultados económicos de los Estados miembros de la UE. En el recuadro 5 se describen brevemente estas disposiciones legales y el modo en que se tienen en cuenta los factores adicionales mencionados anteriormente en la evaluación de la convergencia realizada por el BCE.

Recuadro 5

Otros factores relevantes

1. Tratado y otras disposiciones legales

El artículo 140, apartado 1, del Tratado establece que: «Los informes de la Comisión y del Banco Central Europeo deberán tomar en consideración asimismo los resultados de la integración de los mercados, la situación y la evolución de las balanzas de pagos por cuenta corriente y un estudio de la evolución de los costes laborales unitarios y de otros índices de precios».

A este respecto, el BCE toma en consideración el paquete legislativo sobre gobernanza económica de la UE que entró en vigor el 13 de diciembre de 2011. Basándose en las disposiciones del Tratado con arreglo al artículo 121, apartado 6, el Parlamento Europeo y el Consejo de la UE adoptaron normas detalladas relativas al procedimiento de supervisión multilateral contemplado en el artículo 121, apartados 3 y 4, del Tratado. Estas normas se adoptaron «con el fin de garantizar una coordinación más estrecha de las políticas económicas y una convergencia sostenida de los resultados económicos de los Estados miembros» (artículo 121, apartado 3), dado que «es necesario aprender de la experiencia adquirida en el transcurso del primer decenio de funcionamiento de la unión económica y monetaria y, en especial, mejorar la gobernanza económica en la Unión sobre la base de un mayor protagonismo nacional»[14]. El paquete legislativo incluye un marco reforzado de vigilancia (el procedimiento de desequilibrio macroeconómico) con el objetivo de evitar los desequilibrios macroeconómicos y macrofinancieros excesivos, ayudando a Estados miembros de la UE cuyas economías estén divergiendo a establecer planes con medidas correctoras antes de que se arraiguen las divergencias. Este procedimiento, con sus componentes preventivo y corrector, es aplicable a todos los Estados miembros de la UE, salvo a aquellos que, al estar acogidos a un programa de asistencia financiera internacional, ya están sometidos a una vigilancia más estrecha y a condicionalidad. El procedimiento de desequilibrio macroeconómico incluye un mecanismo de alerta para la detección temprana de desequilibrios, basado en un cuadro transparente de indicadores con umbrales de alerta para todos los Estados miembros de la UE, que se combina con una evaluación económica. Esta evaluación debe prestar atención, entre otras variables, a la convergencia nominal y real dentro y fuera de la zona del euro[15]. Al analizar los desequilibrios macroeconómicos, este procedimiento debe tener en cuenta su gravedad y sus posibles efectos de contagio negativos, de índole económica y financiera, que agraven la vulnerabilidad de la economía de la UE y constituyan una amenaza para el buen funcionamiento de la Unión Económica y Monetaria[16].

2. Aplicación de las disposiciones del Tratado

De conformidad con evaluaciones precedentes, en el capítulo 5 se examinan los factores adicionales contemplados en el artículo 140, apartado 1, del Tratado, siguiendo los criterios descritos en los recuadros 1 a 4. Para completar lo anterior, en el capítulo 3 se presenta el cuadro de indicadores (incluidos los umbrales de alerta) para los países analizados en este Informe, asegurando con ello que se proporciona toda la información relevante de que se dispone para la detección de los desequilibrios macroeconómicos y macrofinancieros que pudieran estar obstaculizando la consecución de un alto grado de convergencia sostenible, como se estipula en el artículo 140, apartado 1, del Tratado. En concreto, no se puede considerar que los Estados miembros de la UE acogidos a una excepción que están sometidos a un procedimiento de desequilibrio macroeconómico excesivo hayan logrado un alto grado de convergencia sostenible conforme a lo dispuesto en el artículo 140, apartado 1, del Tratado.

2.2 Compatibilidad de la legislación nacional con los Tratados

2.2.1 Introducción

De conformidad con el artículo 140, apartado 1, del Tratado, una vez cada dos años como mínimo, o a petición de cualquier Estado miembro acogido a una excepción, el BCE (y la Comisión Europea) presentarán informes al Consejo acerca de los avances que hayan logrado los Estados miembros acogidos a una excepción en el cumplimiento de sus obligaciones en relación con la realización de la unión económica y monetaria. Los informes deben incluir un examen de la compatibilidad de la legislación nacional de cada uno de los Estados miembros acogidos a una excepción, incluidos los estatutos de su BCN, con los artículos 130 y 131 del Tratado, así como con los artículos pertinentes de los Estatutos. Esta obligación también se denomina «convergencia legal».

Al evaluar el grado de convergencia legal, el BCE no se limita a realizar una valoración formal de la legislación nacional, sino que también puede considerar si las disposiciones pertinentes se aplican de conformidad con el espíritu de los Tratados y de los Estatutos. Al BCE le preocupa especialmente cualquier indicio de presión sobre los órganos rectores de los BCN de los Estados miembros, que sería incompatible con el espíritu del Tratado en lo relativo a la independencia de los bancos centrales. El BCE considera asimismo necesario que el funcionamiento de los órganos rectores de los BCN sea fluido y continuo. A este respecto, las autoridades competentes de un Estado miembro tienen, en particular, el deber de adoptar las medidas necesarias para garantizar el nombramiento oportuno de un sucesor si quedara vacante un puesto en un órgano rector del BCN[17]. El BCE realizará un atento seguimiento de la situación antes de efectuar una evaluación final positiva en la que se determine que la legislación nacional de un Estado miembro es compatible con el Tratado y con los Estatutos.

Estados miembros acogidos a una excepción y convergencia legal

Bulgaria, la República Checa, Croacia, Hungría, Polonia, Rumanía y Suecia, cuyas legislaciones nacionales se examinan en el presente Informe, tienen la condición de Estados miembros acogidos a una excepción, es decir, todavía no han adoptado el euro. A Suecia se le otorgó la condición de Estado miembro acogido a una excepción en virtud de una decisión del Consejo adoptada en mayo de 1998[18]. Por lo que se refiere a los otros Estados miembros, los artículos 4[19] y 5[20] de las Actas relativas a las condiciones de adhesión establecen que cada uno de estos Estados miembros participarán en la Unión Económica y Monetaria desde la fecha de adhesión como Estados miembros acogidos a una excepción en el sentido del artículo 139 del Tratado.

El presente Informe no incluye a Dinamarca, ya que es un Estado miembro que está acogido a un régimen especial y que aún no ha adoptado el euro. El Protocolo (nº 16) sobre determinadas disposiciones relativas a Dinamarca, anejo a los Tratados, establece que, en vista de la notificación del Gobierno danés al Consejo efectuada el 3 de noviembre de 1993, Dinamarca está acogida a una excepción, y que el procedimiento para la supresión de la excepción únicamente se iniciará a solicitud de este país. Dado que el artículo 130 del Tratado es aplicable a Dinamarca, el Danmarks Nationalbank debe cumplir el requisito de independencia del banco central. El Informe de Convergencia del IME de 1998 concluyó que dicho requisito se había cumplido. La convergencia de Dinamarca no se ha evaluado desde 1998, debido al régimen especial al que está acogido el país. Hasta que Dinamarca no notifique al Consejo su intención de adoptar el euro, no será preciso que el Danmarks Nationalbank se integre legalmente en el Eurosistema ni que Dinamarca adapte su normativa.

La evaluación de la convergencia legal tiene por objeto facilitar las decisiones del Consejo sobre si un Estado miembro cumple «sus obligaciones en relación con la realización de la unión económica y monetaria» (artículo 140, apartado 1, del Tratado). En el ámbito jurídico, estas condiciones se refieren, en particular, a la independencia de los BCN y a su integración legal en el Eurosistema.

Estructura de la evaluación legal

La evaluación legal sigue, en términos generales, la estructura de los informes anteriores del BCE y del IME sobre convergencia legal[21].

La compatibilidad de la legislación nacional se examina a la luz de la legislación aprobada antes del 25 de marzo de 2022.

2.2.2 Ámbito de adaptación

Áreas de adaptación

A fin de determinar las áreas en las que es necesario adaptar la legislación nacional, se examinan los aspectos siguientes:

- compatibilidad con las disposiciones relativas a la independencia de los BCN recogidas en el Tratado (artículo 130) y en los Estatutos (artículos 7 y 14.2);

- compatibilidad con las disposiciones relativas a la confidencialidad (artículo 37 de los Estatutos);

- compatibilidad con las prohibiciones de financiación monetaria (artículo 123 del Tratado) y de acceso privilegiado (artículo 124 del Tratado);

- compatibilidad con la grafía única del euro establecida por el Derecho de la UE, e

- integración legal de los BCN en el Eurosistema (atendiendo, en particular, a lo previsto en los artículos 12.1 y 14.3 de los Estatutos).

«Compatibilidad» frente a «armonización»

El artículo 131 del Tratado exige que la legislación nacional sea «compatible» con los Tratados y con los Estatutos; por lo tanto, es necesario corregir cualquier incompatibilidad. Ni la primacía de los Tratados y de los Estatutos sobre la legislación nacional ni la naturaleza de la incompatibilidad afecta a la exigencia de cumplir esta obligación.

El requisito de «compatibilidad» de la legislación nacional no significa que el Tratado exija la «armonización» de los estatutos de los BCN, ni entre sí ni con los Estatutos. Las particularidades nacionales pueden mantenerse en la medida en que no vulneren la competencia en asuntos monetarios conferida irrevocablemente a la UE. De hecho, el artículo 14.4 de los Estatutos permite que los BCN ejerzan funciones distintas de las especificadas en dichos Estatutos, siempre que no interfieran en los objetivos y las tareas del SEBC[22]. Las disposiciones de los estatutos de los BCN que permiten esas funciones adicionales constituyen un claro ejemplo de circunstancias en las que pueden subsistir diferencias. El término «compatible» más bien indica que la legislación nacional y los estatutos de los BCN deben adaptarse para eliminar contradicciones con los Tratados y los Estatutos, y para garantizar el grado necesario de integración de los BCN en el SEBC. En particular, debe adaptarse cualquier disposición que vulnere la independencia de un BCN, tal como se define en el Tratado, y su papel como parte integrante del SEBC. Por lo tanto, para alcanzar este objetivo no es suficiente basarse únicamente en la primacía del Derecho de la UE sobre la legislación nacional.

La obligación establecida en el artículo 131 del Tratado se refiere únicamente a la incompatibilidad con los Tratados y con los Estatutos. Sin embargo, la legislación nacional que sea incompatible con el Derecho derivado de la UE relevante en las áreas de adaptación examinadas en este Informe también debe adaptarse a este. La primacía del Derecho de la UE no afecta a la obligación de adaptar la legislación nacional. Esta obligación general se deriva no solo del artículo 131 del Tratado, sino también de la jurisprudencia del Tribunal de Justicia de la Unión Europea[23].

Los Tratados y los Estatutos no prescriben la forma en que debe adaptarse la legislación nacional. Esta adaptación puede llevarse a cabo haciendo referencia a los Tratados y a los Estatutos, incorporando sus disposiciones y mencionando su procedencia, eliminando cualquier incompatibilidad o combinando estos métodos.

Asimismo, y como herramienta para alcanzar y mantener la compatibilidad de la legislación nacional con los Tratados y con los Estatutos, el BCE debe ser consultado por las instituciones de la UE y por los Estados miembros acerca de cualquier proyecto de disposición legal que entre en su ámbito de competencias, en virtud del artículo 127, apartado 4, y del artículo 282, apartado 5, del Tratado, y del artículo 4 de los Estatutos. La Decisión 98/415/CE del Consejo, de 29 de junio de 1998, relativa a la consulta de las autoridades nacionales al Banco Central Europeo acerca de los proyectos de disposiciones legales[24], dispone expresamente que los Estados miembros adopten las medidas necesarias para asegurar el cumplimiento de esta obligación.

2.2.3 Independencia de los BCN

En lo relativo a la independencia de los bancos centrales, la legislación nacional de los Estados miembros que se incorporaron a la UE en 2004, en 2007 o en 2013 tenía que adaptarse a las disposiciones pertinentes del Tratado y de los Estatutos, y entrar en vigor el 1 de mayo de 2004, el 1 de enero de 2007 y el 1 de julio de 2013, respectivamente[25]. Suecia tenía que adoptar los cambios legislativos necesarios antes del 1 de junio de 1998, fecha de creación del SEBC.

Independencia del banco central

En noviembre de 1995, el IME aprobó una lista de las características de la independencia del banco central (que luego detalló en su Informe de Convergencia de 1998), que constituyeron la base para evaluar la legislación nacional de los Estados miembros en aquel momento y, en particular, los estatutos de los BCN. El concepto de independencia del banco central incluye diversos tipos de independencia que deben evaluarse por separado, a saber, funcional, institucional, personal y financiera. En los últimos años, en los dictámenes del BCE se ha profundizado en el análisis de estos aspectos de la independencia del banco central que sirven de base para evaluar el grado de convergencia de la legislación nacional de los Estados miembros acogidos a una excepción con los Tratados y con los Estatutos.

Independencia funcional

La independencia del banco central no es un fin en sí mismo, pero sí un medio para conseguir un objetivo que debe estar claramente definido y prevalecer sobre cualquier otro. La independencia funcional exige que el objetivo prioritario de cada BCN se establezca con claridad y seguridad jurídica, y que esté plenamente en consonancia con el objetivo primordial de mantener la estabilidad de precios previsto en el Tratado. Para lograr este objetivo, se dotará a los BCN de los medios e instrumentos necesarios para su consecución con independencia de cualquier otra autoridad. El requisito de garantizar la independencia del banco central establecido en el Tratado refleja la opinión generalizada de que la mejor manera de alcanzar el objetivo primordial de mantener la estabilidad de precios es contar con una institución totalmente independiente, con una definición precisa de su mandato. La independencia del banco central es plenamente compatible con la obligación de rendir cuentas de sus decisiones, un aspecto importante para reforzar la confianza en su régimen de independencia, lo que exige transparencia y diálogo con terceros.

Por lo que se refiere al calendario de cumplimiento, el Tratado no aclara el momento en que los BCN de los Estados miembros acogidos a una excepción deben cumplir el objetivo prioritario de mantener la estabilidad de precios establecido en el artículo 127, apartado 1, y en el artículo 282, apartado 2, del Tratado, y en el artículo 2 de los Estatutos. En el caso de los Estados miembros que se incorporaron a la UE con posterioridad a la introducción del euro, no está claro si esta obligación debía cumplirse desde la fecha de incorporación o desde la fecha de adopción del euro. Si bien el artículo 127, apartado 1, del Tratado no es aplicable a los Estados miembros acogidos a una excepción (véase el artículo 139, apartado 2, letra c, del Tratado), el artículo 2 de los Estatutos sí es de aplicación (véase el artículo 42.1 de los Estatutos). El BCE considera que la obligación de los BCN de mantener la estabilidad de precios como objetivo prioritario debe cumplirse desde el 1 de junio de 1998 en el caso de Suecia, y desde el 1 de mayo de 2004, el 1 de enero de 2007 y el 1 de julio de 2013, en el de los Estados miembros que se incorporaron a la UE en esas fechas. Esta opinión se basa en que el mantenimiento de la estabilidad de precios (artículo 119 del Tratado), que es uno de los principios rectores de la UE, es aplicable también a los Estados miembros acogidos a una excepción. La opinión del BCE se fundamenta, asimismo, en el objetivo del Tratado de que todos los Estados miembros se esfuercen por alcanzar la convergencia macroeconómica, incluida la estabilidad de precios, que es la finalidad que persiguen los informes periódicos del BCE y de la Comisión Europea. Esta conclusión se basa también en la razón de ser de la independencia del banco central, que solo se justifica si el objetivo general de la estabilidad de precios se considera prioritario.

La evaluación de los países que se presenta en este Informe se basa en las conclusiones expuestas sobre el momento en que los BCN de los Estados miembros acogidos a una excepción están obligados a cumplir el objetivo prioritario de mantener la estabilidad de precios.

Independencia institucional

El principio de independencia institucional se establece expresamente en el artículo 130 del Tratado y en el artículo 7 de los Estatutos. Estos dos artículos prohíben que los BCN y los miembros de sus órganos rectores soliciten o acepten instrucciones de las instituciones, órganos u organismos de la UE, ni de los Gobiernos de los Estados miembros, ni de ningún otro organismo. Prohíben, además, que las instituciones, órganos u organismos de la UE, así como los Gobiernos de los Estados miembros, traten de influir en los miembros de los órganos rectores de los BCN cuyas decisiones puedan afectar al ejercicio de las funciones de los BCN relacionadas con el SEBC. Para que la legislación nacional se corresponda con el artículo 130 del Tratado y con el artículo 7 de los Estatutos, deberá reflejar ambas prohibiciones y no reducir su ámbito de aplicación[26]. El reconocimiento de esa independencia de los bancos centrales no tiene como consecuencia eximirlos de toda norma jurídica ni protegerlos frente a cualquier tipo de legislación[27].

Independientemente de que un BCN sea un organismo de titularidad pública, una entidad especial de derecho público o simplemente una sociedad anónima, existe el riesgo de que su titular pueda influir en las decisiones de la institución relativas a las funciones relacionadas con el SEBC, en virtud de esa titularidad[28]. Esta influencia, tanto si se ejerce a través de los derechos de los accionistas como de otra manera, puede afectar a la independencia del BCN y debe, por lo tanto, limitarse por ley.

El marco jurídico de los bancos centrales debe proporcionar una base estable y a largo plazo para su funcionamiento. Por tanto, si el marco jurídico permite cambios frecuentes de la estructura institucional de un BCN, lo que afectaría a su estabilidad en términos de organización o gobernanza, la independencia institucional de ese BCN podría verse afectada negativamente[29].

La independencia institucional también deberá respetarse en casos de emergencia. Solo cuando se cumplen las condiciones establecidas en el artículo 347 del Tratado, puede estar justificado que las autoridades nacionales ejerzan, de forma temporal y con carácter excepcional, las facultades que son competencia exclusiva del SEBC. El momento crítico para realizar esta valoración es cuando se adopta la medida. Dada la naturaleza excepcional del artículo 347 del Tratado, los Estados miembros deberán abstenerse de adoptar legislación cautelar si no se dan las condiciones contempladas en el artículo 347 del Tratado[30].

Prohibición de dar instrucciones

La facultad de terceros de dar instrucciones a los BCN, a sus órganos rectores o a sus miembros en lo que respecta a las funciones relacionadas con el SEBC es incompatible con el Tratado y con los Estatutos.

La participación de un BCN en la aplicación de medidas para fortalecer la estabilidad financiera debe ser compatible con el Tratado, es decir, las funciones de los BCN han de desempeñarse respetando plenamente su independencia funcional, institucional y financiera, con el fin de que el ejercicio adecuado de las funciones que les asignan el Tratado y los Estatutos no resulte afectado[31]. En la medida en que la legislación nacional atribuya un papel a un BCN que trascienda las funciones consultivas y le exija asumir tareas adicionales, se ha de garantizar que estas no afecten a la capacidad de dicho BCN para desempeñar las funciones relacionadas con el SEBC desde el punto de vista operativo y financiero[32]. Además, en caso de incluir a representantes de los BCN en órganos rectores colegiados de las autoridades de supervisión o de otra índole, se debe prestar la debida consideración a la existencia de salvaguardias de la independencia personal de los miembros de los órganos rectores de los BCN[33].

Prohibición de aprobar, suspender, anular o aplazar las decisiones

La facultad de terceros de aprobar, suspender, anular o aplazar las decisiones de los BCN en lo que respecta a las funciones relacionadas con el SEBC es incompatible con el Tratado y los Estatutos[34].

Prohibición de vetar las decisiones por razones de legalidad

La facultad de organismos distintos de tribunales independientes de vetar las decisiones relativas al ejercicio de las funciones relacionadas con el SEBC por razones de legalidad es incompatible con el Tratado y con los Estatutos, pues el ejercicio de estas funciones no puede reconsiderarse a nivel político. La facultad del gobernador de un BCN de suspender la aplicación de una decisión adoptada por el SEBC o por los órganos rectores de un BCN por razones de legalidad y remitirla posteriormente a una autoridad política para que resuelva en última instancia equivaldría a solicitar instrucciones de terceros.

Prohibición de participar en los órganos rectores de un BCN con derecho de voto

La participación de representantes de terceros en los órganos rectores de un BCN con derecho de voto en cuestiones relativas al ejercicio por el BCN de funciones relacionadas con el SEBC es incompatible con el Tratado y con los Estatutos, aunque el voto no sea determinante. Si dicha participación es sin derecho de voto, también es incompatible con el Tratado y con los Estatutos, siempre y cuando interfiera en el ejercicio de funciones relacionadas con el SEBC por parte de dichos órganos rectores o ponga en peligro el cumplimiento del régimen de confidencialidad del SEBC[35].

Prohibición de consulta previa sobre las decisiones de un BCN

La obligación legal expresa de que un BCN consulte previamente a terceros sus decisiones proporciona a dichos terceros un mecanismo formal para influir en la decisión final y, por lo tanto, es incompatible con el Tratado y con los Estatutos.

Sin embargo, el diálogo entre un BCN y terceros, incluso cuando se base en obligaciones legales de proporcionar información e intercambiar opiniones, es compatible con la independencia del banco central siempre que:

- de ello no resulte una interferencia en la independencia de los miembros de los órganos rectores del BCN;

- se respete plenamente el estatus especial de los gobernadores en su calidad de miembros de los órganos rectores del BCE, y

- se observen los requisitos de confidencialidad derivados de las disposiciones de los Estatutos[36].

Exención de responsabilidad respecto de las obligaciones de los miembros de los órganos rectores de los BCN

Las disposiciones legales relativas a la exención de responsabilidad respecto de las obligaciones de los miembros de los órganos rectores de los BCN (por ejemplo, en materia de cuentas) otorgada por terceros (por ejemplo, el Gobierno) deben contener las salvaguardias adecuadas para que el ejercicio de dicha facultad no limite la capacidad de cada miembro de los órganos rectores de los BCN de adoptar de forma independiente decisiones relativas a las funciones relacionadas con el SEBC (o de aplicar decisiones adoptadas en el ámbito del SEBC). Se recomienda incluir una disposición expresa en este sentido en los estatutos de los BCN.

Independencia personal

La disposición de los Estatutos relativa a la estabilidad en el cargo de los miembros de los órganos rectores de los BCN garantiza aún más la independencia de los bancos centrales. Los gobernadores de los BCN son miembros del Consejo General del BCE y pasan a serlo del Consejo de Gobierno cuando sus respectivos Estados miembros adoptan el euro. No se puede considerar que los gobernadores de los BCN son representantes de un Estado miembro cuando desempeñan sus funciones como miembros del Consejo de Gobierno o del Consejo General del BCE[37]. El artículo 14.2 de los Estatutos establece que los estatutos de los BCN dispongan, en particular, que el mandato de los gobernadores no sea inferior a cinco años. Esta disposición protege también contra un relevo arbitrario del cargo de gobernador, al estipular que solo puedan ser relevados en caso de que dejen de cumplir los requisitos exigidos para el desempeño de sus funciones o hayan incurrido en falta grave. En esos casos, el artículo 14.2 de los Estatutos prevé la posibilidad de recurrir ante el Tribunal de Justicia de la Unión Europea, que está facultado para anular la decisión nacional por la que se releve del cargo a un gobernador[38]. La suspensión de un gobernador puede equivaler, de hecho, a relevarlo de su mandato a los efectos del artículo 14.2 de los Estatutos[39]. Los estatutos de los BCN deben cumplir la mencionada disposición de acuerdo con lo que se señala a continuación.

El artículo 130 del Tratado prohíbe que los Gobiernos de los Estados miembros y cualquier otro órgano influyan en los miembros de los órganos rectores de los BCN en el ejercicio de sus funciones. En particular, los Estados miembros no podrán tratar de influir en los miembros de los órganos rectores de los BCN modificando la legislación nacional que afecte a su remuneración, modificación que, por principio, debería aplicarse solo a futuros nombramientos[40].

Duración mínima del mandato de los gobernadores

De conformidad con el artículo 14.2 de los Estatutos, los estatutos de los BCN deben disponer que el mandato del gobernador no sea inferior a cinco años. Esto no excluye la posibilidad de mandatos de mayor duración, aunque un mandato por tiempo indefinido no precisa la adaptación de los estatutos siempre y cuando las causas por las que se releva al gobernador de su cargo sean compatibles con las establecidas en el artículo 14.2 de los Estatutos. Un período más breve no se puede justificar ni siquiera cuando se aplica durante un período transitorio[41]. La legislación nacional que establezca una edad de jubilación obligatoria debe garantizar que alcanzar dicha edad no interrumpa la duración mínima del mandato prevista en el artículo 14.2 de los Estatutos, que prevalece sobre cualquier disposición que fije una edad de jubilación obligatoria, si es aplicable a un gobernador[42]. Si los estatutos del BCN se modifican, la ley de modificación debe garantizar la estabilidad en el cargo del gobernador y de otros miembros de los órganos rectores que participen en el ejercicio de las funciones relacionadas con el SEBC[43].

Causas de relevo del cargo de gobernador

Los estatutos de los BCN deben garantizar que los gobernadores no puedan ser relevados de su cargo por razones distintas a las mencionadas en el artículo 14.2 de los Estatutos. El propósito del requisito establecido en ese artículo es evitar que las autoridades que han participado en el nombramiento de un gobernador, en particular el Gobierno o el Parlamento correspondientes, lo cesen arbitrariamente. Los estatutos de los BCN deben, o bien hacer referencia al artículo 14.2 de los Estatutos, incorporar sus disposiciones y mencionar su procedencia, y eliminar cualquier incompatibilidad con las causas de relevo del cargo recogidas en el artículo 14.2, o bien no mencionar causa alguna (toda vez que el artículo 14.2 es directamente aplicable)[44]. Una vez elegidos o nombrados, los gobernadores no pueden ser relevados de su cargo por causas distintas a las mencionadas en el artículo 14.2 de los Estatutos, aunque todavía no hayan tomado posesión. Como las condiciones en las que un gobernador puede ser relevado de su cargo son conceptos autónomos del Derecho de la UE, su aplicación e interpretación no dependen de los contextos nacionales[45]. En última instancia, corresponde al Tribunal de Justicia de la Unión Europea, de conformidad con las facultades que le otorga el segundo párrafo del artículo 14.2 de los Estatutos, verificar si la decisión de relevar de su cargo a un gobernador de un banco central nacional está justificada con indicios suficientes de que ha incurrido en falta grave que pueda justificar esa medida[46].

Estabilidad en el cargo y causas de relevo de los miembros de los órganos rectores de los BCN, distintos de los gobernadores, que participan en el desempeño de las funciones relacionadas con el SEBC

La aplicación de las mismas normas de estabilidad en el cargo y causas de relevo del gobernador a otros miembros de los órganos rectores de los BCN que participan en el desempeño de las funciones relacionadas con el SEBC asegurará también su independencia personal[47]. Las disposiciones del artículo 14.2 de los Estatutos no se limitan a la estabilidad en el cargo de los gobernadores, y el artículo 130 del Tratado y el artículo 7 de los Estatutos se refieren a los «miembros de los órganos rectores» de los BCN, en lugar de a los gobernadores específicamente. Ello se aplica, en particular, si el gobernador es un primus inter pares en un órgano rector cuyos miembros tengan idénticos derechos de voto o si dichos miembros participan en el desempeño de funciones relacionadas con el SEBC.

Derecho de recurso judicial

Los miembros de los órganos rectores de los BCN deben tener derecho a recurrir cualquier decisión de relevarlos de su cargo ante un tribunal independiente, a fin de que se limite la posibilidad de discrecionalidad política al evaluar las causas de esa decisión.

El artículo 14.2 de los Estatutos establece el derecho de los gobernadores de los BCN a recurrir la decisión de su cese ante el Tribunal de Justicia de la Unión Europea. La legislación nacional o bien debe remitir a los Estatutos o bien no abordar el derecho de recurso de tal decisión ante el Tribunal de Justicia de la Unión Europea (dado que el artículo 14.2 de los Estatutos es directamente aplicable). Este Tribunal tiene potestad para anular la decisión nacional de cese si estima que es contraria al Derecho de la UE[48].

La legislación nacional debe establecer asimismo un derecho de recurso ante los tribunales nacionales contra las decisiones de cese de cualquier otro miembro de los órganos rectores del BCN que participe en el ejercicio de funciones relacionadas con el SEBC, ya sea mediante una disposición legal de carácter general o mediante una disposición legal específica. Aunque este derecho de recurso puede estar contemplado en la legislación general, por motivos de seguridad jurídica podría ser aconsejable que se introdujera una disposición que lo estipule específicamente.

Salvaguardias contra los conflictos de intereses

La independencia personal también supone garantizar que no se planteen conflictos de intereses entre las obligaciones de los miembros de los órganos rectores de los BCN que desempeñen funciones relacionadas con el SEBC para con su respectivo banco central (y, en el caso de los gobernadores, para con el BCE) y cualquier otra función que dichos miembros puedan desempeñar y que pudiera comprometer su independencia personal[49]. Por principio, la pertenencia a un órgano rector que intervenga en el desempeño de funciones relacionadas con el SEBC es incompatible con el ejercicio de otras funciones que puedan crear un conflicto de intereses. En particular, los miembros de los órganos rectores no podrán ocupar un cargo ni tener intereses que puedan influir en sus actividades, ya sea ejerciendo funciones en el poder ejecutivo o legislativo del Estado, en la administración regional o local, o en una empresa. Se prestará especial atención a evitar posibles conflictos de intereses de miembros no ejecutivos de los órganos rectores.

Independencia financiera

La independencia general de un BCN se vería comprometida si no pudiera disponer con autonomía de los recursos financieros suficientes para cumplir su mandato, es decir, desempeñar las funciones relacionadas con el SEBC que le asignan el Tratado y los Estatutos[50].

Los Estados miembros no podrán poner a sus BCN en una situación en la que carezcan de recursos financieros suficientes o de un nivel adecuado de patrimonio neto[51] para llevar a cabo sus funciones relacionadas con el SEBC o con el Eurosistema, según proceda. Cabe observar que los artículos 28.1 y 30.4 de los Estatutos establecen la posibilidad de que el BCE solicite a los BCN más aportaciones al capital del BCE y la transferencia de más reservas exteriores[52]. Por su parte, el artículo 33.2 de los Estatutos dispone[53] que, cuando el BCE sufra pérdidas que no puedan compensarse totalmente mediante el fondo de reserva general, el Consejo de Gobierno del BCE podrá decidir compensar el déficit restante con los ingresos monetarios del ejercicio económico correspondiente en proporción a y hasta los importes asignados a los BCN. El principio de independencia financiera significa que el cumplimiento de estas disposiciones exige que el BCN pueda desempeñar sus funciones sin injerencias.

Además, el principio de independencia financiera exige que el BCN disponga de los medios suficientes para desempeñar no solo las funciones relacionadas con el SEBC, sino también las que le correspondan en el ámbito nacional (por ejemplo, la supervisión del sector financiero, la financiación de su administración y de sus propias operaciones o la provisión de liquidez de emergencia [ELA, por sus siglas en inglés][54]).

Por todos estos motivos, la independencia financiera también implica que un BCN ha de estar siempre suficientemente capitalizado. En particular, deberá evitarse cualquier situación en la que, durante un período prolongado, el patrimonio neto de un BCN se sitúe por debajo del nivel del capital legal o sea negativo, incluso cuando se arrastren pérdidas por encima del nivel del capital y reservas[55], [56]. Tal situación podría incidir negativamente en la capacidad del BCN para desempeñar no solo sus funciones relacionadas con el SEBC, sino también sus funciones de ámbito nacional. Además, podría afectar a la credibilidad de la política monetaria del Eurosistema. Por lo tanto, en caso de que el patrimonio neto de un BCN se sitúe por debajo de su capital legal, o incluso pase a ser negativo, el respectivo Estado miembro deberá proporcionar al BCN el importe de capital apropiado, al menos hasta restituir el nivel del capital legal, en un período de tiempo razonable, con el fin de cumplir con el principio de independencia financiera. Por lo que se refiere al BCE, la importancia de esta cuestión ya ha sido reconocida por el Consejo mediante la adopción del Reglamento (CE) nº 1009/2000 del Consejo, de 8 de mayo de 2000, relativo a ampliaciones de capital del Banco Central Europeo[57]. Este Reglamento faculta al Consejo de Gobierno del BCE para decidir un aumento real del capital de la institución con objeto de mantener la adecuación de la base de capital necesaria para apoyar las operaciones del BCE[58]; los BCN deberán poder responder financieramente a tal decisión del BCE.

Al evaluar el concepto de independencia financiera debe tenerse en cuenta si un tercero puede influir, directa o indirectamente, no solo en las funciones de un BCN, sino también en su capacidad para cumplir su mandato, tanto operativamente, en términos de recursos humanos, como financieramente, en términos de recursos financieros adecuados. A continuación se exponen los elementos de la independencia financiera que son especialmente relevantes a este respecto[59] por ser en los que los BCN son más vulnerables a influencias externas.

Determinación del presupuesto

La facultad de un tercero de determinar o influir en el presupuesto de un BCN es incompatible con la independencia financiera, salvo que la legislación establezca una cláusula de salvaguardia que garantice que esta facultad no menoscabe los recursos financieros necesarios para que el BCN desempeñe las funciones relacionadas con el SEBC[60].

Normas contables