Īss atskats uz aizvadīto gadu

** Lūdzam ņemt vērā, ka šīs piezīmes attiecas uz ECB aktivitātēm 2019. gadā un tika pabeigtas pirms globālās koronavīrusa (COVID-19) pandēmijas uzliesmojuma. Ekonomiskā situācija un ECB politikas pasākumi kopš tā brīža būtiski mainījušies. ECB savu pilnvaru ietvaros darīs visu nepieciešamo, lai palīdzētu euro zonai izturēt šo krīzi. **

2019. gadā tika atzīmēta euro ieviešanas 20. gadadiena un euro zonas iedzīvotāju atbalsts vienotajai valūtai Eurobarometer novembra aptaujā sasniedza vēsturiski augstāko līmeni (76%).

Euro zonas ekonomiskā izaugsme 2019. gadā turpināja palēnināties (līdz 1.2%; iepriekšējā gadā – 1.9%). Kāpumu joprojām veicināja labvēlīgi finansēšanas nosacījumi, turpmāks nodarbinātības pieaugums un nedaudz ekspansīva euro zonas fiskālā nostāja, lai gan globālā ar tirdzniecību saistītā nenoteiktība visvairāk ietekmēja apstrādes rūpniecību un ieguldījumus.

Situācija euro zonas darba tirgos 2019. gadā turpināja uzlaboties. Bezdarba līmenis turpināja sarukt (līdz 7.6%), un saglabājās stabils darba samaksas kāpums (tuvu ilgtermiņa vidējam pieauguma tempam).

Euro zonas kopējā inflācija 2019. gadā bija vidēji 1.2% (2018. gadā – 1.8%). Šī inflācijas samazināšanās atspoguļoja divu svārstīgāku inflācijas komponentu (enerģijas un pārtikas) devumu. Neietverot šos divus komponentus, inflācija vidēji 2019. gadā bija 1.0% (tāda pati kā divos iepriekšējos gados).

Ņemot to vērā, ECB Padome 2019. gadā trijās secīgās reizēs veica papildu monetārās stimulēšanas pasākumus. Šie pasākumi ietvēra jaunu ilgāka termiņa refinansēšanas mērķoperāciju kopumu, perspektīvas norādes paplašināšanu, noguldījumu iespējas procentu likmes pazemināšanu un aktīvu iegādes programmas atsākšanu. 2019. gada beigās parādījās dažas pirmās pazīmes, kas liecināja par izaugsmes dinamikas stabilizēšanos un nelielu pamatinflācijas kāpumu.

Padome politikas procesa novērtējuma ietvaros ņem vērā jebkādu monetārās politikas iespējamo blakusefektu ietekmi. Šajā kontekstā, lai saglabātu monetārās politikas transmisiju ar banku starpniecību, tika ieviesta divu līmeņu rezervju atlīdzības sistēma, saskaņā ar kuru daļai banku virsrezervju netiek piemērota negatīvā noguldījumu iespējas procentu likme.

Strukturāli zema pelnītspēja euro zonas bankām joprojām ir būtiska problēma, lai gan bankas ir pienācīgi nodrošinātas ar kapitālu (pirmā līmeņa pamata kapitāla rādītājs – 14.2%). 2019. gadā augsts riska uzņemšanās līmenis finanšu un nekustamā īpašuma tirgos joprojām veicināja ar aktīvu cenām saistītas ievainojamības pastiprināšanos, vienlaikus turpinoties risku kāpumam augošajā nebanku finanšu sektorā. Euro zonas valstis, konsultējoties ar ECB, īstenoja vairākus makroprudenciālās uzraudzības pasākumus, lai mazinātu sistēmiskos riskus un stiprinātu noturību pret tiem.

Eurosistēma turpināja centienus nodrošināt maksājumu sistēmu raitu darbību. Tie ietvēra gatavošanos aizstāt TARGET2 ar jaunu, mūsdienīgu reālā laika bruto norēķinu sistēmu un jaunas neliela apjoma maksājumu stratēģijas pieņemšanu. Šī stratēģija atbalsta tirgus virzīta visas Eiropas risinājuma izstrādi POI (point-of-interaction) maksājumu jomā, papildinot veiksmīgi darbojošos Vienoto euro maksājumu telpu.

2. oktobrī tika uzsākta jaunas atsauces procentu likmes €STR (euro īstermiņa procentu likme) publicēšana ar mērķi līdz 2022. gada janvārim aizstāt pašreizējo atsauces procentu likmi (EONIA). €STR ikdienas sagatavošana bijusi veiksmīga, un metodoloģija izrādījusies atbilstīga.

ECB turpina rūpīgi izvērtēt klimata pārmaiņu ietekmi uz cenu stabilitātes perspektīvu un finanšu sistēmu. Tas ietver izpratnes izveidi par banku kredītportfeļu oglekļietilpīgumu un analītiskā regulējuma izstrādi, lai veiktu klimata riska stresa testa pilotanalīzi euro zonas banku sektoram. ECB sniedz ieguldījumu pret klimata pārmaiņām vērstos pasākumos ar saviem ieguldījumu lēmumiem un vides aktivitātēm. Laikposmā no 2008. gada līdz 2018. gadam ECB nodrošinājusi oglekļa dioksīda emisiju un enerģijas patēriņa uz vienu darba vietu samazinājumu attiecīgi par 74% un 54%.

2019. gadā uzmanības centrā atkal nonāca ne vien finanšu tirgu un ekspertu, bet arī plašākas auditorijas iesaistīšana un uzmanīgāka iedzīvotāju bažu uzklausīšana. Šīs iniciatīvas ietver sacensības #EUROat20, jaunu video sēriju "ECB izskaidro" un mēneša podkāstu.

Frankfurtē pie Mainas 2020. gada maijā

Kristīne Lagarda (Christine Lagarde)

Prezidente

Gads skaitļos

1. Ierobežota inflācijas spiediena apstākļos euro zonas ekonomiskā aktivitāte kļuva mērenāka

Pēc augstākā punkta sasniegšanas 2018. gada vidū pasaules tautsaimniecības izaugsmes temps 2019. gadā būtiski palēninājās, krasi pieaugot ar tirdzniecību saistītai nenoteiktībai. Palēninājums bija plaši vērojams vienlaikus daudzās valstīs. Šādos apstākļos euro zonas tautsaimniecības pieauguma temps kļuva vēl mērenāks, sarūkot līdz 1.2% (iepriekšējā gadā – 1.9%). Lēnāku izaugsmes tempu 2019. gadā pamatā noteica vājāka starptautiskā tirdzniecība ilgstošas globālās nenoteiktības apstākļos. Vienlaikus palēninājumu mazināja labvēlīgi finansēšanas nosacījumi, turpmāks nodarbinātības un darba samaksas kāpums, nedaudz ekspansīva euro zonas fiskālā nostāja un joprojām notiekošais (lai gan nedaudz lēnāks) globālās aktivitātes pieaugums. Apstākļi euro zonas darba tirgos turpināja uzlaboties, bet darba ražīguma kāpums būtiski palēninājās. Inflācijas spiediens kopumā saglabājās zems. Zemākas enerģijas un pārtikas cenu inflācijas ietekmē kopējā inflācija samazinājās līdz 1.2%, bet pamatinflācija joprojām bija neliela. Labvēlīgi finansēšanas nosacījumi joprojām veicināja kredītu atlikuma un monetāro rādītāju pieaugumu. Euro zonas valstu valdības obligāciju peļņas likmes būtiski samazinājās, turpretī euro zonas kapitāla vērtspapīru cenas galvenokārt zemāku diskonta likmju ietekmē palielinājās. Mājsaimniecību aktīvu pieaugumu veicināja augstāks reālo un finanšu aktīvu novērtējums.

1.1. Pasaules tautsaimniecības izaugsmes temps būtiski palēninājās

Pasaules tautsaimniecības izaugsmes temps 2019. gadā būtiski palēninājās, un palēninājums bija plaši vērojams vienlaikus daudzās valstīs

2019. gada gaitā pasaules tautsaimniecības izaugsme krasi samazinājās. Pēc augstākā punkta sasniegšanas 2018. gada vidū pasaules tautsaimniecības izaugsmes temps būtiski palēninājās un bija ievērojami mazāks par vēsturisko vidējo un vājākais kopš pasaules finanšu krīzes (sk. 1. att.). Šis globālais izaugsmes palēninājums bija plaši vērojams vienlaikus daudzās valstīs. Lielajās attīstītajās tautsaimniecībās (piemēram, ASV, Apvienotajā Karalistē un Japānā) tas atspoguļoja sarukumu salīdzinājumā ar vidējo rādītāju pārsniedzošu pieauguma tempu. Ķīnā kāpuma temps saruka, sasniedzot zemāko līmeni kopš 1990. gada, un bija aptuveni pašlaik novērtētā potenciālās izaugsmes tempa līmenī. Citās lielajās jaunajās tirgus ekonomikas valstīs izaugsme kopumā bija vāja, daļēji atspoguļojot lēnu atveseļošanos no nesenās recesijas.

1. attēls

Pasaules IKP izaugsme

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; ceturkšņa dati)

Avoti: Haver Analytics, valstu avoti un ECB aprēķini.

Piezīmes. Reģionu kopsummas aprēķinātas, izmantojot ar pirktspējas paritātes svariem koriģētu IKP. Nepārtrauktās līnijas norāda datus un sniedzas līdz pat 2019. gada 4. ceturksnim. Pārtrauktās līnijas norāda ilgtermiņa vidējos rādītājus (no 1999. gada 1. ceturkšņa līdz 2019. gada 4. ceturksnim). Jaunākie dati atbilst stāvoklim 2020. gada 10. martā.

Pasaules tautsaimniecības izaugsmes tempa kritumu noteica apstrādes rūpniecības izlaides samazināšanās un būtiski vājāks tirdzniecības un ieguldījumu apjoma pieaugums. Turpretī pakalpojumu nozares izlaides pieauguma temps saruka mazāk. To noteica samērā stabils patēriņa kāpums un turpmāka situācijas uzlabošanās darba tirgos.

Tirdzniecības un ieguldījumu apjoma pieaugums 2019. gadā būtiski pavājinājās, krasi pieaugot ar tirdzniecību saistītai nenoteiktībai

Ar tirdzniecību saistītā nenoteiktība krasi pieauga un saglabājās paaugstinātā līmenī, nelabvēlīgi ietekmējot pasaules tautsaimniecību. Notika ASV un Ķīnas savstarpējo tirdzniecības nesaskaņu eskalācija, par ko liecina virkne dažādu rādītāju.[1] Abas valstis paaugstināja divpusējās tirdzniecības tarifus. Līdz 2019. gada beigām augstāki tarifi bija noteikti vairākumam ASV un Ķīnas divpusējo tirdzniecības darījumu. Nenoteiktība saistībā ar tirdzniecību nedaudz mazinājās, kad pēc abu valstu savstarpējām papildu sarunām, kas ilga kopš oktobra vidus, decembrī tika izziņota "pirmās fāzes" tirdzniecības vienošanās. Vienošanās tika parakstīta 2020. gada 15. janvārī. Paaugstinātas tirdzniecības spriedzes apstākļos tarifu palielināšana noteica krasu tirdzniecības apjoma kritumu, bet pieaugusī nenoteiktība un ekonomiskā noskaņojuma pasliktināšanās 2019. gadā nelabvēlīgi ietekmēja ieguldījumu kāpumu (sk. 2. att.).

2. attēls

Pasaules tirdzniecības izaugsme

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; ceturkšņa dati)

Avoti: Haver Analytics, valstu avoti un ECB aprēķini.

Piezīmes. Pasaules tirdzniecības izaugsme definēta kā pasaules importa (ietverot euro zonu) kāpums. Nepārtrauktās līnijas norāda datus un sniedzas līdz pat 2019. gada 4. ceturksnim. Pārtrauktās līnijas norāda ilgtermiņa vidējos rādītājus (no 1999. gada 4. ceturkšņa līdz 2019. gada 4. ceturksnim). Jaunākie dati atbilst stāvoklim 2020. gada 10. martā.

Kopējā inflācija samazinājās, bet pamatinflācija joprojām kopumā bija stabila

Pasaules inflācija 2019. gadā saglabājās ierobežota, atspoguļojot vāju globālā rādītāja izaugsmes tempu (sk. 3. att.). OECD valstu reģionā gada kopējā patēriņa cenu inflācija samazinājās no aptuveni 3% 2018. gada 2. pusgadā līdz 2.1% 2019. gada decembrī, atspoguļojot enerģijas cenu kritumu un pārtikas cenu inflācijas pieauguma tempa palēnināšanos. Tomēr pamatinflācija (neietverot enerģijas un pārtikas cenas) visu gadu saglabājās samērā stabila (aptuveni 2%).

3. attēls

OECD inflācija

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; mēneša dati)

Avots: Ekonomiskās sadarbības un attīstības organizācija (Organisation for Economic Co-operation and Development).

Piezīme. Jaunākie dati atbilst stāvoklim 2019. gada decembrī.

Naftas cenas bija svārstīgas. To noteica naftas piedāvājuma dinamika un pasaules pieprasījuma gaidas

Naftas cenas gada gaitā bija svārstīgas, 1. pusgadā atspoguļojot naftas piedāvājuma dinamiku un 2. pusgadā – pasaules pieprasījuma gaidas. Naftas cena 2019. gadā svārstījās no 53 ASV dolāriem par barelu līdz 74 ASV dolāriem par barelu. 1. pusgadā naftas cenu augšupejas tendenci veicināja tas, ka OPEC+ (lielāko naftas ražotāju grupa) samazināja ražošanas apjomu vairāk, nekā gaidīts, kā arī ģeopolitiskā spriedze. 2. pusgadā naftas cenas samazinājās, valdot bažām par tirdzniecības saspīlējumu un tā iespējamo ietekmi uz pasaules tautsaimniecību. Ietekme, ko izraisīja piegādes pārtraukums Saūda Arābijā pēc dronu uzbrukuma 14. septembrī, bija īslaicīga, jo šoku palīdzēja mazināt lieli krājumi un ātra ražošanas jaudas atjaunošana.

Euro kurss attiecībā pret euro zonas tirdzniecības partneru valūtām samazinājās

2019. gadā euro kurss nominālajā efektīvajā izteiksmē saruka par 1.6% (sk. 4. att.). Divpusējā izteiksmē to noteica euro kursa pavājināšanās attiecībā pret ASV dolāru un Japānas jenu. Samazinājās arī euro kurss attiecībā pret Lielbritānijas sterliņu mārciņu, tomēr visu 2019. gadu tas galvenokārt mainīgo breksita norišu dēļ būtiski svārstījās.

4. attēls

Euro kurss

(dienas dati; 2015. gada 1. janvāris = 100)

Avoti: Bloomberg, Hamburgas Starptautiskās ekonomikas institūts (Hamburg Institute of International Economics; HSEI), ECB un ECB aprēķini.

Piezīmes. Nominālais efektīvais kurss attiecībā pret 38 nozīmīgāko tirdzniecības partnervalstu valūtām. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

Pasaules izaugsmes perspektīvas riski bija lejupvērsti

2019. gada beigās pasaules izaugsmes perspektīva paredzēja to, ka izaugsmes temps kļūs mērenāks, tuvojoties ekonomiskās attīstības cikla briedumam attīstītajās valstīs un Ķīnai pakāpeniski pārejot uz zemāku pieauguma tempa trajektoriju, atveseļošanās procesam citās jaunajās tirgus ekonomikas valstīs vienlaikus saglabājoties trauslam. Šī perspektīva bija nenoteikta, un pasaules aktivitāti apdraudošie riski kopumā bija lejupvērsti.[2] Ja apstrādes rūpniecības nozares vājums sāktu ietekmēt pakalpojumu nozari, pasaules ekonomiskās aktivitātes kritums varētu paātrināties. Krasāks sarukums Ķīnā varēja spēcīgāk ietekmēt pasaules tautsaimniecību, bet tirdzniecības strīda eskalācija pastiprinātu negatīvo ietekmi uz pasaules tirdzniecības plūsmām. Īpaši Eiropā pastāvēja risks, ka ASV varētu noteikt tirdzniecības tarifus atsevišķu valstu ražotajām precēm. Kopumā paaugstināta ģeopolitiskā spriedze varēja nelabvēlīgi ietekmēt globālo izaugsmi un tirdzniecību. Turklāt neraugoties uz Apvienotās Karalistes organizēto izstāšanos no Eiropas Savienības, ES un Apvienotās Karalistes nākotnes attiecības joprojām bija nenoteiktas, un sarunu iznākums saglabājās kā lejupvērsts risks. Turklāt krasa pārcenošana pasaules finanšu tirgos varēja mazināt riska apetīti pasaules mērogā un ietekmēt reālo ekonomisko aktivitāti.

1.2. Euro zonas tautsaimniecības pieauguma temps kļuva mērenāks, bet situācija darba tirgos turpināja uzlaboties

Euro zonas reālā IKP gada pieauguma temps 2019. gadā kļuva vēl mērenāks, samazinoties līdz 1.2% (iepriekšējā gadā – 1.9%; sk. 5. att.). Atšķirībā no 2018. gadā vērotā izaugsmes tempa krituma, ko noteica gan ārējā, gan iekšzemes pieprasījuma pieauguma tempa sarukums, mērenāka izaugsme 2019. gadā pamatā skaidrojama ar būtisku starptautiskās tirdzniecības pavājināšanos ilgstošas globālās nenoteiktības apstākļos. Vienlaikus euro zonas izaugsmi joprojām veicināja labvēlīgi finansēšanas nosacījumi, turpmāks nodarbinātības un darba samaksas kāpums, nedaudz ekspansīva euro zonas fiskālā nostāja un notiekošais (lai gan lēnāks) globālās aktivitātes pieaugums.

5. attēls

Euro zonas reālais IKP

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Piezīme. 2019. gada 4. ceturkšņa IKP gada pieaugums atbilst provizoriskajai ātrajai aplēsei, bet komponentu jaunākie dati sniegti par 2019. gada 3. ceturksni.

Uz iekšzemes pieprasījumu orientētām nozarēm 2019. gadā bija raksturīga lielāka noturība

Izlaides pieaugumu 2019. gadā noteica pakalpojumu nozare un būvniecība, kas spēcīga euro zonas iekšzemes pieprasījuma apstākļos joprojām saglabāja noturību. Euro zonas rūpniecības nozares aktivitāte turpināja pavājināties (sk. 6. att.). Tas atspoguļoja vājā ārējā pieprasījuma negatīvās atskaņas. Turpretī attiecībā uz pakalpojumu nozari 2019. gadā bija tikai ierobežotas pazīmes, kas liecināja par vājāka ārējā pieprasījuma ietekmi.[3]

6. attēls

Euro zonas reālā bruto pievienotā vērtība saimnieciskās darbības dalījumā

(indekss: 2010. gada 1. cet. = 100)

Avoti: Eurostat un ECB aprēķini.

Piezīme. Jaunākie dati atbilst stāvoklim 2019. gada 3. ceturksnī.

2019. gadā iekšzemes pieprasījums turpināja pozitīvi ietekmēt euro zonas izaugsmi, valdot labvēlīgiem finansēšanas nosacījumiem un uzlabojoties situācijai darba tirgos. Privātais patēriņš, kā arī patērētāju noskaņojums 2019. gadā saglabāja noturību (sk. 1. ielikumu). Mājsaimniecību tēriņus veicināja nodarbinātības un darba samaksas palielināšanās, kas sekmēja kopējo darba ienākumu pieaugumu. Uzņēmējdarbībā veikto ieguldījumu kāpuma temps 2018. gadā sāka mazināties un 2019. gadā joprojām bija mērens. Uzņēmumu lēmumus par ieguldījumu veikšanu ietekmēja mazāk dinamiska ārējā vide un paaugstināta globālā nenoteiktība. Neraugoties uz to un uzņēmumu pelnītspējas pieticīgo kāpumu un jaudu izmantošanas līmeņa kritumu, labvēlīgu finansēšanas nosacījumu veicinātie uzņēmējdarbībā veiktie ieguldījumi joprojām pozitīvi ietekmēja tautsaimniecības izaugsmi. Īpaši straujš bija intelektuālā īpašuma produktos veikto ieguldījumu kāpums, kas parasti ir svārstīgs.[4] Vienlaikus pēc iepriekšējo gadu spēcīgā un ilgstošā kāpuma samazinājās mājokļos veikto ieguldījumu pieauguma temps, kā arī euro zonas mājokļu tirgu izaugsmes temps kļuva mērenāks. Šo palēninājumu galvenokārt atspoguļoja arvien vairāk augoši mājokļu piedāvājumu ietekmējoši šķēršļi (īpaši darbaspēka trūkums, trūkumi regulējumā un parāda samazināšanas process), tādējādi 2019. gada gaitā ierobežojot būvniecības nozares izaugsmi.

1. ielikums

Patēriņš un mājsaimniecību noskaņojums saglabājas noturīgs

Lai gan euro zonas tautsaimniecības izaugsmes temps palēninājās, pakalpojumu nozare un mazumtirdzniecība kopumā 2019. gadā saglabāja noturību, neraugoties uz to, ka pieauguma temps šajās nozarēs kļuva nedaudz mērenāks. Nozīmīgu pieprasījuma daļu pakalpojumu nozarē un mazumtirdzniecībā veido privātais patēriņš. Ņemot to vērā, šajā ielikumā sīkāk aplūkots patērētāju noskaņojums euro zonā, apsverot iemeslus, kuri noteikuši patērētāju tēriņu samērā lielo noturību.

Patērētāju noskaņojums stabilizējās un bija noturīgāks nekā citās nozarēs.

Tautsaimniecības pieauguma tempa palēnināšanās 2019. gadā pārsvarā atspoguļoja vājāku starptautiskās tirdzniecības sniegumu paaugstinātas globālās nenoteiktības apstākļos, kas savukārt pamatā nelabvēlīgi ietekmēja euro zonas rūpniecības nozari. Turpretī pakalpojumu nozarē un mazumtirdzniecībā bija vērojama noturīga izaugsme, neraugoties uz nedaudz mērenāku kāpuma tempu. Tas redzams A attēlā, kurā parādīts dažādu euro zonas tautsaimniecības nozaru noskaņojums. Eiropas Komisijas ekonomiskā noskaņojuma rādītājs (ENR) ir rūpniecības (neietverot būvniecību; svērums – 40%), pakalpojumu nozares (30%), būvniecības (5%), mazumtirdzniecības (5%) un mājsaimniecību (20%) konfidences rādītāja vidējais svērtais rādītājs. Kā redzams, palēninājums vairāk uz iekšzemes pieprasījumu vērstos sektoros (t.i., būvniecībā, pakalpojumu nozarē, mazumtirdzniecībā un mājsaimniecību sektorā) bijis daudz mazāks nekā rūpniecībā.

A attēls

Euro zonas konfidences rādītājs nozaru dalījumā

(standartizēti procentuālie rādītāji)

Avoti: Eiropas Komisija un ECB aprēķini.

Privātais patēriņš 2019. gadā kopumā saglabāja noturību

Privātā patēriņa pieauguma noturību 2019. gadā veicināja turpmāks reālo rīcībā esošo ienākumu kāpums, kuru savukārt balstīja noturīgais darba tirgus. Darba ienākumus pozitīvi ietekmēja turpmāks darba samaksas un nodarbinātības pieaugums, lai gan nodarbinātības pieauguma temps palēninājās. Turklāt kopumā paredzams, ka neliela pozitīva ietekme uz ienākumu kāpumu salīdzinājumā ar 2018. gadu, kad ietekme joprojām bija samazinoša, varētu būt bijusi netiešajiem nodokļiem, sociālā nodrošinājuma iemaksām un transfertiem (sk. B att.). Tomēr tradicionāli ar ekonomisko aktivitāti cieši saistītā pamatdarbības ieņēmumu pārpalikuma un īpašuma ienākumu ietekme, kas kopš 2015. gada bija pozitīva, 2019. gadā kļuva nedaudz negatīva.

B attēls

Reālais privātais patēriņš un rīcībā esošie ienākumi

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Patērētāju konfidences rādītājus noteicošie faktori

Eiropas Komisijas patērētāju konfidences rādītāju iegūst, aprēķinot četru ar pagātnes finanšu un ekonomisko norišu vērtējumu, kā arī nākamajos 12 mēnešos paredzamo norišu gaidām saistītu apakšindeksu vidējo vērtību (sk. C att.).[5] Viens apakšindekss attiecas uz valsts kopējās ekonomiskās situācijas novērtējumu, turpretī pārējie vērtē mājsaimniecību finanšu situāciju. Aplūkojot šo apakšindeksu dinamiku, redzams, ka mājsaimniecības labvēlīgāk novērtējušas savu personisko situāciju, galvenokārt atspoguļojot turpmāku darba tirgus noturību, kas lielā mērā pasargāja mājsaimniecību ienākumus no ekonomiskās izaugsmes palēninājuma nelabvēlīgās ietekmes.

C attēls

Privātais patēriņš un patērētāju konfidence

(gada pārmaiņas; %; standartizētas procentu starpības)

Avoti: Eurostat, Eiropas Komisija un ECB aprēķini.

Piezīme. Apsekojuma dati standartizēti, izmantojot privātā patēriņa gada pieauguma tempa vidējo rādītāju un standartnovirzi kopš 2010. gada.

Stabila darba tirgus dinamika vienlaikus ar darba samaksas kāpumu, kā arī labvēlīgiem finansēšanas nosacījumiem un mājsaimniecību finansiālā stāvokļa uzlabošanos lielā mērā izskaidro, kāpēc patērētāju konfidences līmenis euro zonā 2019. gadā saglabājās augsts, veicinot privāto patēriņu. Noturīga iekšzemes pieprasījuma un vāja ārējā pieprasījuma apstākļos ECB turpina vērīgi pārraudzīt ienākošos datus, lai novērtētu risku, ka ārējais sektors varētu sākt negatīvi ietekmēt iekšzemes sektoru.

Ārējā sektora neto ietekme uz euro zonas produkcijas izlaidi 2019. gadā bija negatīva. Izņemot eksportu uz ASV, kas, kaut arī lēnāk, bet auga, bija plaši vērojams kritums, un to galvenokārt noteica vājais kapitālpreču un automobiļu eksports. Samazinājās arī euro zonas iekšējā tirdzniecība, kritumam galvenokārt skarot starppatēriņa preces un atspoguļojot euro zonas ražošanas ķēžu pasliktināšanos.

Situācija euro zonas darba tirgos turpināja uzlaboties, bet darba ražīguma kāpums būtiski palēninājās

Situācija euro zonas darba tirgos 2019. gadā turpināja uzlaboties

Situācija euro zonas darba tirgos 2019. gadā turpināja uzlaboties (sk. 7. att.). Šī uzlabošanās 2019. gadā bija galvenais ekonomisko aktivitāti veicinošais elements.

Saskaņā ar analīzi, kuras pamatā ir sintētiski darba tirgus rādītāji, darba tirgus aktivitātes līmenis 2019. gada 2. ceturksnī bija tuvu pirms krīzes sasniegtajam augstākajam līmenim. Turklāt darba tirgus attīstības temps joprojām pārsniedza ilgtermiņa vidējo rādītāju, lai gan pēdējā laikā tas kļuvis nedaudz mērenāks.[6] Labi darba tirgus rezultāti tika sasniegti apstākļos, kad turpinājās darbaspēka piedāvājuma kāpums, kas daļēji atspoguļoja gados vecāku strādājošo lielāku līdzdalības līmeni, ko noteica iepriekš veiktās reformas, palielinot tiesību aktos noteikto pensionēšanās vecumu.[7]

7. attēls

Darba tirgus rādītāji

(darbaspēks; %; ceturkšņa pieauguma temps; sezonāli izlīdzināti dati)

Avots: Eurostat.

Piezīme. Jaunākie dati atbilst stāvoklim 2019. gada 4. ceturksnī.

Nodarbinātība 2019. gadā palielinājās par 1.2%. Tas salīdzinājumā ar IKP pieauguma dinamiku uzskatāms par stabilu kāpuma tempu. Darba ražīguma kāpums uz vienu nodarbināto 2019. gadā bija 0.0% (2018. gadā – 0.4%).[8] Neraugoties uz darbaspēka piedāvājuma kāpumu, bezdarba līmenis 2019. gadā turpināja samazināties, sasniedzot 7.6% – līmeni, kas tuvs 2007. gada rādītājam. Tomēr bezdarba līmeņa rādītāju dispersija euro zonas valstīs joprojām bija augsta.

Nepieciešams digitālās ekonomikas monitorings

Digitalizācija ietekmē vairākus monetārajai politikai nozīmīgus mainīgos rādītājus

Saskaņā ar literatūru digitalizācija ietekmē vairākus monetārajai politikai nozīmīgus tautsaimniecības mainīgos pamatrādītājus. Empīriskie dati attiecībā uz digitalizācijas ietekmi liecina, ka tā, iespējams, palielina aktivitāti un darba ražīgumu, tomēr tās kopējā ietekme uz inflāciju pagaidām ir neskaidra.[9] Saskaņā ar Eiropas Komisijas Digitālās ekonomikas un sabiedrības indeksu (DESI) 2019. gadā euro zonas valstu digitalizācijas pakāpe bija robežās no aptuveni 40 vismazāk digitalizētajās valstīs līdz aptuveni 70 visvairāk digitalizētajās valstīs (sk. 8. att.). Lai gan savienojamības ziņā ES valstu rādītāji bija kopumā līdzīgi, cilvēkkapitāla, interneta lietojuma, digitālo tehnoloģiju integrācijas un digitālo sabiedrisko pakalpojumu ziņā rezultāti vairs nebija tik viendabīgi.

8. attēls

Digitālās ekonomikas un sabiedrības 2019. gada indekss

Avots: Eiropas Komisija.

Galveno problēmu risināšanā varētu palīdzēt strukturālā politika

Politikas ieteikumu īstenošana 2019. gadā joprojām bija vāja

Strukturālo politiku īstenošana euro zonas valstīs būtiski jāpastiprina, lai veicinātu euro zonas darba ražīgumu un izaugsmes potenciālu, samazinātu strukturālo bezdarbu un palielinātu tautsaimniecības noturības spējas. Tas ietver strukturālās politikas, kas vērstas uz darba tirgus darbības uzlabošanu, konkurences palielināšanu preču un ražošanas izejvielu tirgos un uzņēmējdarbības vides stiprināšanu.[10] Turklāt strukturālās politikas nepieciešamas, lai palīdzētu risināt pašreizējās un nākotnes problēmas, kuras nosaka, piemēram, iedzīvotāju novecošana, digitalizācija un klimata pārmaiņas. Konkrētai valstij adresēti ieteikumi (KVAI) ir katrai valstij pielāgoti politikas ieteikumi, kā pastiprināt ekonomisko izaugsmi un noturību. KVAI apstiprina dalībvalstis Eiropadomē. 2019. gada februārī Eiropas Komisija secināja, ka 95% politikas ieteikumu vai nu nav īstenoti, vai labākajā gadījumā ir īstenoti "daļējā" apjomā.[11]

Viegli ekspansīva fiskālā nostāja nedaudz veicināja ekonomisko aktivitāti

Euro zonas valstu valdības budžeta deficīta rādītājs viegli ekspansīvas fiskālās nostājas ietekmē nedaudz palielinājās

Piecus gadus euro zonas fiskālā nostāja[12] bija kopumā neitrāla, bet 2019. gadā tā kļuva nedaudz ekspansīva (sk. 9. att.). Nostājas stingrības mazināšana veicināja ekonomisko aktivitāti eiro zonā. Tā atspoguļoja dažās lielajās dalībvalstīs īstenotos ekspansīvos politikas pasākumus (galvenokārt tiešo nodokļu samazinājumu, kā arī valsts izdevumu kāpumu). Saskaņā ar Eurosistēmas speciālistu 2019. gada decembra makroekonomiskajām iespēju aplēsēm euro zonas valstu valdības budžeta deficīts 2019. gadā nedaudz palielinājās, sasniedzot 0.7% no IKP. Budžeta bilances samazināšanās atspoguļoja ekspansīvāku fiskālo nostāju, ko daļēji kompensēja procentu maksājumu ietaupījums, bet cikliskās pozīcijas devums kopumā saglabājās nemainīgs.

9. attēls

Valdības budžeta bilance un fiskālā nostāja

(% no IKP)

Avoti: Eurostat un ECB aprēķini.

Euro zonas kopējā valdības parāda attiecība pret IKP 2019. gadā turpināja samazināties, gada beigās sasniedzot 84.5% no IKP. Tomēr vairākās valstīs parāda attiecība pret IKP joprojām bija augsta. Kopējā parāda rādītāja samazināšanos veicināja labvēlīgas procentu likmju un izaugsmes tempa starpības un pozitīva (lai gan sarūkoša) sākotnējā budžeta bilance. Lai gan 2019. gada beigās ne pret vienu euro zonas valsti netika piemēroti Stabilitātes un izaugsmes pakta (SIP) korektīvās daļas pasākumi, Eiropas Komisija 2019. gadā novērtēja, ka astoņu euro zonas valstu, no kurām daudzās parāda rādītājs bija gandrīz 100% no IKP vai pat vairāk, 2020. budžeta projekti radīja risku neizpildīt SIP noteiktās prasības.[13]

1.3. Inflācijas spiediens saglabājās zems

Euro zonas kopējā inflācija 2019. gadā bija vidēji 1.2% (2018. gadā – 1.8%).[14] Šī inflācijas samazināšanās galvenokārt atspoguļoja divu svārstīgāku inflācijas komponentu (enerģija un pārtika) pienesumu. Viens no pamatinflācijas rādītājiem – SPCI inflācija (neietverot enerģijas un pārtikas cenas) – 2019. gadā saglabājās zems (vidēji 1%) tāpat kā 2018. un 2017. gadā, neraugoties uz kāpumu gada beigās (sk. 10. att.).

10. attēls

SPCI inflācija un komponentu devums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Zemākas enerģijas un pārtikas inflācijas ietekmē kopējā inflācija samazinājās, savukārt pamatinflācija joprojām bija neliela

Vidējo kopējo inflāciju 2019. gadā salīdzinājumā ar 2018. gadu galvenokārt noteica enerģijas cenu inflācijas norises. Vispārējās pārtikas cenu inflācijas devums kopējā SPCI inflācijā 2019. gadā samazinājās līdz 0.3 procentu punktiem (2018. gadā – 0.4 procentu punkti). Visa gada laikā vērojamās vispārējās pārtikas cenu inflācijas norises galvenokārt noteica norises svārstīgajā neapstrādātās pārtikas komponentā. Apstrādātās pārtikas cenu inflācija 2019. gadā svārstījās aptuveni 1.9% līmenī, kas bija nedaudz zemāks par 2018. gada vidējo rādītāju. Divu apstrādātās pārtikas cenu ietekmējošo faktoru – patēriņa pārtikas ražotāju cenu un pārtikas preču cenu – kāpums (ņemot vērā ES lauksaimniecības produktu ražotāju cenas) liecina, ka spēcīgas konkurences apstākļos patērētāju līmenī šī izmaksu palielināšanās netika pilnībā ietverta pārtikas cenās.

SPCI inflācijas (neietverot enerģijas un pārtikas cenas) tāpat kā citu pamatinflācijas rādītāju dinamika gandrīz visu gadu kopumā bija horizontāla, un, neraugoties uz nelielu kāpumu 2019. gada beigās, SPCI inflācija saglabājās zemāka par tās vēsturiski vidējo rādītāju. 2. ielikumā aplūkota pamatinflācijas un ekonomiskās aktivitātes sakarība, kā arī plašākas pēc pasaules finanšu krīzes vērojamās ekonomiskās norises. Gan neenerģijas rūpniecības preču, gan pakalpojumu cenu inflācijas vājā dinamika noteica mērenu SPCI inflāciju (neietverot enerģijas un pārtikas cenas). Neenerģijas rūpniecības preču cenu inflācija 2019. gadā bija vidēji 0.3% (tāda pati kā 2018. gadā un vidēji tāda pati kā kopš 2015. gada). Cenu spiediena rādītāji dažādos cenu noteikšanas ķēdes posmos liecina, ka gada gaitā nepārtikas patēriņa preču ražotāju cenu gada pārmaiņu temps kopumā saglabājās stabils, bet bija ievērojami augstāks nekā vidēji kopš 2015. gada. Tas liecina, ka daļa izmaksu kāpuma tika absorbēta mazumtirdzniecībā. Turklāt atšķirībā no 2018. gada nepārtikas patēriņa preču importa cenu vidējais gada pārmaiņu temps 2019. gadā bija pozitīvs, līdz ar citiem faktoriem atspoguļojot euro kursa sarukumu. Pakalpojumu cenu inflācija bija nedaudz svārstīga statistiskā efekta noteiktu ar ceļošanu saistīto pakalpojumu cenu norišu dēļ.[15] Vērtējot mēneša svārstības, pakalpojumu cenu inflācijas dinamika 2019. gadā bija horizontāla (vidēji 1.5% – tāpat kā 2018. gadā) un tikai nedaudz lielāka nekā vidēji kopš 2015. gada. Kopumā pakalpojumu cenu kāpums, kurā lielu daļu veido darbaspēka izmaksas, joprojām atpalika no darba samaksas pieauguma.

2. ielikums

Euro zonas Filipsa līkne un tās interpretācija par jaunākajām inflācijas norisēm

SPCI inflācija (neietverot enerģijas un pārtikas cenas) kopš 2013. gada pastāvīgi saglabājās zemāka par tās vēsturiski vidējo rādītāju. Lai gan sākotnēji to varētu skaidrot ar lielu tautsaimniecībā neizmantoto resursu apjomu un citiem inflācijas spiedienu mazinošiem faktoriem, nesen pieredzēto vājumu grūti ņemt vērā standarta Filipsa līknes ietvaros – par to liecina inflācijas norišu dalījumā redzamais neizskaidrotais komponents (sk. A att.). Tas rosinājis rūpīgi pārskatīt šo būtisko ekonomisko saikni.[16]

A attēls

Uz Filipsa līkni balstīts pamatinflācijas dalījums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos; visas vērtības norādītas kā novirze no vidējā rādītāja kopš 1999. gada)

Avots: ECB aprēķini.

Piezīmes. Stabiņi atspoguļo vidējos devumus daudzās modeļu specifikācijās (sk. ECB 2019. gada "Tautsaimniecības Biļetena" Nr. 4 rakstu Bobeica, E., Sokol, A. Drivers of underlying inflation in the euro area over time: a Phillips curve perspective ("Pamatinflācijas virzītājspēki euro zonā laika gaitā: Filipsa līknes skatpunkts")). Devumi iegūti tāpat, kā minēts Dz. L. Jelenas (J. L. Yellen) 2015. gada 24. septembra runā Inflation Dynamics and Monetary Policy, Masačūsetsas Universitātes (Amhersta) Philip Gamble Memorial Lecture.

Inflāciju noteicošie faktori Filipsa līknes ietvarā

Būtībā Filipsa līkne ietver priekšstatu, ka ekonomiskajai aktivitātei un ar to saistītajai saspringtības pakāpei preču un darba tirgos vajadzētu ietekmēt inflāciju. Liels tautsaimniecībā neizmantoto resursu apjoms pēc pasaules finanšu krīzes negatīvi ietekmēja inflāciju. Euro zona no 2011. gada līdz 2013. gadam piedzīvoja otru recesiju, un tas labi izskaidro pamatinflācijas vājumu kopš 2013. gada sākumā. Tomēr, pat ja daudzi ekonomiskās aktivitātes un tautsaimniecībā neizmantoto resursu apjoma rādītāji līdz 2018. gadam bija atgriezušies vidējā līmenī un daži rādītāji pat sāka liecināt par pārmērīgu pieprasījumu, pamatinflācija joprojām bija zemāka par tās vidējo līmeni periodā kopš 1999. gada (1.3%).

Līdztekus ekonomiskajai aktivitātei citi faktori, piemēram, inflācijas gaidas un ārējās cenas, arī ir būtiski inflācijas norišu izpratnei. Tautsaimniecības dalībnieku inflācijas gaidas var ietekmēt daudzi faktori: nesenās inflācijas norises (īpaši enerģijas cenu dinamika) gaidas parasti ietekmē īstermiņā, savukārt patiesas bažas par centrālās bankas inflācijas mērķa uzticamību un sasniedzamību var negatīvi ietekmēt ilgtermiņa gaidas, lai gan empīriski šos faktorus ir grūti nodalīt.[17] Uz tirgus instrumentiem un apsekojumiem balstīti inflācijas gaidu rādītāji laikposmā no 2014. gada līdz 2017. gadam pasliktinājās. Tas atspoguļojas šo rādītāju negatīvajā devumā pamatinflācijā tajā pašā periodā.[18] Pavisam nesen apsekojumos gūtie euro zonas ilgtermiņa inflācijas gaidu rādītāji (īpaši ECB aptaujā Survey of Professional Forecasters) liecina par šo gaidu samazināšanos. Tomēr šo neseno norišu ietekme uz inflāciju ir mazāka.

Visbeidzot, ārējo cenu rādītāji (piemēram, naftas un plašāki importa cenu indeksi) papildus tam, kas jau varētu būt ietverts tautsaimniecībā neizmantoto resursu apjoma un inflācijas gaidās, var izrādīties nozīmīgs faktors, kas izskaidro uzņēmumu pieņemtos cenu noteikšanas lēmumus un tādējādi arī inflācijas norises. Lai gan ārējās cenas (un īpaši enerģijas cenas) parasti ātri atspoguļojas kopējā inflācijā, to netiešā ietekme uz pamatinflāciju pēdējos gados bijusi ierobežota.[19] Kopumā pamatinflācijas norises līdz 2017. gadam diezgan labi skaidrojamas ar standartfaktoriem, bet neseno vājumu šajā ietvarā grūti izskaidrot.

Viens no iespējamiem skaidrojumiem varētu būt šāds: tautsaimniecībā neizmantoto resursu apjoma standartrādītāji neietver visas inflācijai nozīmīgas ekonomiskās aktivitātes norises. Šādā kontekstā M. Jarocinskis (M. Jarociński) un M. Lenca (M. Lenza) (2018)[20] iegūst tieši inflācijas prognozēšanai paredzētu tautsaimniecībā neizmantoto resursu apjoma rādītāju. Šāds rādītājs salīdzinājumā ar ražošanas apjoma starpības standartrādītāju nozīmētu daudz lielāku tautsaimniecībā neizmantoto resursu apjomu.

Kopumā Filipsa līkne joprojām ir viens no galvenajiem inflācijas norišu interpretācijas un komunikācijas elementiem, bet tā jāpapildina ar informāciju, ko sniedz citi instrumenti un pieejas, īpaši ņemot vērā nesenās pamatinflācijas norises.

Iekšzemes cenu spiediens, ko mēra ar IKP deflatora pieaugumu, 2019. gadā vidēji palielinājās, pārsniedzot 2018. gadā sasniegto līmeni un vidējo rādītāju kopš 2015. gada (sk. 11. att.). Atlīdzības vienam nodarbinātajam gada pieauguma temps 2019. gadā saglabājās stabils (vidēji 2.0%) – nedaudz zemāks par 2018. gada vidējo rādītāju, bet augstāks nekā 2015. gada vidējais rādītājs. Atlīdzības vienam nodarbinātajam kāpumu mazināja sociālā nodrošinājuma iemaksu norises,[21] savukārt darba samaksas pieaugums 2019. gadā salīdzinājumā ar 2018. gadu palielinājās atbilstoši bezdarba līmeņa tālākam sarukumam un neraugoties uz euro zonas ekonomiskās izaugsmes palēnināšanos (sk. 1.2. sadaļu). Stabilā atlīdzības vienam nodarbinātajam palielināšanās tomēr nozīmēja vienības darbaspēka izmaksu pieaugumu, jo produktivitāte 2019. gadā bija saglabājusies nemainīga. Papildus augstākām vienības darbaspēka izmaksām IKP deflatora palielināšanās atspoguļoja arī peļņas dinamikas atjaunošanos (ko nosaka pēc bruto darbības ieņēmumiem), kura 2018. gada gaitā bija būtiski pavājinājusies. Ņemot vērā, ka produktivitātes dinamika 2019. gadā bija horizontāla, peļņas atjaunošanās 2019. gadā, visticamāk, atspoguļoja tirdzniecības nosacījumu uzlabošanos un norises tautsaimniecības nozarēs, kuras mazāk ietekmēja globālā aktivitāte un tirdzniecības lejupslīde.[22] Kā piemēru var minēt būvniecības un nekustamā īpašuma sektorus, kuros arī bija vērojams liels pievienotās vērtības deflatoru pieaugums, kurš 2019. gadā būvniecībā palielinājās vidēji līdz 4.6%.

11. attēls

IKP deflatora dalījums

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos)

Avoti: Eurostat un ECB aprēķini.

Ilgāka termiņa inflācijas gaidas 2019. gada gaitā samazinājās. ECB aptaujā Survey of Professional Forecasters inflācijas gaidas pēc 5 gadiem nākotnē 2019. gada 4. ceturksnī samazinājās līdz 1.7% (2018. gada 4. ceturksnī – 1.9%). Uz tirgus instrumentiem balstītie ilgāka termiņa inflācijas gaidu rādītāji, piemēram, 5 gadu inflācijai piesaistīto mijmaiņas darījumu procentu likme, kas aprēķināta pēc 5 gadiem nākotnē, arī samazinājās. Tomēr gada beigās tie stabilizējās, lai gan joprojām zemā līmenī.

1.4. Labvēlīgi finansēšanas nosacījumi joprojām veicināja kredītu atlikuma un monetāro rādītāju pieaugumu

Euro zonas finanšu tirgu norises 2019. gadā galvenokārt noteica ekonomiskās aktivitātes pavājināšanās ietekme, pastāvot ilgstoši zemai inflācijai, ar politiskiem faktoriem saistīta nenoteiktība, kas izraisa vēlmi dažos gada periodos riskēt mazāk, un turpmāki stimulējošie monetārās politikas pasākumi. Gan naudas tirgus procentu likmes, gan ilgāka termiņa obligāciju peļņas likmes būtiski samazinājās, savukārt zemāku diskonta likmju ietekmē kapitāla vērtspapīru cenas kopumā palielinājās. Nefinanšu sabiedrību (NFS) ārējā finansējuma plūsmas 2019. gadā kopumā stabilizējās, ievērojami atpaliekot no 2017. gadā sasniegtā pēdējā augstākā līmeņa, bet banku aizdevumi un parāda vērtspapīru emisija saglabājās stabila, ko veicināja labvēlīgi finansēšanas noteikumi. Nekotēto akciju neto emisijas bija stabilas, un to noteica arvien lielāks uzņēmumu apvienošanās un pārņemšanas darījumu skaits. Pastāvīgais banku veiktās privātā sektora kreditēšanas kāpums vienlaikus ar M3 turēšanas zemajām izvēles izmaksām palīdzēja saglabāt plašās naudas rādītāju pieauguma tempu. Labvēlīgi finansēšanas noteikumi atspoguļoja ECB stimulējošas monetārās politikas nostāju un banku sistēmas spēju attiecināt stimulējošos pasākumus uz aizdevumu procentu likmēm, ar ko saskārās uzņēmumi un mājsaimniecības. Augstāks finanšu aktīvu un nekustamā īpašuma turējumu pārvērtējums veicināja mājsaimniecību aktīvu pieaugumu, kas savukārt stimulēja privātā patēriņa kāpumu.

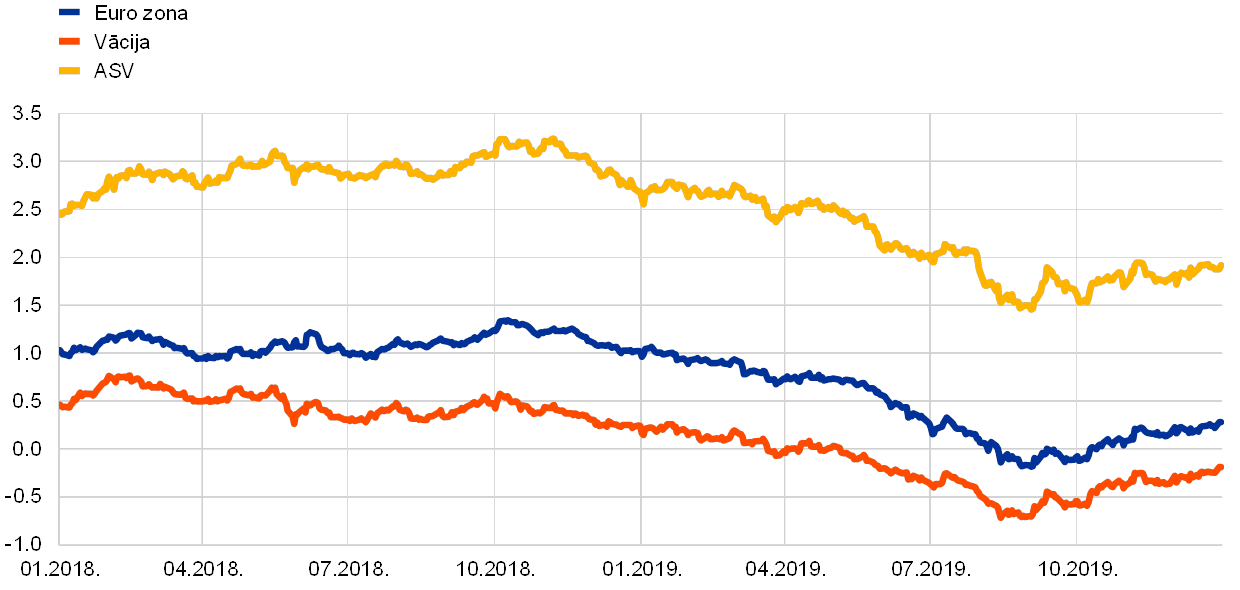

Euro zonas valdības obligāciju peļņas likmes 2019. gadā būtiski samazinājās, bet kopš septembra tās palielinās

Euro zonas valdības obligāciju peļņas likmes 2019. gadā būtiski samazinājās, ilgtermiņa peļņas likmēm vasarā sasniedzot negatīvu līmeni. Šis kritums atspoguļoja pieaugošas bažas par euro zonas ekonomiskās aktivitātes samazināšanās apmēru un ilgumu un tās ietekmi uz inflācijas norisēm. Monetārās politikas stimulēšana ASV, augstāks globālā riska noskaņojums saistībā ar spriedzi ASV un Ķīnas tirdzniecības attiecībās un breksitu, kā arī pieaugošās finanšu tirgu dalībnieku gaidas attiecībā uz turpmāku ECB stimulējošo monetārās politikas pasākumu ieviešanu arī veicināja zemāku bezriska procentu likmju noteikšanu euro zonā. Pēc ECB stimulējošo monetārās politikas pasākumu paketes izsludināšanas septembrī nedaudz pozitīvāki makroekonomisko datu publiskojumi un globālā riska noskaņojuma stabilizēšanās veicināja pakāpenisku euro zonas valdības obligāciju peļņas likmju palielināšanos. Neraugoties uz to, euro zonas valstu valdības 10 gadu obligāciju peļņas likmju vidējais ar IKP svērtais rādītājs 2019. gada 31. decembrī bija 0.28%, un salīdzinājumā ar 2019. gada 1. janvāra līmeni tas bija par 74 bāzes punktiem zemāks. Valdošās fiskālās politikas nenoteiktības apstākļos euro zonas valstu valdības 10 gadu obligāciju peļņas likmju un Vācijas 10 gadu obligāciju peļņas likmes starpība samazinājās, jo bija mazāka fiskālās politikas nenoteiktība, un šis samazinājums dažās valstīs bija ievērojams.

12. attēls

Valdības 10 gadu obligāciju peļņas likmes euro zonā, ASV un Vācijā

(gadā; %; dienas dati)

Avoti: Bloomberg, Thomson Reuters Datastream un ECB aprēķini.

Piezīmes. Euro zonas dati attiecas uz valdības 10 gadu obligāciju peļņas likmju vidējo ar IKP svērto rādītāju. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

Euro zonas kapitāla vērtspapīru cenas pieauga zemāku diskonta likmju dēļ

Euro zonas kapitāla vērtspapīru cenas 2019. gadā būtiski palielinājās. Euro zonas NFS kapitāla vērtspapīru cenu plašais indekss 2019. gada gaitā pieauga par 20.7%, savukārt euro zonas banku kapitāla vērtspapīru cenu indekss palielinājās par 9.7% (sk. 13. att.). Zemākas diskonta likmes bija galvenais kapitāla vērtspapīru cenu norišu noteicējs, savukārt peļņas gaidas joprojām bija vājas un riska prēmiju dinamika, kas galvenokārt bija saistīta ar mainīgo ASV un Ķīnas tirdzniecības nesaskaņu situāciju un breksita sarunām, kapitāla vērtspapīrus ietekmēja negatīvi.

13. attēls

Euro zonas un ASV kapitāla vērtspapīru tirgus cenu indeksi

(indekss: 2018. gada 1. janvāris = 100)

Avots: Thomson Reuters Datastream.

Piezīmes. Euro zonai norādīts EURO STOXX banku indekss un Datastream tirgus indekss attiecībā uz NFS; ASV norādīts S & P banku indekss un Datastream tirgus indekss attiecībā uz NFS. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

Banku aizdevumu NFS dinamika un parāda vērtspapīru emisija bija stabila

NFS ārējā finansējuma plūsmas 2019. gadā kopumā stabilizējās, būtiski atpaliekot no 2017. gadā sasniegtā pēdējā augstākā līmeņa (sk. 14. att.). Tomēr banku aizdevumu kāpums un parāda vērtspapīru emisija joprojām bija stabila, un to veicināja labvēlīgi finansēšanas noteikumi. Nekotēto akciju neto emisijas bija stabilas, un to noteica arvien lielāks uzņēmumu apvienošanās un pārņemšanas darījumu skaits. Turpretī citu finansējuma avotu (t.sk. uzņēmumu savstarpējo aizdevumu un tirdzniecības kredītu) izmantošana un kotēto akciju neto emisijas apjoms samazinājās, atspoguļojot augstās kapitāla vērtspapīru izmaksas salīdzinājumā ar citiem finansējuma avotiem. Bankas aizdevumu procentu likmes turpināja samazināties (kopumā atbilstoši naudas tirgus procentu likmju dinamikai), 2019. gada gaitā sasniedzot jaunu vēsturiski zemāko līmeni.

ECB veiktie turpmākie stimulējošie monetārās politikas pasākumi 2019. gadā atspoguļojās finansēšanas nosacījumos, kuri kļuva labvēlīgāki. Tas daļēji skaidrojams ar to, ka daži 2019. gadā ieviestie pasākumi (piemēram, trešais ilgāka termiņa refinansēšanas mērķoperāciju kopums (ITRMO III) un divu līmeņu rezervju atlīdzības sistēma) bija vērsti uz banku spēju nodrošināt starpniecības pakalpojumus (sk. 2.1. sadaļu). Vienlaikus banku sistēma panāca ievērojamu bilanču korekciju progresu, palielinot kapitāla pozīcijas un uzlabojot aktīvu kvalitāti.

14. attēls

Euro zonas nefinanšu sabiedrību ārējā finansējuma neto plūsmas

(gada plūsmas; mljrd. euro)

Avoti: Eurostat un ECB.Piezīmes. "Pārējie aizdevumi" ietver ne-MFI (citu finanšu iestāžu, apdrošināšanas sabiedrību un pensiju fondu) izsniegtos aizdevumus un pārējo pasaules valstu izsniegtos aizdevumus. MFI (monetāro finanšu iestāžu) un ne-MFI izsniegtie aizdevumi koriģēti atbilstoši aizdevumu pārdošanas un vērtspapīrošanas darījumiem. "Citi" attiecas uz kopsummas un attēlā iekļauto instrumentu starpību. Šeit ietverti uzņēmumu savstarpējie aizdevumi un tirdzniecības kredīti. Jaunākie dati atbilst stāvoklim 2019. gada 3. ceturksnī.

Mājsaimniecību aktīvu pieaugumu veicināja augstāks reālo un finanšu aktīvu novērtējums

Mājsaimniecību neto aktīvi pirmajos trijos 2019. gada ceturkšņos palielinājās, tādējādi stimulējot privāto patēriņu. Neraugoties uz mērenākām mājokļu tirgus norisēm, neto aktīvu kāpumu labvēlīgi ietekmēja turpmāks mājokļu cenu pieaugums, kas noteica būtiskus pārvērtēšanas guvumus saistībā ar mājsaimniecību nekustamā īpašuma turējumiem. Turklāt mājsaimniecības reģistrēja arī ievērojamus finanšu aktīvu turējumu pārvērtēšanas guvumus. Mājokļu cenu pieaugums un labvēlīgi finansēšanas nosacījumi veicināja arī nepārtrauktu pakāpenisku mājsaimniecībām mājokļa iegādei izsniegto banku aizdevumu atlikuma gada kāpuma tempa augšupejas tendenci. Mājsaimniecību bruto parāds (ko mēra procentos no mājsaimniecību kopējiem nominālajiem rīcībā esošajiem ienākumiem) joprojām būtiski pārsniedza vidējo periodā pirms krīzes vēroto līmeni.

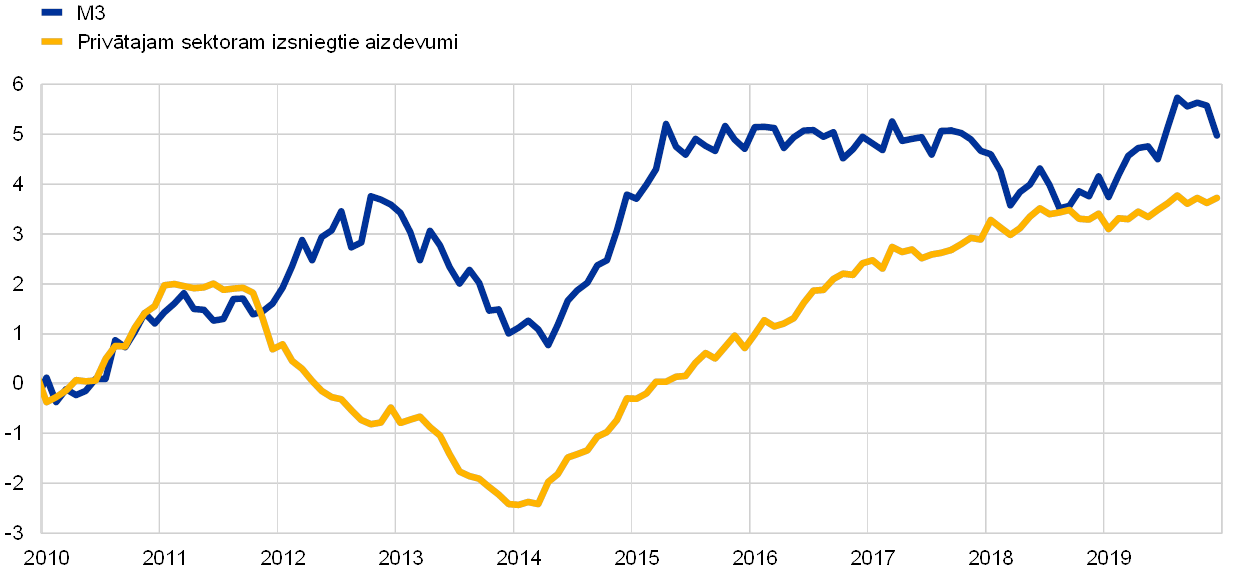

M3 un kredītu atlikuma pieaugums 2019. gadā atjaunojās

Kopumā privātajam sektoram izsniegto banku aizdevumu atlikums bija stabils, tā gada pieauguma temps (koriģēts atbilstoši aizdevumu pārdošanas, vērtspapīrošanas darījumu un naudas līdzekļu apvienošanas virtuālā grupas kontā ietekmei) 2019. gada decembrī palielinājās līdz 3.7% (2018. gada decembrī – 3.4%). Kredītu atlikuma pieaugums joprojām bija plašās naudas pieauguma virzītājfaktors (sk. stabiņu zilās daļas 16. att.). Vienlaikus ārējās monetārās ieplūdes deva aizvien lielāku ieguldījumu M3 dinamikā (sk. stabiņu dzeltenās daļas 16. att.). Tādējādi M3 gada pieauguma temps atjaunojās 2019. gadā (sk. 15. att.). Lai gan neto aktīvu iegāžu aktīvu iegādes programmas ietvaros pārtraukšana 2018. gada beigās samazināja M3 pieaugumu (sk. stabiņu sarkanās daļas 16. att.), to atsākšanai 2019. gada novembrī bija tikai ierobežota ietekme uz plašās naudas kāpuma tempu 2019. gadā.

15. attēls

M3 un aizdevumi privātajam sektoram

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %)

Avots: ECB.

Piezīmes. Aizdevumu atlikumi koriģēti atbilstoši aizdevumu pārdošanas, vērtspapīrošanas darījumu un naudas līdzekļu apvienošanas virtuālā grupas kontā ietekmei. Jaunākie dati atbilst stāvoklim 2019. gada decembrī.

16. attēls

M3 un tajā neietilpstošie bilances posteņi

(pārmaiņas salīdzinājumā ar iepriekšējā gada atbilstošo periodu; %; devums; procentu punktos; sezonāli un ar kalendāro ietekmi izlīdzināti dati)

Avots: ECB.

Piezīmes. Privātajam sektoram izsniegto kredītu atlikums ietver privātajam sektoram MFI izsniegto aizdevumu atlikumu un euro zonas ne-MFI privātā sektora emitēto vērtspapīru MFI turējumus. Kā tāda tā ietver arī Eurosistēmas "Uzņēmumu sektora aktīvu iegādes programmas" ietvaros veiktās ne-MFI parāda vērtspapīru iegādes. Jaunākie dati atbilst stāvoklim 2019. gada decembrī.

Lielākā daļa M3 pieauguma atspoguļoja lielākus noguldījumu uz nakti turējumus

No instrumentu viedokļa noguldījumi uz nakti joprojām bija galvenais M3 pieauguma virzītājfaktors, ņemot vērā likvīdo noguldījumu turēšanas zemās izvēles izmaksas ļoti zemu procentu likmju un lēzenas ienesīguma līknes apstākļos. Noguldījumu uz nakti palielināšanās atspoguļoja gan mājsaimniecību, gan NFS turējumā esošo noguldījumu uz nakti spēcīgo kāpumu. Tādējādi šaurās naudas rādītājs M1, kurš ietver apgrozībā esošo skaidro naudu un noguldījumus uz nakti, turpināja palielināties stabilā tempā.

2. Monetārā politika – apņēmība atbilstoši rīkoties

Apstākļos, kad euro zonas tautsaimniecības izaugsme vājinās, lejupvērstie riski pastiprinājušies un inflācijas perspektīva joprojām ir zemāka par ECB Padomes noteikto vidēja termiņa inflācijas mērķrādītāju, Padome 2019. gadā trijās secīgās reizēs ieviesa papildu monetārās stimulēšanas pasākumus. Šīs secīgās intervences uzsvēra Padomes apņēmību atbilstoši rīkoties, lai veicinātu to, ka inflācija atkal noturīgi tuvojas Padomes vidēja termiņa mērķim. Ņemot vērā laiku, kas nepieciešams, lai visu pasākumu ietekme uz euro zonas tautsaimniecību varētu īstenoties pilnībā, Padome turpināja cieši vērot inflācijas norises un ieviešanā esošo monetārās politikas pasākumu ietekmi, saglabājot gatavību pēc nepieciešamības koriģēt visus tās rīcībā esošos instrumentus, lai atbilstoši Padomes apņēmībai ievērot simetriskuma principu nodrošinātu noturīgu inflācijas virzību uz tās mērķi. 2019. gada beigās ar monetāro politiku saistīto aktīvu atlikums veidoja 70% no Eurosistēmas bilances kopējiem aktīviem. Bilance 2019. gadā stabilizējās 4.7 trilj. euro apjomā – tuvu iepriekšējā gada beigās sasniegtajam līmenim. Ar bilances lielo apjomu saistītos riskus turpināja mazināt ECB risku pārvaldības regulējums.

2.1. Pirmā monetārās politikas pasākumu kārta, lai saglabātu bagātīgu monetārās politikas stimulu apjomu apstākļos, kad pieaug ārējie palēninošie faktori

Pēc 2018. gada beigās notikušās tautsaimniecības perspektīvas pasliktināšanās 2019. gada sākumā saņemtā informācija joprojām liecināja, ka rezultāti ir vājāki, nekā gaidīts. To noteica mazāks ārējais pieprasījums un daži konkrētām valstīm un nozarēm raksturīgi faktori, liecinot par mazāk dinamisku tuvākā termiņa izaugsmes tempu salīdzinājumā ar iepriekš prognozēto. Vienlaikus valdīja būtiska nenoteiktība attiecībā uz to, vai euro zonas izaugsmi palēninošie faktori būs īslaicīgi vai ilgstošāki, un tādējādi arī par to, kādā mērā lēnāks pieaugums īstermiņā ietekmēs vidēja termiņa izaugsmes perspektīvu. Šādos apstākļos Padome secināja, ka ar ģeopolitiskiem faktoriem saistītās nenoteiktības un protekcionisma draudu, jauno tirgus ekonomikas valstu ievainojamības un finanšu tirgu svārstīguma ietekmē euro zonas izaugsmes perspektīvas riski kļuvuši lejupvērsti. Padome uzsvēra nepieciešamību monetārajā politikā turpināt saglabāt pacietību, piesardzību un konsekvenci. Lai gan atbalstoši finansēšanas nosacījumi, labvēlīga darba tirgus dinamika un augošs darba samaksas kāpums turpinātu veicināt euro zonas tautsaimniecības izaugsmi un pakāpeniski augošu inflācijas spiedienu, Padome atkārtoti uzsvēra būtisku monetārās politikas stimulu nepieciešamību, lai vidējā termiņā panāktu turpmāku noturīgu inflācijas virzību uz līmeni, kas zemāks par 2%, bet tuvu tam.

Gausāks tautsaimniecības attīstības temps palēnināja inflācijas tempa tuvināšanos vidēja termiņa mērķim, liekot ieviest pirmo politikas pasākumu kopumu

Pavasarī saņemtie tautsaimniecības dati joprojām bija vāji, liecinot par būtiski mērenāku ekonomiskās izaugsmes tempu, kas varētu turpināties 2019. gadā. Konkrētāk, bija būtiski sarukusi apstrādes rūpniecības aktivitāte, un to galvenokārt noteica ārējo faktoru palēninošā ietekme, saglabājoties vājai pasaules tautsaimniecības izaugsmes un tirdzniecības dinamikai. Gausāks ekonomiskās izaugsmes temps palēnināja inflācijas tuvināšanos Padomes vidēja termiņa mērķim.

Tāpēc, reaģējot uz izaugsmes un inflācijas perspektīvas būtisko pasliktināšanos, Padome marta sanāksmē pieņēma lēmumu par politikas pasākumu kopumu papildu monetāro stimulu nodrošināšanai. Tie veicinātu turpmāku iekšzemes cenu spiediena pastiprināšanos un kopējās inflācijas dinamiku vidējā termiņā un stiprinātu euro zonas tautsaimniecības noturību globālās nenoteiktības apstākļos. Konkrētāk, Padome pieņēma lēmumu par šādiem pasākumiem. Pirmkārt, tā nolēma pagarināt perspektīvas norādē attiecībā uz monetārās politikas procentu likmēm minēto kalendārā termiņa daļu. Proti, Padome paredzēja, ka galvenās ECB procentu likmes saglabāsies pašreizējā līmenī vismaz līdz 2019. gada beigām un jebkurā gadījumā tik ilgi, cik tas būs nepieciešams, lai nodrošinātu turpmāku noturīgu inflācijas tuvināšanos līmenim, kas atbilst vidēja termiņa mērķim. Otrkārt, Padome vēlreiz apliecināja apņemšanos turpināt pilnībā atkārtoti ieguldīt aktīvu iegādes programmas (AIP) ietvaros iegādāto un dzēšanas termiņu sasniegušo vērtspapīru pamatsummas ilgāku laiku pēc tam, kad tā būs sākusi paaugstināt galvenās ECB procentu likmes, un jebkurā gadījumā tik ilgi, cik tas būs nepieciešams, lai uzturētu labvēlīgus likviditātes apstākļus un būtisku stimulējošās monetārās politikas pasākumu apjomu. Ņemot vērā saikni starp perspektīvas norādi attiecībā uz monetārās politikas procentu likmēm un atkārtoto ieguldīšanu, paredzamais atkārtotās ieguldīšanas veikšanas termiņš tika automātiski pagarināts, pastiprinot norādes par politikas procentu likmēm un vienlaikus uzsverot Padomes apņēmību atbilstoši rīkoties. Treškārt, papildus pārmaiņām, kas skāra norādi par monetārās politikas procentu likmēm, tika izziņotas jaunas ilgāka termiņa refinansēšanas mērķoperācijas (ITRMO III). Šīs operācijas bija paredzēts sākt 2019. gada septembrī un beigt 2021. gada martā, un katras operācijas termiņš būtu 2 gadi. Jaunā ITRMO kopuma mērķis bija saglabāt labvēlīgus banku finansēšanas apstākļus, lai nodrošinātu banku kredītu plūsmas ar klientiem izdevīgiem noteikumiem. Savukārt veselīga kredītu plūsma uz privāto sektoru veicināja mājsaimniecību un uzņēmumu patēriņu un ieguldījumu plānus, palīdzot tautsaimniecībai augt un inflācijai virzīties uz Padomes vidēja termiņa mērķi. Ceturtkārt, Padome nolēma turpināt veikt Eurosistēmas aizdevumu operācijas, izmantojot fiksētas procentu likmes izsoles procedūru ar pilna apjoma piešķīrumu, tik ilgi, cik būs nepieciešams, un vismaz līdz tā rezervju prasību izpildes perioda beigām, kurš sāksies 2021. gada martā.

Pēc jaunā ITRMO kopuma izziņošanas savā nākamajā monetārās politikas jautājumiem veltītajā sanāksmē Padome paziņoja, ka precīzie ITRMO III kopuma nosacījumi tiks paziņoti vienā no nākamajām sanāksmēm. Konkrētāk, jauno ITRMO III operāciju cenas tiks noteiktas, ņemot vērā rūpīgu novērtējumu attiecībā uz monetārās politikas transmisijas kanālu caur bankām, kā arī turpmākās tautsaimniecības perspektīvas norises. Turklāt, tā kā negatīvo procentu likmju vide dominēs ilgāk, nekā iepriekš gaidīts, Padome atzīmēja, ka, veicot regulāro novērtējumu, apsvērs, vai nolūkā saglabāt negatīvo procentu likmju labvēlīgo ietekmi uz tautsaimniecību būs nepieciešams mazināt iespējamo blakusietekmi uz banku veiktajiem starpniecības pakalpojumiem, ja tāda būtu.

Papildu stimulējošo monetārās politikas pasākumu otrā kārta un pārliecības par inflācijas perspektīvu mazināšanās

Sasniedzot gada vidu, saņemtā informācija liecināja, ka euro zonas perspektīvu joprojām vājina globālie palēninošie faktori

Sasniedzot gada vidu, saņemtā informācija liecināja, ka euro zonas perspektīvu joprojām pasliktina globālie palēninošie faktori, kas īpaši saistīti ar joprojām vājo pasaules tirdzniecības izaugsmi un ilgstošu nenoteiktību ārējā vidē. Šie faktori īpaši apgrūtina euro zonas apstrādes rūpniecības attīstību. Turklāt vēl vairāk samazinājās SPCI inflācija (galvenokārt īslaicīgu faktoru dēļ), un pamatinflācijas rādītāju dinamika joprojām bija horizontāla.

Ņemot vērā ieilgušo nenoteiktību un tās ietekmi uz inflācijas perspektīvu, Padome atzina nepieciešamību koriģēt monetārās politikas nostāju otro reizi 2019. gada laikā un nodrošināt papildu monetāros stimulus, lai inflācija turpinātu noturīgi virzīties uz Padomes vidēja termiņa mērķi. Tāpēc jūnija sanāksmē Padome nolēma pastiprināt perspektīvas norādi attiecībā uz monetārās politikas procentu likmēm, vēl vairāk pagarinot perspektīvas norādē minēto kalendārā termiņa elementu. Konkrētāk, Padome noteica, ka paredz galveno ECB procentu likmju saglabāšanos pašreizējā līmenī vismaz līdz 2020. gada 1. pusgada beigām un jebkurā gadījumā tik ilgi, cik tas būs nepieciešams, lai nodrošinātu turpmāku noturīgu inflācijas tuvināšanos līmenim, kas atbilst vidēja termiņa mērķim. Turklāt Padome vēlreiz atkārtoja tās perspektīvas norādi attiecībā uz atkārtoto ieguldīšanu. Visbeidzot, Padome pieņēma arī lēmumu attiecībā uz ITRMO III kopuma cenu noteikšanu. Tika paredzēts, ka procentu likme katrā operācijā būs par 10 bāzes punktiem augstāka nekā Eurosistēmas galveno refinansēšanas operāciju vidējā procentu likme. Bankām, kuru atbilstošais neto aizdevumu atlikums pārsniedz etalonvērtību, ITRMO III piemērotā procentu likme būs zemāka, minimālajai procentu likmei sasniedzot noguldījumu iespējas vidējo procentu likmi plus 10 bāzes punktu. Tika atzīmēts, ka, nosakot cenu šādā veidā, tiek panākts saprātīgs līdzsvars starp veselīgas banku kreditēšanas dinamikas svarīguma atzīšanu, no vienas puses, un stimulējošas nostājas saglabāšanas nozīmīgumu, no otras puses.

Vasarā pasaules tautsaimniecības izaugsmes dinamikas palēnināšanās un vāja starptautiskā tirdzniecība turpināja negatīvi ietekmēt euro zonas perspektīvu. Turklāt ieilgusī nenoteiktība joprojām pasliktināja uzņēmēju noskaņojumu, īpaši apstrādes rūpniecībā. Savukārt cenu pārmaiņas vēl arvien bija ierobežotas, bet pamatinflācijas rādītāju dinamika joprojām bija horizontāla. Uz tirgus instrumentiem balstītie ilgāka termiņa inflācijas gaidu rādītāji stagnēja pēc jūnija sanāksmes sasniegtajā vēsturiski zemākajā līmenī, un apsekojumi liecināja par ilgāka termiņa gaidu būtisku kritumu.

Padome secināja, ka gan faktiskais, gan prognozētais inflācijas līmenis ilgstoši bijis zemāks par tās noteiktajam mērķim atbilstošu līmeni

Šādos apstākļos Padome jūlija sanāksmē secināja, ka inflācijas līmenis (gan faktiskais, gan prognozētais) ilgstoši bijis zemāks par tās noteiktajam mērķim atbilstošu līmeni. Turklāt Padome uzskatīja, ka vidēja termiņa inflācijas mērķa simetrijas princips ir svarīgs elements, lai veicinātu inflācijas noturīgu tuvināšanos tās noteiktajam mērķim. Tāpēc Padomei bija svarīgi parādīt savu apņēmību un spēju rīkoties un būt gatavai vēl vairāk mazināt politikas nostājas stingrību, pēc nepieciešamības pielāgojot visus tās instrumentus, lai sasniegtu inflācijas mērķi. Vienlaikus Padome noteica, ka, ja vidēja termiņa inflācijas perspektīva joprojām būs zemāka par noteikto mērķi, tā apņemas rīkoties, ievērojot savu apņēmību nodrošināt simetrisku piesaisti inflācijas mērķim. Šajā sakarā Padome nolēma atkal ieviest turpmākas stimulēšanas pieļāvumu savā perspektīvas norādē par monetārās politikas procentu likmēm, nosakot, ka tā paredz saglabāt galvenās ECB procentu likmes pašreizējā vai zemākā līmenī. Turklāt tā uzdeva attiecīgajām Eurosistēmas komitejām izpētīt dažādas iespējas (t.sk. veidus, kā pastiprināt perspektīvas norādi par procentu likmēm), negatīvo ietekmi mazinošus pasākumus (piemēram, vairāku līmeņu rezervju atlīdzības sistēmas izveidi) un potenciālo jauno neto aktīvu iegāžu apjoma un sastāva iespējas. Šie paziņojumi sagatavoja ceļu visaptverošas politikas pasākumu paketes potenciālai ieviešanai Padomes nākamās monetārās politikas jautājumiem veltītas sanāksmes laikā, ja inflācijas perspektīva neuzlabotos atbilstoši noteiktajam mērķim.

Trešā monetārās politikas stimulu kārta ar visaptverošu pasākumu paketi, reaģējot uz ilgstoši zemu inflāciju

ECB speciālistu 2019. gada septembra makroekonomiskās iespēju aplēses parādīja, ka inflācijas perspektīva vēl vairāk pazeminājusies. Kopumā Padome saskārās ar ilgstošu euro zonas tautsaimniecības izaugsmes palēnināšanos, noturīgiem lejupvērstiem riskiem un inflācijas perspektīvu, kas joprojām bija zemāka par tās noteikto vidēja termiņa mērķi. Konkrētāk, vairākkārtēja inflācijas perspektīvas pārskatīšana, to būtiski samazinot, noteica 2021. gada inflācijas prognozes samazināšanu no 1.8% 2018. gada decembra iespēju aplēsēs uz 1.5% 2019. gada septembra iespēju aplēsēs. Turpmāka inflācijas perspektīvas samazināšana, lai gan iespēju aplēsēs iestrādātie finanšu nosacījumi jau tāpat atspoguļoja būtiskas gaidas attiecībā uz papildu monetārās politikas stimuliem, nozīmēja to, ka tiek prognozēta vēl lielāka inflācijas novirze no līmeņa, kādu Padome uzskata par atbilstošu tās noteiktajam inflācijas mērķim. Pamatinflācijas rādītāji saglabājās ierobežoti, un arī inflācijas gaidu rādītāji joprojām bija zemi. Šādos apstākļos Padome vienojās, ka nepieciešams vēl trešo reizi mazināt monetārās politikas nostājas stingrību, lai veicinātu inflācijas atgriešanos pie noturīgas virzības uz Padomes noteikto inflācijas mērķi. Tāpēc Padome septembrī pieņēma šādus lēmumus.

Tika nolemts, ka nepieciešami visaptveroši politikas pasākumi, lai veicinātu inflācijas atgriešanos pie noturīgas virzības uz Padomes vidēja termiņa mērķi

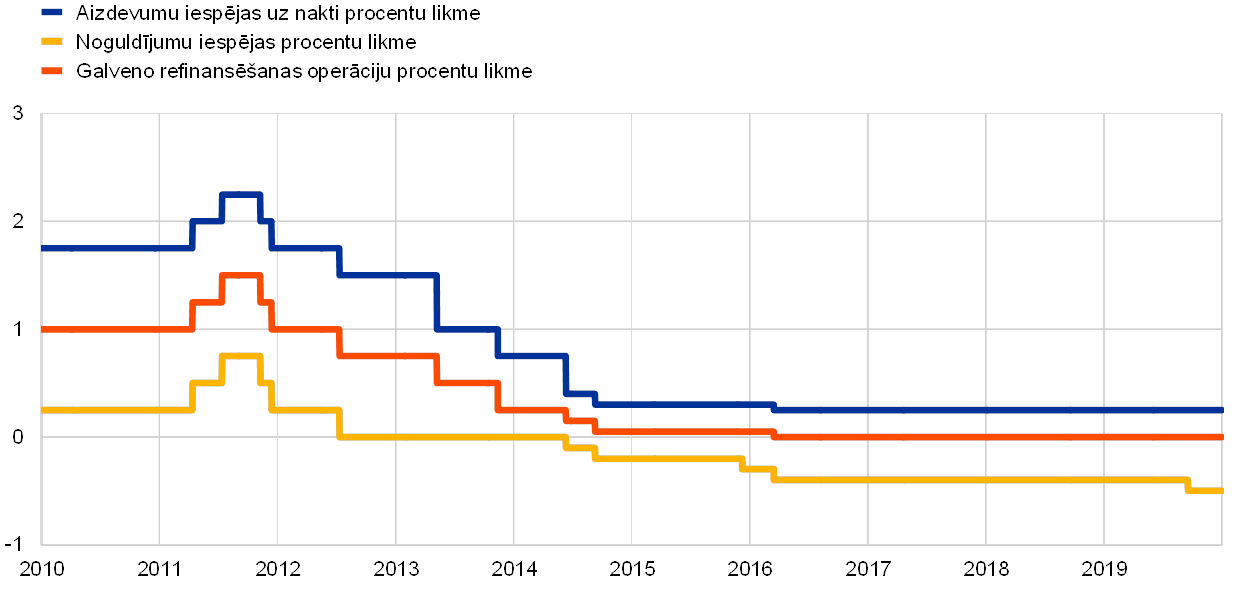

Pirmkārt, tika nolemts par 10 bāzes punktiem samazināt noguldījumu iespējas procentu likmi (līdz –0.50%; sk. 17. att.). Vienlaikus ar noguldījumu iespējas procentu likmes samazināšanu tika pārformulēta arī Padomes perspektīvas norāde attiecībā uz procentu likmju paredzamo virzību. Padome tagad paredzēja, ka galvenās ECB procentu likmes saglabāsies pašreizējā vai zemākā līmenī līdz brīdim, kad būs redzams, ka iespēju aplēšu periodā inflācijas perspektīva stabili virzās uz līmeni, kas ir pietiekami tuvu, bet zem 2%, un ka šī virzība konsekventi atspoguļojas pamatinflācijas dinamikā.

17. attēls

Galvenās ECB procentu likmes

(gadā; %)

Avots: ECB.

Piezīme. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

Otrkārt, Padome nolēma atsākt neto aktīvu iegādes ar mēneša apjomu 20 mljrd. euro AIP ietvaros, sākot ar 1. novembri (sk. 18. att.), paredzot, ka neto iegādes tiks pārtrauktas īsi pirms tam, kad Padome sāks paaugstināt galvenās ECB procentu likmes. Padome atkal uzsvēra, ka arī turpmāk pilnībā atkārtoti ieguldīs AIP ietvaros iegādāto un dzēšanas termiņu sasniegušo vērtspapīru pamatsummas ilgāku laiku pēc tam, kad tā būs sākusi paaugstināt galvenās ECB procentu likmes, un jebkurā gadījumā tik ilgi, cik tas būs nepieciešams, lai uzturētu labvēlīgus likviditātes apstākļus un būtisku stimulējošās monetārās politikas pasākumu apjomu.

18. attēls

AIP ietvaros 2019. gadā veikto neto aktīvu iegāžu un dzēšanas mēneša apjoms

(mljrd. euro)

Avots: ECB.

Piezīmes. Iegāžu mēneša neto apjoms uzskaites vērtībā un dzēšanas mēneša apjoms. Atkārtotās ieguldīšanas posmā Eurosistēma ievēro tirgus neitralitātes principu, nodrošinot raitu un elastīgu posma īstenošanu. Lai to panāktu, dzēsto pamatsummu atkārtotā ieguldīšana tiek veikta visu gadu, lai nodrošinātu regulāru un sabalansētu klātbūtni tirgū. Turklāt papildu neto aktīvu iegādes iespējams sadalīt arī pa blakus mēnešiem, lai reaģētu uz paredzamu zemāku tirgus aktivitāti konkrētos mēnešos (piemēram, decembrī). Tādējādi mēneša neto iegādes nav pilnībā vienādas ar neto aktīvu iegāžu mēneša mērķapjomu. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

Treškārt, tika nolemts mainīt ITRMO III raksturlielumus, nosakot pievilcīgākas procentu likmes dalībniecēm bankām (bankas, kuru aizdevumi pārsniedz noteikto minimālo aizdevumu etalonvērtību, tagad var aizņemties ar procentu likmi, kas var būt tikpat zema kā operācijas darbības laikā dominējošā noguldījumu iespējas vidējā procentu likme) un ilgāku termiņu (3 gadi; iepriekš – 2 gadi). Izdevīgāku ITRMO nosacījumu mērķis bija saglabāt labvēlīgus banku veiktās kreditēšanas nosacījumus, nodrošināt raitu monetārās politikas transmisiju un vēl vairāk stiprināt stimulējošo monetārās politikas nostāju.

Visbeidzot, lai saglabātu monetārās politikas transmisiju ar banku starpniecību, tika ieviesta divu līmeņu rezervju atlīdzības sistēma, saskaņā ar kuru daļai banku naudas virsrezervju netiek piemērota negatīvā noguldījumu iespējas procentu likme.

Visi Padomes septembra monetārās politikas sanāksmē pieņemtās pasākumu paketes elementi bija iecerēti kā savstarpēji papildinoši, nodrošinot monetāros stimulus un veicinot inflācijas virzību uz Padomes noteikto mērķi. Noguldījumu iespējas procentu likmes samazināšana un no apstākļiem atkarīgās perspektīvas norādes pastiprināšana palīdzēja piesaistīt īstermiņa un vidēja termiņa procentu likmes, kas svarīgas, nosakot uzņēmumiem izsniegto aizdevumu cenu euro zonā. Neto aktīvu iegāžu atsākšana un paredzamās atkārtotās ieguldīšanas perioda noteikšana piesaistīja vidēja termiņa un ilgāka termiņa procentu likmes, kas svarīgas, nosakot mājsaimniecībām izsniegto hipotēku aizdevumu cenas. ITRMO III raksturlielumi tika mainīti, lai saglabātu labvēlīgus banku veiktās kreditēšanas nosacījumus, nodrošinātu raitu monetārās politikas transmisiju un mudinātu bankas nepārtraukt klientu kreditēšanu. Visbeidzot, divu līmeņu rezervju atlīdzības sistēma tika ieviesta, lai samazinātu negatīvo procentu likmju noteiktās banku tiešās izmaksas, tādējādi veicinot monetārās politikas transmisiju ar banku starpniecību. Rezultātā labvēlīgāki tirgus finansējuma nosacījumi atspoguļojās uzņēmumiem un mājsaimniecībām piemērotajos kredītu nosacījumos.

Inflācijas dinamikas monitorēšana, ņemot vērā piesardzīgu izaugsmes perspektīvas stabilizēšanos, bet saglabājot gatavību rīkoties

Pēc trīskārtējas turpmāku stimulējošo monetārās politikas pasākumu ieviešanas 2019. gada gaitā pamatinflācijas rādītāju kāpums gada beigās pamatā joprojām bija ierobežots un euro zonas izaugsmes dinamika vēl arvien bija vāja, lai gan parādījās dažas pirmās pazīmes, kas liecināja par izaugsmes palēninājuma stabilizēšanos un nelielu pamatinflācijas kāpumu atbilstoši iepriekšējām iespēju aplēsēm. Ņemot vērā šīs norises un to, ka visu pasākumu pilnā ietekme būs jūtama tikai pēc laika, Padome decembra sanāksmē paziņoja, ka tā cieši monitorē inflācijas dinamiku un septembrī pieņemto monetārās politikas pasākumu īstenošanas ietekmi uz tautsaimniecību. Padome uzsvēra, ka jebkurā gadījumā tā joprojām ir gatava pēc vajadzības koriģēt visus tās instrumentus, lai atbilstoši apņēmībai ievērot simetriskuma principu nodrošinātu noturīgu inflācijas virzību uz tās mērķi.

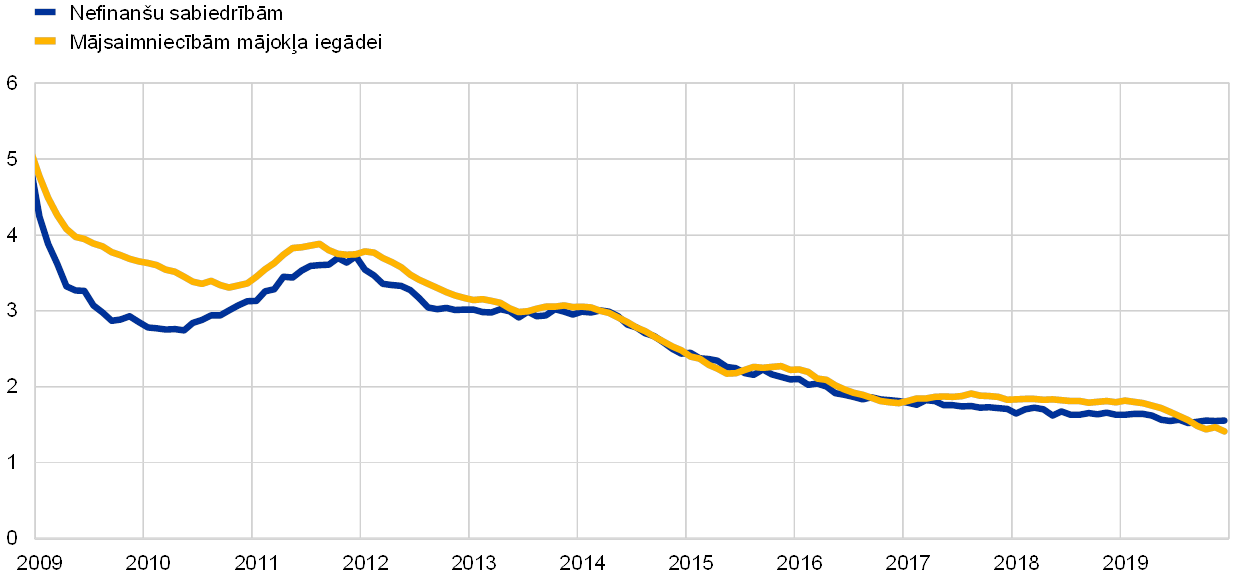

Ņemot vērā ilgstošo nenoteiktību un lejupvērstos riskus, 2019. gada gaitā tika īstenoti būtiski papildu stimulējošie monetārās politikas pasākumi. Visi pasākumu elementi turpināja saskaņoti darboties un veicināja turpmāku banku finansēšanas izmaksu sarukumu (sk. 19. att.). Banku ļoti labvēlīgo finansēšanas nosacījumu ietekme izpaudās visā tautsaimniecībā, uzņēmumu un mājsaimniecību aizņemšanās nosacījumiem sasniedzot vēsturiski zemāko vai tam tuvu līmeni (sk. 20. att.). Visi 2019. gadā pieņemtie lēmumi papildināja bagātīgos kopš 2014. gada īstenotos stimulējošās monetārās politikas pasākumus un turpināja veicināt euro zonas tautsaimniecības snieguma uzlabošanos.

19. attēls

Kopējās banku parāda finansējuma izmaksas

(noguldījumu un uz nenodrošinātiem tirgus instrumentiem balstīta parāda finansējuma kopējās izmaksas; gadā; %)

Avoti: ECB, Markit iBoxx un ECB aprēķini.

Piezīmes. Noguldījumu kopējās izmaksas aprēķina kā jauno darījumu procentu likmju noguldījumiem uz nakti, noguldījumiem ar noteiktu termiņu un noguldījumiem ar brīdinājuma termiņu par izņemšanu, kas svērti ar to attiecīgo atlikumu, vidējo rādītāju. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

20. attēls

Nefinanšu sabiedrībām un mājsaimniecībām banku izsniegto aizdevumu kopējās procentu likmes

(gadā; %)

Avots: ECB.

Piezīmes. Banku izsniegto aizdevumu kopējo procentu likmi aprēķina, agregējot īstermiņa un ilgtermiņa procentu likmes, izmantojot jauno darījumu apjoma 24 mēnešu slīdošo vidējo rādītāju. Jaunākie dati atbilst stāvoklim 2019. gada 31. decembrī.

2.2. Eurosistēmas bilances dinamika, atsākot neto aktīvu iegādes

Eurosistēmas bilances apjoms 2019. gadā nemainījās

Kopš globālās finanšu krīzes sākuma 2007. un 2008. gadā Eurosistēma veikusi dažādus standarta un nestandarta monetārās politikas pasākumus, kam laika gaitā bijusi tieša ietekme uz Eurosistēmas bilances apjomu un sastāvu. Nestandarta pasākumi ietvēra refinansēšanas operācijas, lai darījuma partneriem nodrošinātu finansējumu ar sākotnējo termiņu līdz 4 gadiem, kā arī privātā un valsts sektora uzņēmumu emitētu aktīvu iegādes (AIP ietvaros). 2018. gada decembrī Eurosistēma beidza veikt neto aktīvu iegādes AIP ietvaros, un 2019. gadā tā pilnībā atkārtoti ieguldīja dzēšanas termiņu sasniegušo vērtspapīru pamatsummas maksājumus. Ar 2019. gada 1. novembri Eurosistēma atsāka veikt neto aktīvu iegādes ar vidējo mēneša apjomu 20 mljrd. euro. 2019. gada beigās Eurosistēmas bilances apjoms bija 4.7 trilj. euro – tāds pats kā 2018. gada beigās.

2019. gada beigās ar monetāro politiku saistīto aktīvu kopsumma bija 3.3 trilj. euro, veidojot 70% no Eurosistēmas bilances kopējiem aktīviem (2018. gada beigās – 72%). Šie ar monetāro politiku saistītie aktīvi ietver aizdevumus euro zonas kredītiestādēm, kuri veidoja 13% no kopējiem aktīviem (2018. gada beigās – 16%), un monetārās politikas mērķiem iegādātos aktīvus, kuri veidoja aptuveni 56% no kopējiem aktīviem (tikpat cik 2018. gada beigās; sk. 21. att.). Pārējos finanšu aktīvus bilancē galvenokārt veidoja ārvalstu valūta un zelts Eurosistēmas turējumā un ar monetāro politiku nesaistīti euro denominētie portfeļi.

Pasīvu pusē darījuma partneru rezervju turējumu un noguldījumu iespējas izmantošanas kopapjoms kopumā nemainījās un bija 2 trilj. euro, 2019. gada beigās veidojot 39% no pasīviem (tikpat cik 2018. gada beigās). Pēc divu līmeņu rezervju atlīdzības sistēmas izziņošanas (spēkā ar 2019. gada 30. oktobri) darījuma partneru skaidrās naudas turējumi Eurosistēmā būtiskā apjomā tika pārskaitīti uz rezervju turējumiem, samazinot noguldījumu iespējas izmantošanas apjomu. 2019. gada beigās šis apjoms veidoja 15% no darījuma partneru naudas turējumu kopapjoma Eurosistēmā (2018. gada beigās – 34%). Apgrozībā esošo banknošu apjoms pieauga atbilstoši vēsturiskajai kāpuma tendencei un 2019. gada beigās veidoja 28% no pasīviem (2018. gada beigās – 26%). Pārējās saistības, t.sk. kapitāls un pārvērtēšanas konti, veidoja 34% (tikpat cik 2018. gada beigās; sk. 21. att.).

21. attēls

Eurosistēmas konsolidētās bilances dinamika

(mljrd. euro)

Avots: ECB.

Piezīmes. Pozitīvie skaitļi attiecas uz aktīviem un negatīvie skaitļi – uz pasīviem. Likviditātes pārpalikuma līnija norādīta pozitīvās vērtībās, lai gan to veido šādu pasīvu posteņu summa: pieprasījuma noguldījumu kontu atlikumi, kas pārsniedz rezervju prasības, un noguldījumu iespējas izmantošana.

AIP portfeļu vidējais termiņš un aktīvu un valstu dalījums

AIP veido četras aktīvas aktīvu iegādes programmas – trešā "Nodrošināto obligāciju iegādes programma" (NOIP3), "Ar aktīviem nodrošināto vērtspapīru iegādes programma" (ABSIP), "Valsts sektora aktīvu iegādes programma" (VSAIP) un "Uzņēmumu sektora aktīvu iegādes programma" (USAIP). Saskaņā ar Padomes lēmumiem AIP mēneša neto iegāžu mērķapjoms laika gaitā mainīts.

2019. gada beigās AIP turējumu atlikums bija 2.6 trilj. euro

2019. gada beigās AIP turējumu atlikums bija 2.6 trilj. euro (amortizētās izmaksās). Gada beigās ABSIP veidoja 1% (28 mljrd. euro), NOIP3 – 10% (264 mljrd. euro) un USAIP – 7% (185 mljrd. euro) no AIP kopējā atlikuma. No privātā sektora aktīvu iegādes programmām būtiskākais devums AIP turējumu atlikuma pieaugumā 2019. gada pēdējos divos mēnešos bija USAIP (neto iegāžu apjoms – 7.7 mljrd. euro). USAIP ietvaros iegādes veiktas, pamatojoties uz etalonvērtību, kas atspoguļo visu kritērijiem atbilstošo apgrozībā esošo obligāciju tirgus kapitalizācijas līmeni.

VSAIP veidoja 82% no kopējā AIP atlikuma

VSAIP 2019. gada beigās veidoja lielāko AIP turējumu daļu – 2.1 trilj. euro jeb 82% no AIP kopējā atlikuma (tādu pašu daļu kā 2018. gada beigās). VSAIP ietvaros iegāžu apjomu valstu dalījumā noteica saskaņā ar ECB kapitāla atslēgu, pamatojoties uz atlikumiem. Ievērojot euro zonas valstu centrālajām bankām (NCB) piešķirto individuālo iegāžu sadalījumu, NCB varēja brīvi izvēlēties, vai iegādāties centrālās valdības vērtspapīrus, reģiona valdības vērtspapīrus vai attiecīgajās valstīs reģistrētu aģentūru emitētus vērtspapīrus. Dažas NCB iegādājās arī ES starpvalstu iestāžu emitētus vērtspapīrus. ECB neiegādājās nevienu ES starpvalstu iestāžu emitētu parāda vērtspapīru vai reģionālo valdību emitētu obligāciju. VSAIP turējumu vidējais svērtais termiņš 2019. gada beigās bija 7.12 gadu, nedaudz īsāks nekā 2018. gada beigās (7.37 gadi). Bija vērojamas nelielas atšķirības starp valstīm.[23]

Eurosistēma atkārtoti ieguldīja AIP portfeļos turēto dzēšanas termiņu sasniegušo vērtspapīru pamatsummas maksājumus. Dzēšanas apjoms privātā sektora aktīvu iegādes programmu ietvaros 2019. gadā bija 37.2 mljrd. euro, savukārt VSAIP ietvaros – 167.3 mljrd. euro.[24] VSAIP, USAIP un NOIP3 ietvaros iegādātie aktīvi joprojām bija pieejami vērtspapīru aizdevumiem[25], lai veicinātu obligāciju un atpirkšanas (repo) līgumu tirgus likviditāti.[26]

Eurosistēmas refinansēšanas operāciju norises

Kopš 2018. gada beigām Eurosistēmas refinansēšanas operāciju atlikums samazinājās par 109.3 mljrd. euro (2019. gada beigās – 624.1 mljrd. euro). Tas lielā mērā bija saistīts ar ITRMO II kopuma operāciju brīvprātīgajām atmaksām 208 mljrd. euro apjomā. Pirmajās divās ITRMO III kopuma operācijās piešķirtā summa (101.1 mljrd. euro) tikai daļēji kompensēja ITRMO II atmaksu noteikto refinansēšanas operāciju atlikuma sarukumu. Eurosistēmas refinansēšanas operāciju atlikuma vidējais svērtais termiņš samazinājās no aptuveni 1.8 gadiem 2018. gada beigās līdz aptuveni 1.2 gadiem 2019. gada beigās.

2.3. Atbilstošs regulējums noteicis ar AIP saistīto finanšu risku samazināšanos

Risku efektivitāte ir svarīgs Eurosistēmas risku pārvaldības funkcijas princips

Galvenais AIP ietvaros veikto neto aktīvu iegāžu atjaunošanas mērķis ir veicināt stabilu inflācijas virzību uz Padomes noteikto vidējā termiņa mērķi. Vienlaikus aktīvu iegādēm jābūt gan nepieciešamām, gan samērīgām, lai īstenotu ECB pilnvaras un sasniegtu tās noteikto cenu stabilitātes mērķi. Ja ir vairākas iespējas, kā sasniegt politikas mērķus, izvēlētajai iespējai jābūt efektīvai gan no darbības, gan arī no risku viedokļa. Šajā sakarā Eurosistēmas risku pārvaldības funkcija cenšas panākt risku efektivitāti, t.i., politikas mērķu sasniegšanu, pakļaujot Eurosistēmu iespējami mazākam riskam.[27]

Visi monetārās politikas instrumenti, t.sk. tiešās aktīvu iegādes, pēc savas būtības ietver finanšu riskus, ko Eurosistēma pārvalda un kontrolē. Tiešajām aktīvu iegādēm nepieciešams īpašs finanšu riska kontroles regulējums, kas atkarīgs no konkrētajiem politikas mērķiem un iesaistīto aktīvu veidu iezīmēm un riska profiliem. Katrs šāds regulējums ietver atbilstības kritērijus, kredītriska novērtējumu un uzticamības pārbaudes procedūras, cenu noteikšanas regulējumus, etalonvērtības un limitus. AIP riska kontroles regulējums piemērojams papildu aktīvu iegādēm, dzēšanas termiņu sasniegušo AIP turējumu pamatsummu atkārtotai ieguldīšanai, kā arī AIP turējumiem, kamēr tie ir Eurosistēmas bilancē.

Tiešajām aktīvu iegādēm nepieciešams īpašs riska kontroles regulējums

Risku kontroles regulējums ne tikai vērsts uz finanšu risku mazināšanu, bet arī veicina politikas mērķu veiksmīgu sasniegšanu, virzot aktīvu iegādes tā, lai tiktu nodrošināts diversificēts un attiecībā pret tirgu neitrāls aktīvu izvietojums. Turklāt riska kontroles regulējuma izstrādē tiek ņemti vērā arī nefinanšu riski (piemēram, juridiskais, darbības un reputācijas risks).

Tālāk aprakstīts pašreizējais finanšu risku kontroles regulējums, kas piemērojams AIP īstenošanā.[28] 1. tabulā apkopoti piemērojamā regulējuma svarīgākie elementi.

1. tabula

AIP risku kontroles regulējuma svarīgākie elementi

Avots: ECB.

Piezīmes. KKP – kredītkvalitātes pakāpe atbilstoši Eurosistēmas saskaņotajai reitingu skalai (sk. Eurosystem credit assessment framework ("Eurosistēmas kredītnovērtējumu sistēma")); CAC – kopējas rīcības klauzula (collective action clause).

1) ABS, kuru reitings ir zemāks par 2. kredītkvalitātes pakāpi, jāatbilst papildu prasībām, t.sk.: 1) ABS emisijas brīdī nedrīkst būt nodrošināti ar ienākumus nenesošiem kredītiem un tādi nedrīkst tikt pievienoti ABS termiņa laikā, 2) naudas plūsmu radošie aktīvi, kas nodrošina ABS, nedrīkst būt strukturēti, sindicēti vai izsniegti, izmantojot aizņemtus līdzekļus, un 3) jābūt ietvertiem noteikumiem par apkalpošanas nepārtrauktību.

2) Sk. ECB interneta vietnes sadaļu Implementation aspects of the public sector purchase programme (PSPP) (""Valsts sektora aktīvu iegādes programmas" (VSAIP) īstenošanas aspekti").

Atbilstības prasības tiešajām aktīvu iegādēm

Atbilstības kritēriji piemērojami visām aktīvu grupām

Tiešajām aktīvu iegādēm potenciāli atbilst tikai tirgojami aktīvi, kurus pieņem kā nodrošinājumu Eurosistēmas kredītoperācijās. Nodrošinājuma atbilstības kritēriji izmantošanai Eurosistēmas kredītoperācijās noteikti monetārās politikas instrumentu vispārīgajā regulējumā. Līdztekus citām prasībām norādīts, ka atbilstošajiem aktīviem jāatbilst augstas kvalitātes standartiem, t.i., tiem jābūt vismaz vienam Eurosistēmas kredītnovērtējuma sistēmā (ECAF) akceptētas ārējas kredītnovērtēšanas institūcijas (ĀKNI) sniegtam kredītreitingam[29], kas kvalificējas kā Eurosistēmas saskaņotās reitingu skalas 3. kredītkvalitātes pakāpe (KKP 3) vai augstāka pakāpe (KKP 1 un KKP 2). Turklāt aktīviem jābūt denominētiem euro un to emisijai un norēķiniem jābūt veiktiem euro zonā. Ar aktīviem nodrošinātu vērtspapīru (ABS) gadījumā attiecīgo prasību pamatā esošajiem debitoriem galvenokārt jāatrodas euro zonā.

Papildus minētajiem atbilstības kritērijiem atkarībā no konkrētās iegādes programmas piemērojami specifiski atbilstības kritēriji. Piemēram, VSAIP un USAIP noteikti minimālā un maksimālā termiņa ierobežojumi. Aktīvi, kurus emitējušas kredītiestādes vai emitenti, kuru mātesuzņēmums ir kredītiestāde, nav atbilstoši iegādēm USAIP ietvaros. Turklāt iegādēm USAIP un NOIP3 ietvaros nekvalificējas likvidēšanas mērķa iestāžu un ieguldījumu pārvaldes sabiedrību emitētie aktīvi. NOIP 3 programmā aktīviem jāatbilst nepieciešamajiem nosacījumiem, lai tos pieņemtu kā pašu emitētu nodrošinājumu Eurosistēmas kredītoperācijās, t.i., tos kā nodrošinājumu varētu izmantot emitējošā kredītiestāde.[30] Turklāt ar 2019. gada 1. janvāri iegādēm vairs neatbilst nodrošinātās obligācijas ar atmaksas nosacījuma pagarinājumu. Visbeidzot, aktīvu iegādes nedrīkst būt pretrunā ar noteikumiem par valsts iestāžu monetārās finansēšanas aizliegumu, kas izklāstīti Līguma par Eiropas Savienības darbību 123. panta 1. punktā.

Kredītriska novērtējums un uzticamības pārbaudes procedūras

Pastāvīgi tiek veikta kredītriska izvērtēšana un uzticamības pārbaudes procedūras

Īstenojot privātā sektora aktīvu iegādes programmas, Eurosistēma pastāvīgi veic pienācīgu iegādājamo aktīvu kopuma kredītriska izvērtēšanu un uzticamības pārbaudes procedūras. Tiek uzturēts monitoringa regulējums, izmantojot noteiktus riska rādītājus. Šie novērtējumi un procedūras balstās uz samērīguma principu, saskaņā ar kuru riskantākie aktīvi pakļauti pamatīgākai analīzei. Ja nepieciešams, var būt noteikti papildu riska pārvaldības pasākumi, kas arī tiek veikti atbilstoši samērīguma principam. Šādu pasākumu vidū īpaši jāpiemin iegādes ierobežojumi vai apturēšana un ārkārtas gadījumos pat aktīvu pārdošana. Šajos gadījumos nepieciešams, lai Padome veiktu katra konkrētā gadījuma atsevišķu izvērtēšanu.

Cenu noteikšanas regulējums

Cenu noteikšanas regulējums nodrošina iegāžu veikšanu atbilstoši tirgus cenām

AIP cenu noteikšanas regulējums nodrošina iegāžu veikšanu atbilstoši tirgus cenām, lai maksimāli samazinātu tirgus izkropļojumus un veicinātu riska efektivitātes sasniegšanu. Šis regulējums ņem vērā pieejamās tirgus cenas, šādu cenu kvalitāti un patiesās vērtības. Tiek veiktas arī ex post cenu pārbaudes, lai novērtētu, vai darījumu cenas ir atspoguļojušas tirgus cenas darījuma veikšanas brīdī.

Visās aktīvu iegādes programmās pieļaujams iegādāties kritērijiem atbilstošus parāda instrumentus ar negatīvu procentu likmi līdz pat dzēšanai, t.sk. pēc nepieciešamības arī ar tādu peļņas likmi, kas zemāka par noguldījumu iespējas procentu likmi.[31]

Etalonvērtības

Etalonvērtības izmanto, lai panāktu diversificēšanu